1 MAKRO GÖRÜNÜM GLOBAL DALGALANMALAR VE

advertisement

MAKRO GÖRÜNÜM

Selim Çakır

Emre Tekmen

Başekonomist (selim.cakir@teb.com.tr)

Ekonomist (emre.tekmen@teb.com.tr)

28 Mayıs 2010

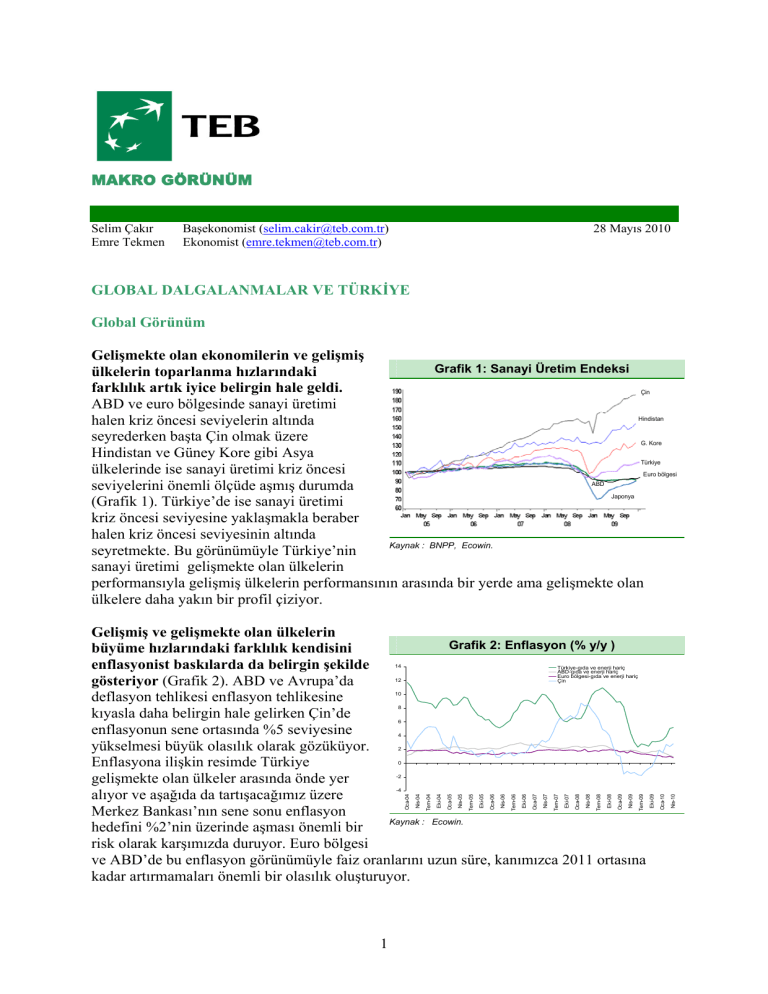

GLOBAL DALGALANMALAR VE TÜRKİYE

Global Görünüm

Gelişmekte olan ekonomilerin ve gelişmiş

Grafik 1: Sanayi Üretim Endeksi

ülkelerin toparlanma hızlarındaki

farklılık artık iyice belirgin hale geldi.

Çin

ABD ve euro bölgesinde sanayi üretimi

Hindistan

halen kriz öncesi seviyelerin altında

seyrederken başta Çin olmak üzere

G. Kore

Hindistan ve Güney Kore gibi Asya

Türkiye

ülkelerinde ise sanayi üretimi kriz öncesi

Euro bölgesi

ABD

seviyelerini önemli ölçüde aşmış durumda

Japonya

(Grafik 1). Türkiye’de ise sanayi üretimi

kriz öncesi seviyesine yaklaşmakla beraber

halen kriz öncesi seviyesinin altında

Kaynak : BNPP, Ecowin.

seyretmekte. Bu görünümüyle Türkiye’nin

sanayi üretimi gelişmekte olan ülkelerin

performansıyla gelişmiş ülkelerin performansının arasında bir yerde ama gelişmekte olan

ülkelere daha yakın bir profil çiziyor.

Gelişmiş ve gelişmekte olan ülkelerin

Grafik 2: Enflasyon (% y/y )

büyüme hızlarındaki farklılık kendisini

enflasyonist baskılarda da belirgin şekilde

gösteriyor (Grafik 2). ABD ve Avrupa’da

deflasyon tehlikesi enflasyon tehlikesine

kıyasla daha belirgin hale gelirken Çin’de

enflasyonun sene ortasında %5 seviyesine

yükselmesi büyük olasılık olarak gözüküyor.

Enflasyona ilişkin resimde Türkiye

gelişmekte olan ülkeler arasında önde yer

alıyor ve aşağıda da tartışacağımız üzere

Merkez Bankası’nın sene sonu enflasyon

Kaynak : Ecowin.

hedefini %2’nin üzerinde aşması önemli bir

risk olarak karşımızda duruyor. Euro bölgesi

ve ABD’de bu enflasyon görünümüyle faiz oranlarını uzun süre, kanımızca 2011 ortasına

kadar artırmamaları önemli bir olasılık oluşturuyor.

14

Türkiye-gıda ve enerji hariç

ABD-gıda ve enerji hariç

Euro bölgesi-gıda ve enerji hariç

Çin

12

10

8

6

4

2

0

-2

1

Nis-10

Eki-09

Oca-10

Nis-09

Tem-09

Eki-08

Oca-09

Nis-08

Tem-08

Eki-07

Oca-08

Nis-07

Tem-07

Eki-06

Oca-07

Nis-06

Tem-06

Eki-05

Oca-06

Nis-05

Tem-05

Eki-04

Oca-05

Nis-04

Tem-04

Oca-04

-4

Gelişmiş ülkelerde ve ABD’de

Grafik 3: İşsizlik Oranı (% )

toparlanma euro bölgesine kıyasla çok

daha belirgin bir şekilde seyrediyor.

Bunda ABD’nin emek piyasasının ve

ekonomisinin esnekliği iktisadi faaliyetteki

toparlanmaya önemli ölçüde yardımcı oldu.

Grafik 3’te de görüleceği üzere ABD

şirketleri krizin başlamasıyla beraber hızla

istihdamı azaltıp rekabetçi bir yapıya

kavuşurken, euro bölgesinde, özellikle

Almanya’da devlet desteğiyle suni olarak

Kaynak : Reuters.

düşük tutulan işsizlik oranı ve bunun yan

etkisi olarak işsizlik oranındaki artış

beklentileri euro bölgesinde tüketimin ertelenmesine ve düşük kalmasına yol açıyor. ABD’de

ise istihdam ve tüketimdeki artış belirgin şekilde kendisini gösteriyor (Grafik 4). Diğer

taraftan, çalışan sayısındaki artışa rağmen düşen gelir seviyesi ile emek piyasasına

katılımların artması ABD’de işsizlik oranının düşmesine engel oluyor. Türkiye’nin ise euro

bölgesine kıyasla daha esnek olan emek piyasası sayesinde işsizlik oranındaki görünümü daha

çok ABD’ye yakınsıyor (Grafik 5). Bir başka deyişle krizle beraber önemli ölçüde artan

işsizlik oranı, Türk şirketlerini yeniden rekabetçi hale getirerek ekonomideki canlanma ile

birlikte gerilemeye başladı. Buna rağmen kanımızca Türkiye’de de ABD’de olduğu gibi,

işsizlik oranının kriz öncesi seviyelerine gerilemesi uzun zaman alacak gibi görünüyor. Henüz

işsizlik oranını 2001 krizi öncesi seviyelerine çekememişken yaşadığımız global kriz ile

işsizlik seviyesi %12’lerde yeni bir platoya oturabilir.

16

11

Almanya (Sol)

15

Euro Bölgesi (Sol)

14

10

(Türkiye (Sağ)

ABD (Sağ)

13

9

12

8

11

7

10

9

6

8

5

7

Nis-10

Eki-09

Oca-10

Nis-09

Tem-09

Eki-08

Oca-09

Nis-08

Tem-08

Eki-07

Oca-08

Nis-07

Tem-07

Eki-06

Oca-07

Nis-06

Tem-06

Eki-05

Oca-06

Nis-05

Eki 09

Tüketim (% 6 ay, sağ)

Oca 10

Grafik 4: ABD İstihdamı ve Tüketim

Tem-05

4

Oca-05

6

Grafik 5: Türkiye’de İşsizlik Oranı (%)

20

Toplam-Mev. Düz.

Tarım dışı Mev. Düz.

Toplam

Tarım dışı

18

16

14

12

İstihdam (% 6 ay, sol)

10

Nis 09

Tem 09

Eki 08

Oca 09

Nis 08

Tem 08

Oca 08

Eki 07

Tem 07

Nis 07

Oca 07

Eki 06

Tem 06

Nis 06

Oca 06

Eki 05

Nis 05

Grafik 6: EUR/USD Tahminleri

1.50

1.41

1.46

1.44

1.40

Tahmin

1.35

1.33

1.30

1.22

1.16

1.20

1.08

1.10

1.00

1.04

1.00

0.90

Kaynak : BNPP.

2

Haz-11

Mar-11

Ara-10

Eyl-10

Haz-10

Mar-10

Ara-09

Eyl-09

0.80

Haz-09

ABD ve euro bölgesindeki gelişme

farklılıkları ve euro’nun rezerv para

imajının yaşanmakta olan sorunlar

nedeniyle sekteye uğraması önümüzdeki

dönemde euro’nun dolar karşısında değer

kaybetmeye devam etmesine yol açabilir.

Biz euro’nun 2011’in ilk çeyreğinde

pariteye, yani 1 euro = 1 dolar seviyesine

yaklaşacağını düşünüyoruz (Grafik 6).

Kaynak: TÜİK.

Mar-09

Kaynak: BNPP.

Tem 05

Oca 05

8

Türkiye ekonomisi hızla toparlanırken

Grafik 7: CDS Spreadleri

global ekonominin ve Türkiye’nin karşı

Daily QTRGV5YUSAC=, QGRGV5YUSAC=R, QPTGV5Y

karşıya olduğu en önemli risk Avrupa

ekonomisine ilişkin yaşanmakta olan

belirsizlik ortamı. Krizle mücadele için

harcamalarını artıran ve kriz sırasında

gelirleri düşen Avrupa ülkeleri şimdi de

bizim geçmişten yakınen bildiğimiz borç

sürdürülebilirliği endişesini yaşıyor. Bu

çerçevede bilindiği üzere AB, IMF destekli

olarak önce Yunanistan’a sonra da diğer AB

ülkelerini de kapsayacak bir mali yardım

Q3 2009

Q4 2009

Q1 2010

Q2 2010

paketi açıkladı. Bu paketin piyasalarda

Kaynak : Reuters.

yarattığı olumlu havanın etkisi ise ne yazık

ki kısa sürdü. Açıklanan önlemlere rağmen Yunanistan’ın CDS’leri ülkenin bir borç yeniden

yapılandırmasına gitmesinin piyasalarca olası görüldüğünü gösteriyor. Diğer taraftan

açıklanan önlemler ile Portekiz ve İspanya’nın CDS’lerinde bir iyileşme gözlemleniyor

(Grafik 7). Yunanistan’ın programını büyük ölçüde uygulaması, yardım paketinin

büyüklüğünün piyasalardan borçlanmasına gerek bırakmaması bölgedeki diğer ülkelere ve

Yunanistan riski taşıyan bankalara bilançolarını düzeltmeleri için önemli bir zaman

kazandırabilir. Bu zamanın iyi kullanılması krizin derinleşmemesi açısından çok önemli.

07/08/2009 - 09/06/2010 (LON)

Price

USD

Line, QTRGV5YUSAC=

26/05/2010, 185.00

Line, QGRGV5YUSAC=R

26/05/2010, 791.99

Line, QPTGV5YUSAC=R

26/05/2010, 352.58

Line, QESGV5YUSAC=R

26/05/2010, 255.23

900

800

700

Yunanistan

600

500

400

Türkiye

300

Portekiz

200

100

.12

İspanya

17

01

16

01

16

02

16

01

16

04

18 01

16 01

16

01 16

04 17

01

Hem bütçe açığı hem de cari açığı yüksek olan ülkeler tahmin edileceği üzere en zor

durumda olanlar. Aşağıdaki tablo ülkelerin bütçe açıklarını ve cari açıklarını göstermekte.

Hem bütçe hem de cari açık veren ülkelerin borç sürdürülebilirliklerini sağlamaları ülkelerine

olan güveni sürdürerek dış tasarrufları çekebilmelerine de bağlı. Diğer taraftan aynı ülkeler

sabit kur rejimi ile ekonomilerini büyütmekte zorlanıyorlar. Bu ekonomilerin büyüyememesi

hem bütçe açıklarının durumunu daha da kötüleştirirken bir yandan da zaten zor durumda olan

finans ve şirketler kesiminin bilançolarını zorlayabilir. Rekabetçi hale gelebilmeleri ise

uygulaması çok güç olan aşağı yönlü ücret ayarlamaları ile mümkün gözüküyor. Türkiye bu

resimde özellikle yüksek büyüme hızı, düşük borç yükü ve bütçe açığı yönünden iyi

gözükmekte. Diğer taraftan Türkiye’nin cari açığının yüksekliği dikkat çekiyor.

Tablo 1: Mali ve Ekonomik Göstergeler

Kamu Borç

Bütçe Açığı

Stoku /

/ GSYH (%)

GSYH (%)

Yunanistan

İtalya

Belçika

Portekiz

Fransa

İngiltere

İrlanda

Almanya

İspanya

Türkiye

128.1

118.6

101.2

86.2

85.0

79.2

78.2

76.4

65.9

46.2

-9.6

-5.2

-5.8

-8.6

-7.1

-10.6

-11.7

-5.5

-10.0

-4.6

Cari Açık /

GSYH (%)

-10.0

-2.9

-0.6

-10.1

-2.6

-1.1

-1.6

5.9

-4.1

-4.8

GSYH

Nominal GSYH

Büyümesi

(milyar USD)

(%)

-3.4

0.6

1.2

-0.3

1.4

1.9

-1.0

1.7

-0.7

6.5

Source: Eurostat, TEB.

3

325

2,121

472

226

2,669

2,223

216

3,333

1,425

694

Kişi

Başına

GSYH

(USD)

29,060

35,231

43,354

21,185

42,415

35,721

48,578

40,679

30,960

9,950

Soruna kamu borcunun yanısıra özel

sektör ve finans kesiminin borçluluğu

açısından bakmakta da fayda var

(Grafik 8). Kamu borç yükünü azaltırken

ülkelerin büyümesi belli ölçüde

hanehalkının ve şirketlerin borçlanabilme

kapasitelerine bağlı. Yandaki grafik, bu

açıdan bakıldığında Portekiz ve İspanya

gibi ülkelerin karşı karşıya olduğu

sorunlar hakkında daha iyi bir fikir

veriyor. Portekiz ve İspanya’nın özel

sektörlerinin ve hanehalklarının

borçluluğu bu ülkelerin uzun süre düşük

bir büyümeyle yaşamak durumunda

kalabileceğini gösteriyor.

Grafik 8: Sektörlere Göre Borçluluk (% GSYH)

Hanehalkı

Kamu

Finans dışı şirketler

46.3

32.7

15.4

Kaynak : BNPP, TCMB.

Bu açıdan bakıldığında Türkiye, gerek devletin, gerek şirketlerin, gerekse de

hanehalkının düşük borçluluğu nedeniyle iyi konumda görünüyor. Türkiye kamu açığını

azaltıp kendini borç sorunu yaşayan ülkelerden hızla ayrıştırabilirse özel sektör öncülüğünde

yüksek büyüme hızlarını yakalayabilir. Bunun ön koşullarından biri enflasyonu kalıcı şekilde

düşürebilmek ve kredilerin maliyetlerini düşürürken vadelerini uzatabilmek. Türkiye doğru

makro politikalar uyguladığı takdirde kamu tasarruflarını artırırken büyümesinin finansmanını

sağlayacak şekilde uzun vadeli dış tasarruflara da ulaşmaya devam edebilir.

Grafik 9: 3 Ay LIBOR ve OIS Farkı (%)

Dünya ekonomisini bir trene benzetecek

olursak Türkiye artık tren giderken en

çok sallanan son vagonlar arasında

değil, kendisine orta vagonlar arasında

bir yer buldu diyebiliriz. Ancak Türkiye

yine de tren nereye giderse oraya, yani

dünya ekonomisinin yönüne doğru hareket

etmek durumunda. Biz baz senaryomuzda

global ekonomiye ilişkin endişelerin yer

yer baş göstereceği ama global

ekonominin toparlanmaya devam edeceği,

Kaynak : Ecowin

Avrupa’nın gecikmeli de olsa doğru

kararları alacağı, Türkiye’nin de

büyümesine azalan hızda da olsa devam edeceği varsayımıyla hareket ediyoruz. Bununla

beraber, risk algılamasının önemli bir göstergesi olan Libor-OIS spreadindeki gelişmeleri de

yakından izlemekte fayda görüyoruz (Grafik 9).

Türkiye’nin ekonomik görünümü

Ekonomik veriler Türkiye’nin yılın ilk çeyreğinde güçlü bir büyüme hızı yakaladığına

işaret ediyor. Biz yılın ilk çeyreğinde büyüme hızının yıllık bazda %14 (çeyrek bazında ise

%1.5) civarında olmasını öngörüyoruz (Grafik 10). Bu rakamın biraz üzerinde bir büyüme

hızı da bizi şaşırtmayacaktır. Öncü veriler ikinci çeyrekte de büyüme hızının kuvvetli

seyrettiğine işaret ediyor. Bankacılık sistemi güçlü sermaye yapısıyla büyümeyi desteklemeye

devam ediyor. Sene başından bu yana TL krediler yıllık bazda %24 büyümüş durumda (Tablo

2). ETTE tüketim endeksi (Grafik 12), güven endeksleri, dolaylı vergiler ekonomideki güçlü

4

Grafik 10: GSYH Büyümesi (% y/y)

20

Grafik 11: GSYH Büyümesi (% q/q)

8

13.7

15

6.0

10

6.5

3.8

5

6,6

6

8.5

4

1.9

-2.9

2

0

2,7

2,3

0,8

1,5

0,8

0,2

0,1

0

-7.7

-2

-4.7

Net İhracat

Stok Değişimi

Özel Sektör Yatırımı

Devlet Harcama ve Yatırımı

Hanehalkı Tüketimi

GSYH

-6

-5,2

Eyl 10

Ara 10

2009

Ara-09

Eyl-09

Haz-09

Ara-08

2010

Ara-10 (t)

Haz 10

Eyl-10 (t)

Mar 10

Haz-10 (t)

Ara 09

Mar-10 (t)

Eyl 09

Kaynak: TÜİK, TEB.

Tablo 2: TL Cinsi Mevduat ve Kredi Hacmi

(Milyar TL)

Grafik 12: ETTE Tüketim Endeksi

14.05.2010 % Değ. (Yıllık.)

Kaynak: BDDK.

10

5

0

Nis.10

Şub.10

Eki.09

Ara.09

Ağu.09

-5

Haz.09

24

26

31

31

-4

30

63

13

22

31

26

16

Nis.09

285,2

140,3

102,8

49,5

4,3

42,3

6,7

37,4

145,0

40,9

28,4

75,8

Şub.09

262,3

128,2

92,4

44,5

4,3

38,1

5,5

35,8

134,1

36,7

25,9

71,4

Eki.08

249,8

122,0

87,1

41,4

4,5

36,2

5,0

34,8

127,8

35,8

22,0

70,0

15

Ara.08

Toplam TL Krediler

Tüketici Kredileri ve Kredi Kartları

Tüketici Kredileri

Konut

Araba

İhtiyaç

Diğer

Kredi Kartı

Ticari Krediler

Taksitli Ticari Krediler

Spot Krediler

Diğer

20

Ağu.08

20

17

21

-9

29

31

Nis.08

342,4

210,8

84,4

14,9

69,4

47,2

Haz.08

318,7

198,1

78,3

15,5

62,8

42,4

Ağu.07

31.12.2009

294,2

189,5

66,1

12,5

53,6

38,6

Haz.07

30.09.2009

Toplam TL Mevduat

Tasarruf Mevduati

Ticari Mevduat

Vadesiz

Vadeli

Diğer Mevduat

Şub.08

Haz 09

Kaynak: TÜİK, TEB.

Eki.07

Mar 09

Eyl-08

-25

Mar-09

-7,0

-8

Haz-08

-20

Mar-08

-14.5

-15

-1,2

-4

Ara.07

-5

-10

-0,4

Kaynak: TCMB.

Grafik 13: Reel Kesim Güven Endeksi

Grafik 14: Kapasite Kullanım Oranı (%)

160

85

Kapasite Kullanım

Oranı

140

80

Kapasite Kullanım

Oranı -Mev. Düz.

120

75

100

70

80

60

Yeni siparişler

65

40

Reel kesim güven endeksi

60

May-07

İhracat siparişi beklentisi

55

Kaynak: TCMB.

May 10

Mar 10

Oca 10

Eyl 09

Kas 09

Tem 09

May 09

Mar 09

Kas 08

Oca 09

Eyl 08

Tem 08

Mar 08

May 08

Oca 08

Eyl 07

Kas 07

Tem 07

May 07

Mar 07

Oca 07

Mar-10

May-10

Oca-10

Eyl-09

Kas-09

Tem-09

Mar-09

May-09

Oca-09

Eyl-08

Kas-08

Tem-08

Mar-08

May-08

Oca-08

Eyl-07

Kas-07

Tem-07

Mar-07

Oca-07

20

Kaynak: TCMB.

toparlanmaya işaret ederken işsizlik oranı mevsimsel etkilerden arındırıldığında azalmaya

devam ediyor. Reel kesim güven endeksi Mayıs ayında gerilemesine rağmen halen kriz

öncesi seviyesinin üzerinde seyretmekte (Grafik 13). Kapasite kullanım oranı ise Mart ayında

yaptığı sıçramanın ertesinde Nisan ayında da %73,4 seviyesine yükseldi ve kriz öncesi olan

%75-80 seviyelerine yaklaştı (Grafik 14). Kapasite kullanım oranının alt endekslerindeki

(metalik olmayan mineral ürünler imalatı ve mobilya sektörü) gelişmeler inşaat sektörünün

toparlanmada bir rol oynadığını gösterirken ihracatı dayalı sektörlerin toparlanma hızında bir

yavaşlama gözlemleniyor.

Bu çerçevede 2010 yılı büyümesinin %6,5 seviyesinde gerçekleşmesini bekliyoruz. Bu

tahminimizde yılın ikinci yarısında çeyrekler bazında büyüme hızının yavaşladığı bir büyüme

profili var. Bu yavaşlamayı ise piyasalarda yaşanmakta olan volatilitenin ve Avrupa

piyasasındaki durgunluğun ödemeler dengesine ve Türkiye ekonomisine olumsuz etkileri,

5

Merkez Bankası’nın yılın ikinci yarısında faiz artırmaya başlaması, kamunun borçlanma

ihtiyacının özel sektörün borçlanması üzerinde baskı oluşturmaya başlaması, stok üretiminin

yavaşlaması gibi varsayımlar var.

Türkiye’nin %6’dan daha düşük bir büyüme hızı yakalaması ancak yılın ikinci

yarısında çeyrekler bazında küçülme yaşanırsa olabilir. Bu da kanımızca global risk

algılamasının çok yükselmesi ve global ekonominin yeniden durgunluğa yöneldiği bir

senaryoda mümkün olabilir. Diğer taraftan Türkiye’nin kredi notunun yükseltilmesi, global

risk algılamasının düşmesi ve Türkiye’nin artan oranda dış sermaye çekmeye başlaması gibi

senaryolarda ise %6,5’in de üzerinde bir büyüme hızı görmek mümkün olabilir. Biz baz

senaryomuza kıyasla aşağı ve yukarı yönlü riskleri bu aşamada dengeli görüyoruz.

Eski dost kapımızda: cari açık

Mart ayı sonu itibariyle cari açığımız 10

Tablo 3: Dış Finansman (Milyar USD)

milyar dolar seviyesine yükseldi (Tablo 3).

2010

2009

Petrol fiyatları sene sonuna kadar 70 dolar

Mar Oca-Mar

Nis-Ara

Top

7,9

21,7

54,4

76,1

Finansman İhtiyacı

61,6

civarında seyretse bile sene sonu cari

Cari Açık

14,0

4,3

10,0

23,1

33,1

Borç Servisi (orta-uzun vadeli)

47,7

3,6

11,8

31,2

43,0

açığımızın 30 milyar dolar civarında olması

Kamu

6,7

0,3

1,9

6,1

8,0

Özel

40,9

3,3

9,9

25,1

35,0

muhtemel gözüküyor. Bugüne kadar cari

7,9

21,7

54,4

76,1

Finansman Kaynağı

61,6

Doğrudan Yatırımlar (net)

6,1

0,2

1,0

9,0

10,0

açığın finansmanında belirgin bir zorlukla

Portföy (özel sektör hisse senetleri; ne

0,1

0,5

-0,4

4,4

4,0

Borçlanma (orta-uzun vadeli)

35,1

3,5

11,7

36,0

47,7

karşılaşmadık. Bununla beraber Mart ayı

Kamu

6,6

2,7

5,3

10,9

16,2

Borç Senetleri

2,0

2,4

4,4

6,6

11,0

sonu itibariyle yayımlanan ödemeler dengesi

o/w: Yurtiçi (TL) Senetler (n

-1,7

1,4

1,4

4,6

6,0

Özel

28,6

0,8

6,4

25,1

31,5

rakamları dış finansmanın doğrudan

Kısa-vadeli borç (Net)

-4,0

1,4

0,2

1,8

2,0

Nakit ve Mevduat (net)

19,5

4,3

8,0

3,2

11,2

yatırımlar veya uzun vadeli dış borçlanma

Net Hata ve Noksan

5,0

-0,1

2,1

0,0

2,1

Rezerv Varlıklar (' - ' = rezerv birikim

-0,1

-1,9

-0,9

0,0

-0,9

gibi daha belirgin kalemlerden ziyade

Özel Sektör borç çevirme oranı (%)

70

23

65

100

90

portföy yatırımları gibi daha oynak

kalemlerden geldiğini görüyoruz. Diğer

Kaynak : TCMB, TÜİK, TurkeyDataMonitor, TEB.

başka önemli bir gelişme ise 32 sayılı

kararda yapılan değişiklik ertesinde şirketlerin dış borçlarının yerini içeriden aldıkları dövizle

borçlanarak karşılamaları. Bunu da “mevduatlar” kalemindeki değişimden

gözlemleyebiliyoruz. Bankalar içerideki döviz kredisini karşılayabilmek için yurtdışındaki

döviz kaynaklarını Türkiye’ye getiriyorlar. Bu trendin devamı Türk bankalarının yurtdışından

borçlanabilme kapasitelerine bağlı. Şimdilik bu konuda bir sorun gözükmüyor. 20 Mayıs

tarihi itibariyle bankaların yurtdışı bankalara döviz plasmanı yaklaşık 17 milyar dolar

seviyesinde bulunuyor.

Ödemeler dengesi görünümü bize TL’nin

önümüzdeki dönemdeki seyrinin global

risk algılamasına paralel seyredeceğini

gösteriyor. Son dönemde artan portföy

girişleri, özellikle TL cinsinden Hazine

tahvillerine olan girişler, risk algılamasını

bozabilecek bir olay sonrası tekrar

çıkabilirler ve TL üzerinde baskı

yaratabilirler . Cari açığın yükselmeye

devam etmesi de görünümü bulanıklaştıran

diğer bir unsur. Biz euronun dolar karşısında

değer kaybederken TL’nin sepet bazında

sene sonunda 1,76 seviyesinde kalacağını

Grafik 15: Yurtdışı Yerleşiklerin Sermaye

Akımları (Milyar USD)

3,5

3,0

Hisse Senedi

2,5

Bono

2,0

1,5

1,0

0,5

0,0

-0,5

-1,0

Kaynak : TCMB.

6

Nis 10

May 10

Mar 10

Şub 10

Ara 09

Oca 10

Eki 09

Kas 09

Eyl 09

Ağu 09

Haz 09

Tem 09

Nis 09

May 09

Mar 09

Şub 09

Oca 09

-1,5

öngörüyoruz. Tabii bu öngörümüzde euronun değer kaybının global risk algılamasında bir

bozulma olmadan meydana geldiği varsayımı var. Buna göre sene sonu USD/TL kurunun 1.7

seviyesine yaklaşmasını olası görüyoruz.

ABD ve euro bölgesinde faizlerin uzunca bir süre düşük seyretmesinin Türkiye gibi

ülkelere olan sermaye akımlarını güçlendirmesi mümkün. Diğer taraftan dünya finansal

sistemine olan güvenin bir kere daha sarsılması, ülkelerin borç sürdürülebilirliklerine karşı

endişelerin artması bu senaryoyu tersine de çevirebilir. Gelişmekte olan ülkelere olan sermaye

akımlarını negatif etkileyebilecek diğer bir unsur ise Basel düzenlemeleri. Eğer AB ve

ABD’de bankalara yeni likidite yükümlülükleri getirilirse düşük faiz oranlarına rağmen global

likidite gelişmekte olan ülkelere gidemeyebilir. Diğer taraftan Çin’in ekonomisini

yavaşlatmak üzere alacağı tedbirler yine global likiditeyi olumsuz etkileyebilir. Orta vadede

Türkiye, sermayenin geleceği, büyüme potansiyeli olan ülkeler arasında olsa bile kısa

vadedeki riskler gerçekleştiği zaman orta vadeli olumlu görünüme rağmen TL zayıflayabilir.

Enflasyon bir süre daha yükselecek gibi duruyor

Finansal ve Parasal Durum Endeksimiz

(FPDE) Nisan ayında sıkılaşmaya işaret

ediyor (Grafik 16). Merkez Bankası’nın

çıkış stratejisi çerçevesinde Nisan ayında

piyasaya sağladığı net likiditeyi azaltmaya

başlaması endeksteki sınırlı gerilemenin ana

sebebini oluşturuyor. Bu sıkılaşmaya

rağmen FPDE Nisan ayında da finansal ve

parasal koşulların gevşek seyrettiğini

gösteriyor.1

Grafik 16: Finansal ve Parasal Durum

Endeksi

3

2

1

0

-1

-2

-3

Şub.10

Ağu.09

Kas.09

May.09

Şub.09

Ağu.08

Kas.08

May.08

Şub.08

Ağu.07

Kas.07

May.07

Şub.07

Ağu.06

Kas.06

May.06

Şub.06

Ağu.05

1

Kas.05

Enflasyon ve çekirdek enflasyon oranı

büyük olasılıkla Ekim ayına kadar çift

Kaynak : Ecowin, TEB.

haneli seviyelerde seyretmeye devam

edecek. Merkez Bankası’nın son enflasyon raporunda yayımladığı %8,4 oranındaki enflasyon

tahmini gerçekçi gözüküyor. Burada dikkat edilmesi gereken bu tahminde öngörülen gıda

fiyatları enflasyonunun %9 olduğu. Halbuki TEFE tarım ürünleri fiyatlarındaki yıllık artış

oranı Nisan ayı itibariyle %30 olarak gerçekleşti. Artan talep koşulları gıda fiyatlarının

tüketiciye yansıtılmasını kolaylaştırabilir. Gıda fiyatlarındaki baskı kendisini artan restoran

fiyatlarında hissettirmeye başladı bile. Enflasyonun uzun süre çift hanelerde seyretmesi

beraberinde enflasyon beklentilerindeki artışın sürmesine neden olabilir. Enflasyon

görünümüne ilişkin diğer bir risk ise kur seviyesindeki gelişmeler. Çıktı açığının hızla

kapandığı bir ortamda kurdaki oynamaların 2009 yılının aksine enflasyon beklentilerine ve

Endeksin hesaplanmasında aşağıdaki değişkenler kullanılmaktadır:

• Hisse senedi fiyatları (endeksteki yıllık değişim);

• 5 yıl vadeli tahvil getirisi ile 2 yıl vadeli tahvil getirisinin farkı;

• Para arzındaki büyüme;

• Reel faiz oranları (12 ay sonrası için enflasyon beklentileri baz alınarak);

• 3 ay TRLIBOR ile TCMB gecelik borçlanma faizinin farkı;

• Reel efektif döviz kuru seviyesi (trendden sapma).

Endeks hesaplanırken, ağırlıklandırılmış toplam, ortalaması sıfır ve standart sapması bir olacak şekilde

düzenlenmektedir. Elde edilen endeksin negatif olması görece gevşek, pozitif olması ise nispeten sıkı finansal ve

parasal koşullara işaret etmektedir.

7

enflasyon oranına yansıyacağını düşünüyoruz. Enflasyon tahminimizde riskler yukarı yönlü

gözüküyor.

Merkez Bankası çıkış stratejisinin bir parçası olarak politika faizini haftalık repo faizi

olarak belirledi ve sabit faiz – sabit miktar ihalelerini de gerçekleştirmeye başladı.

Merkez Bankası’nın likiditeyi de bol tutmasıyla beraber faiz oranlarında önemli bir

dalgalanma yaşanmadı. Biz yeni uygulamanın faizlerde kendi başına bir etki yaratmayacağı

görüşündeyiz.

Diğer taraftan global ekonomik durumun belirsizliğini koruması, Merkez Bankasına

faiz artırımları için öngördüğü zaman olan yılın son çeyreğine kadar bekleme imkanı

sağlayabilir. Biz Merkez Bankası’nın öngördüğü gibi yılın son çeyreğinde faiz artırımlarına

başlamasını ve yıl sonuna kadar 150 baz puan faiz artırımı yapmasını bekliyoruz. Merkez

Bankası’nın duruşunda global gelişmeler etkili olacak gibi duruyor. Merkez Bankası’nın 2011

ve sonrasında enflasyonu –ikinci bir global daralma yaşanmadığı takdirde- %5’ler seviyesine

indiremeyeceği ve enflasyonun %7’ler seviyesine yakınsayacağı görüşündeyiz.

Mali Görünüm ve Bono faizleri

Grafik 17: Hazine İç Borç Ödemeleri

(Milyar TL)

Merkez Bankası faiz oranlarının düşük

seyretmesi bir yerde bono faizleri için

“yerçekimi” etkisi yaratıyor. Bono faizleri

bazen yukarı doğru zıplasa bile

yerçekiminin etkisinden kolay kolay

kurtulamıyorlar. Türkiye’nin büyüme olan –

dolayısıyla yüksek faizlerin olduğu- nadir

ülkelerden olması onu yurtdışı yatırımcılar

için son dönemde cazip yatırım yerlerinden

biri haline de getirdi. Bu da faizlerde olası

bir yükselmeyi şimdilik engelleyen bir unsur

gibi duruyor.

30

25

20

15

10

5

Ara-11

Kas-11

Eyl-11

Eki-11

Ağu-11

Haz-11

Tem-11

Nis-11

May-11

Mar-11

Şub-11

Ara-10

Oca-11

Kas-10

Eyl-10

Eki-10

Ağu-10

Haz-10

Tem-10

Nis-10

May-10

Mar-10

Şub-10

Oca-10

0

Kaynak : HM, TEB.

Peki bu “yerçekimini” ne kırabilir? Öncelikle Hazine’nin itfasının düşük olduğu

dönemlerde faiz oranlarında önemli bir artış beklemiyoruz. Ancak itfalar yoğunlaştıkça artan

global risk ortamında yerli ve yabancı oyuncular daha fazla risk primi talep edebilir.

Hazine’nin önümüzdeki dönemdeki yüklü borç ödemeleri 2010 Ağustos ve 2011 Ocak-Şubat

ayları olarak görülüyor (Grafik 18). Global risk algılamasındaki değişimler önemli. Portföy

girişleri aynı hızda çıkarsa faiz oranlarında dalgalanmalar görebiliriz. Sene sonunda faiz

oranlarının %10 seviyesine yaklaşacağını düşünüyoruz.

Mayıs ayı içerisinde döviz tevdiatlardaki yaklaşık 5 milyar dolarlık çözülme ertesinde

bankaların yurtdışındaki bankalara döviz plasmanlarındaki azalma 20 Mayıs 2010

tarihi itibariyle 1,5 milyar dolara yaklaştı (Tablo 4). Bankaların bu resim karşısında döviz

yaratmak amacıyla swap işlemlerine girmesi ve elinde TL kaynak olan yabancı yatırımcıların

TL tahvil piyasasına yönelmesi, bono faizlerinde gözlemlediğimiz düşüşün sebeplerinden biri

olabilir. Bu durumun uzun süre sürdürülemeyeceği varsayımıyla mevcut bono faiz

seviyelerinin dip noktalara yakın olduğu düşüncesindeyiz.

8

Tablo 4: Bankacılık Bilançosu Gelişmeleri (Sabit EURUSD kuruyla)

Nakit Değerler ve TCMB (mn TL)

Bankalara Plasmanlar

-Yurtiçi Bankalar (mn TL)

-Yurtdışı Bankalar (mn USD)

Menkul Değerler Portföyü (mn TL)

Krediler

-TP (mn TL)

-YP (mn USD)

Takipteki Alacaklar (Brüt) (mn TL)

Mevduat

TL (mn TL)

Döviz (mn USD)

Gerçek Kişiler

Diğer (Ticari dahil)

Bankalara Borçlar

-Yurtiçi Bankalar (mn TL)

-Yurtdışı Bankalar (mn USD)

Takipteki Alacaklar / Krediler (%)

03.05.10

32.999

04.05.10

33.721

05.05.10

32.246

06.05.10

32.839

07.05.10

31.093

10.05.10

29.487

11.05.10

28.697

18.05.10

34.806

20.05.10

32.806

6.855

19.332

183.984

6.562

18.981

183.042

6.736

18.249

184.564

6.444

18.339

183.027

5.891

18.034

183.367

6.095

16.950

185.715

6.381

17.172

186.351

5.712

18.306

183.390

5.459

17.737

181.347

313.037

80.569

312.529

81.149

312.282

81.658

312.068

81.996

312.699

82.132

314.034

82.020

314.205

82.711

317.311

83.476

315.716

83.795

21.340

21.336

21.321

21.348

21.334

21.351

21.343

21.329

21.331

376.717

122.666

66.031

56.635

376.024

123.046

65.877

57.169

376.223

122.615

65.470

57.144

376.373

121.982

65.114

56.868

377.754

119.812

63.579

56.233

380.491

119.025

63.463

55.561

380.182

120.421

64.361

56.059

390.830

120.466

63.881

56.585

384.583

117.912

62.800

55.112

3.512

54.583

3.519

54.029

3.382

53.930

3.592

54.088

3.575

53.889

3.416

52.948

3.451

53.331

3.400

54.172

3.543

54.544

4,77

4,76

4,74

4,74

4,71

4,71

4,71

4,67

4,66

Kaynak : BDDK.

Mar.10

Kas.09

Oca.10

Eyl.09

May.09

Tem.09

Mar.09

Oca.09

Kas.08

Eyl.08

Tem.08

May.08

Mar.08

Oca.08

Diğer taraftan bütçe performansındaki

Grafik 18: Reel Bütçe Endeksi (2006=100)

göreli iyileşme devam ediyor (Grafik 18).

120

Ocak-Nisan döneminde vergi gelirleri %24

Vergi Gelirleri

Faiz Hariç Harcamalar

oranında artarken faiz dışı harcamalardaki

115

artış %8 ile sınırlı kalmış gözüküyor. İç

110

talepteki canlanma özellikle kendisini

105

dolaylı vergi gelirlerindeki artış şeklinde

hissettiriyor. Artan gelirlere paralel olarak

100

belediyelere aktarılan gelir paylarında da bir

95

artış gözlemleniyor. Artan enflasyon

90

oranının memur maaş zammı, mal ve hizmet

alımlarında da kendisini ilerleyen

dönemlerde harcama baskısı olarak

Kaynak : Maliye, TEB.

göstermesi muhtemel. Yine de bütçe

performansında en önemli etken yılın son çeyreğinde yapılacak olan yatırım harcamaları

olacak. Seçim atmosferinin harcalamalar üzerindeki baskısını 2010’un son çeyreği ve 2011’in

ilk çeyreğinde görmek olası. Biz sene sonu bütçe açığının yatırım harcamalarının bütçede

öngörüldüğü şekilde yapılacağı varsayımıyla bütçede öngörülen %4,9’luk oranın biraz

altında, GSYH’nın %4,6’sı seviyesinde olacağını tahmin ediyoruz.

Mali alandaki en önemli gelişme tabii ki mali kuralın detaylarının açıklanması. Daha

önceki notlarımızda da belirttiğimiz üzere biz mali kuralı ana hatlarıyla olumlu buluyoruz.

Özellikle kuralın kapsamının geniş tutulması, belediyeler ve KİT dengesini içermesi olumlu.

Kuralın kredibilitesi haliyle uygulanmasıyla yerleşecek. Yaptırımının yeterince güçlü

olmaması ve bağımsız bir gözetim kurumunun oluşturulmaması ilk aşamada eleştirilebilecek

hususlar olarak göze çarpıyor. Diğer taraftan kendi büyüme öngörümüzle eğer mali kural

2010 senesinde uygulansaydı bütçe açığının GSYH’nın %3,5’ine indirilmesi gerektiğini

hesaplıyoruz. Bu rakam, bir yerde kuralın uygulanmasının kağıt üzerinde gözüktüğünden

daha zor olacağının da bir göstergesi. Uygulanırsa, mevcut haliyle bu kural, euro bölgesindeki

ülkelere örnek teşkil edebilir ve Türkiye’nin kredi notunun yatırım yapılabilir seviyeye

yükseltilmesinin önünü açabilir.

9

Tablo 5: Makroekonomik Göstergeler

Reel Sektör

GSYH Büyümesi, %

Nominal GSYH, milyar TL

Nominal GSYH, milyar $

TÜFE, % yıl sonu

TÜFE, % ortalama

Kur ve Faiz Oranları

EUR/TL, yıl sonu

EUR/TL, ort

USD/TL, yıl sonu

USD/TL, ort

EUR/USD, yıl sonu

EUR/USD, ort

EUR-USD Sepeti

Yıllık reel kur değişimi, %

TCMB politika faizi, % yıl sonu

Gösterge tahvil faizi, % yıl sonu

Mali Sektör (% GSYH)

Merkezi Yönetim Bütçe Dengesi

Merkezi Yönetim Faiz Dışı Dengesi

Merkezi Yönetim Faiz Dışı Dengesi (IMF Tanımlı)

Net Kamu Borcu

Brüt Kamu Borcu

Dış Denge (milyar $)

Cari Denge

GSYH'ya oran %

2008

2009

2010

2011

2012

0,7

951

733

10,1

10,4

-4,7

954

618

6,5

6,3

6,5

1.094

694

8,4

9,7

3,5

1.224

715

7,6

7,2

4,0

1.367

803

6,9

6,6

2,15

1,91

1,52

1,30

1,42

1,48

1,83

-11,0

15,00

16,45

2,14

2,16

1,49

1,54

1,44

1,40

1,82

3,0

6,50

8,87

1,82

1,93

1,69

1,58

1,08

1,23

1,76

10,0

8,50

10,50

1,91

1,80

1,73

1,71

1,10

1,05

1,82

3,0

10,00

11,25

2,18

2,05

1,68

1,70

1,30

1,21

1,93

0,0

9,00

11,00

-1,8

3,5

-0,5

28,6

40,0

-5,5

0,1

-1,5

31,7

46,3

-4,6

0,6

-0,5

31,3

46,2

-3,9

0,6

-0,4

30,5

46,6

-3,3

1,3

0,2

29,3

45,1

-41,9

-5,7

-14,0

-2,3

-33,1

-4,8

-43,9

-6,1

-53,3

-6,6

10

Disclaimer

All rights reserved. This material issued by Türk Ekonomi Bank A.Ş. is for information

purposes only. No part of this material may be reproduced in any manner without the written

consent of Türk Ekonomi Bank A.Ş. Under no circumstances should it be used or considered

as an offer to sell or a solicitation to buy the securities or other instruments mentioned in it.

Although Türk Ekonomi Bank A.Ş. uses its best endeavours to update the material presented,

it does not undertake that all information is accurate or complete, nor should it be relied upon

as such. The products mentioned here are not be suitable for all investors; their value may

fluctuate and/or be adversely affected by exchange rates, interest rates or other factors. TEB

A.Ş. assumes no responsibility whatsoever in respect of or arising out or in connection with

the content of this material to third parties. If any third party chooses to use the content of this

material as references he/she accepts and approves to do so entirely at his/her own risk.

Yasal Uyarı

Bütün hakları saklıdır. İşbu materyal Türk Ekonomi Bankası A.Ş. tarafından hazırlanmıştır ve

sadece bilgi içindir. Materyalin hiçbir bölümü Türk Ekonomi Bankası A.Ş.’nin yazılı

muvafakati olmadan herhangi bir şekilde çoğaltılamaz. İşbu materyal hiçbir durumda

içeriğinde geçen kıymetli evrak ya da diğer araçların satış teklifi veya satın alma talebi olarak

addedilemez. Belirtilen görüşler önceden bildirilmeksizin değiştirilebilir. Türk Ekonomi

Bankası A.Ş., sunulan materyali mümkün olduğunca güncellemeye çalışmış olsa dahi, bütün

bilginin doğru ve tam olduğunu taahhüt etmemekte ve güvenilir olduğunu iddia

etmemektedir. İşbu materyalde belirtilen ürünler bütün yatırımcılar için uygun olmayabilir;

değerleri değişken olabilir ve/veya döviz kurundan, faiz oranından ya da diğer faktörlerden

negatif olarak etkilenebilir. TEB A.Ş., işbu materyalin içeriği ile ilgili, materyalin içeriğinden

kaynaklanan ya da içerikle bağlantılı olarak üçüncü şahıslara karşı hiçbir sorumluluk kabul

etmez. Üçüncü kişi işbu materyalin içeriğinde yer alan materyali referans olarak almayı

tercih ederse bunun tamamen kendi riski olduğunu kabul eder.

11