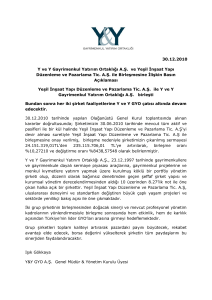

31 mart 2014 ara hesap dönemine ait özet finansal

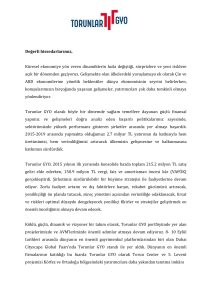

advertisement