Haftalık Strateji Bülteni

06 Haziran 2016 Pazartesi

Haftanın Gündem Konuları

Bu hafta yurt içinde önemli verilere baktığımızda

Çarşamba günü açıklanacak sanayi üretimi, Cuma

günü gelecek olan cari denge verisi ve 1Ç16 büyüme

verisi yakından izlenecek.

Yurt dışında ise haftanın ilk işlem gününde Fed

Başkanı Yellen’in 19:30’daki konuşması yakından

takip edilecektir. Cuma günü gelecek olan tüketici

güveni dışında ABD tarafında öne çıkan bir veri göze

çarpmamakta. Avrupa tarafında ise Salı günü

gelecek 1Ç büyüme verisi ve Perşembe günü Avrupa

Merkez Bankası Başkanı Draghi’nin açıklamaları

önemli. Bu hafta ayrıca, Çin piyasaları Perşembe ve

Cuma günü tatil olacak. Tatil öncesinde Çarşamba

günü Çin’den gelecek dış ticaret verisi ile Perşembe

günü

gelecek

enflasyon

verisi

de

piyasalar

tarafından izlenecektir.

Geçtiğimiz hafta birçok veri ve gündem maddesinin

ardından bu hafta hem veri tarafı hem de gündem

tarafı nispeten daha zayıf görünmekte. 15 Haziran

tarihindeki Fed toplantısı öncesinde özellikle tarım

dışı istihdam rakamının beklentinin oldukça altında

kalmasıyla

birlikte

faiz artırım

beklentilerinin

ötelenmesi, bugün Fed Başkanı Yellen’in yapacağı

konuşmayı daha önemli kılmıştır. Başkan Yellen’den

gelecek açıklamalar, hem yurt içi hem de yurt dışı

piyasaların Fed toplantısına kadar olan sürede yeni

yönünü

belirlemesinde

tarafında

ise

etkili

geçtiğimiz

olacaktır.

haftanın

son

BİST

işlem

gününden bu haftaya sarkan alımların devam ettiği

gözlenirken, kur ile faiz tarafının desteği de

sürmekte.

Yellen’den

piyasaları

kısa

vadede

rahatsız edecek mesajlar gelmemesi halinde BİST’in

yukarıda 80.000 ardından da 82.500 seviyelerine

doğru hareketi sürecektir. Olumsuz tonda gelecek

açıklamalar ise yeniden BİST tarafında satış baskısını

artırarak 77.500-75.000 aralığına doğru bir geri

çekilmeye neden olabilecektir.

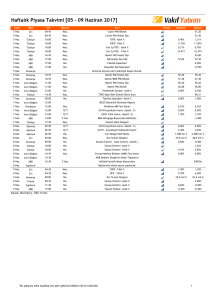

Haftalık Strateji [06 -10 Haziran Haftası]

ABD ve Londra piyasalarının kapalı olması nedeniyle geçtiğimiz haftaya 78.000

seviyelerinden düşük hacimle başlayan BİST, 80.000 seviyelerine yaklaşsa da bu

denemesinde başarılı olmadı. Haftanın devamında da satış baskılı seyirler

izleyerek 76.000 seviyelerine kadar gerileyen BİST, haftanın son işlem günü

beklentilerin altında gelen enflasyon ve zayıf ABD tarım dışı istihdam verisi

sonrasında BİST tarafında sert yukarı hareket izledik. Haftanın son işlem gününde

kur ve faiz tarafı da yukarı hareketi destekledi. Cuma günü BİST tarafında

gerçekleşen hızlı yükseliş ile birlikte %2,45 seviyesinde değer kazanan BİST, hafta

içindeki kayıplarını silerek bir önceki haftaya paralel 78,139 seviyesinden haftayı

tamamladı.

Geçtiğimiz hafta ABD’de tarım dışı istihdamın Mayıs ayında sürpriz bir şekilde

beklentilerin oldukça altında 38 bin artış gösterdiğinin açıklamasının ardından

FED'in önümüzdeki aylarda faiz artış olasılığı düşüş gösterirken, küresel

büyümeye yönelik endişeler artış kaydetti. Bloomberg verilerine göre, FED’in

faiz artış olasılığı 27 Mayıs’tan bu yana şu şekilde değişim göstermiştir: Haziran

toplantısı için %30’dan %4’e, Temmuz toplantısı için %54’den %27’ye, Eylül

toplantısı için %61,0’dan %42’ye gerilemiştir. Beklentilerin agresif bir şekilde

değişmesinin ardından bugün FED Başkanı Yellen’ın yapacağı konuşma ve

vereceği olası sinyaller yakından izlenecektir. Öte yandan geçen hafta Avrupa

Merkez Bankası beklentiler dahilinde faiz oranlarında değişikliğe gitmezken, AMB

2016 yılı için büyüme ve enflasyon beklentilerini yukarı yönlü revize etti. Ancak

bankanın enflasyon tahminleri daha fazla teşvik gelebileceğine yönelik bankanın

alanı olduğu sinyalini verdi. Diğer taraftan piyasalar tarafından yakından izlenen

OPEC’in olağan toplantısı gerçekleştirildi ve beklentilere paralel üretim tavanı

konusunda anlaşma sağlanamadı ve mevcut politikanın devam etmesi

kararlaştırıldı. Böylece Avrupa’da gösterge endeks üç haftalık aralıksız

yükselişini sonlandırarak haftayı %2,4 kayıpla tamamlarken, ABD’de ise

endeksler haftalık bazda karışık bir görünüm kaydetti.

Bu hafta yurt içinde önemli verilere baktığımızda Çarşamba günü açıklanacak

sanayi üretimi, Cuma günü gelecek olan cari denge verisi ve 1Ç16 büyüme verisi

yakından izlenecek. Yurt dışında ise haftanın ilk işlem gününde Fed Başkanı

Yellen’in 19:30’daki konuşması yakından takip edilecektir. Cuma günü gelecek

olan tüketici güveni dışında ABD tarafında öne çıkan bir veri göze çarpmamakta.

Avrupa tarafında ise Salı günü gelecek 1Ç büyüme verisi ve Perşembe günü

Avrupa Merkez Bankası Başkanı Draghi’nin açıklamaları önemli. Bu hafta ayrıca,

Çin piyasaları Perşembe ve Cuma günü tatil olacak. Tatil öncesinde Çarşamba

günü Çin’den gelecek dış ticaret verisi ile Perşembe günü gelecek enflasyon

verisi de piyasalar tarafından izlenecektir.

Geçtiğimiz hafta birçok veri ve gündem maddesinin ardından bu hafta hem veri

tarafı hem de gündem tarafı nispeten daha zayıf görünmekte. 15 Haziran

tarihindeki Fed toplantısı öncesinde özellikle tarım dışı istihdam rakamının

beklentinin oldukça altında kalmasıyla birlikte faiz artırım beklentilerinin

ötelenmesi, bugün Fed Başkanı Yellen’in yapacağı konuşmayı daha önemli

kılmıştır. Başkan Yellen’den gelecek açıklamalar, hem yurt içi hem de yurt dışı

piyasaların Fed toplantısına kadar olan sürede yeni yönünü belirlemesinde etkili

olacaktır. BİST tarafında ise geçtiğimiz haftanın son işlem gününden bu haftaya

sarkan alımların devam ettiği gözlenirken, kur ile faiz tarafının desteği de

sürmekte. Yellen’den piyasaları kısa vadede rahatsız edecek mesajlar gelmemesi

halinde BİST’in yukarıda 80.000 ardından da 82.500 seviyelerine doğru hareketi

sürecektir. Olumsuz tonda gelecek açıklamalar ise yeniden BİST tarafında satış

baskısını artırarak 77.500-75.000 aralığına doğru bir geri çekilmeye neden

olabilecektir.

Vakıf Yatırım Menkul Değerler A.Ş.

Araştırma ve Strateji Müdürlüğü

Tel: +90 212 352 35 77

e- posta: vkyarastirma@vakifyatirim.com.tr

Vakıf Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır

Bu çalışma arka sayfada yer alan çekince bildirimi ile bir bütündür.

Sayfa 1 / 8

Makro Ekonomi & Politika

06 Haziran 2016 Pazartesi

TCMB’den yeni sadeleşme adımı geldi (=)

TCMB “Küresel Para Politikalarının Normalleşme Sürecinde Yol Haritası" kapsamında, 3 Haziran

2016 tarihinden başlamak üzere, miktar ihalesi yöntemiyle sağlanan bir hafta vadeli repo

fonlamasına ilişkin günlük ihale tutarının belirlenmesinde, toplam haftalık vadeli fonlama

stoğunun haftanın günlerine dengeli dağıtılmasının hedefleneceğini açıkladı.

TANAP Rus gazına bağımlılığı azaltacak

Azerbaycan Enerji Bakanı Natig Aliyev, Trans Anadolu Doğalgaz Boru Hattının, Türkiye'nin

Rusya'ya olan doğalgaz bağımlılığının azaltılmasına yardımcı olacağını söyledi.

Azerbaycan doğalgazını Avrupa'ya ulaştıracak Güney Gaz Koridoru'nun bir ayağı olan ve Türkiye

ile gerçekleştirdikleri TANAP projesine değinen Aliyev, "TANAP, bölgesel ve Avrupa enerji

güvenliğinin garantörü olduğu için önem taşıyor. Bu hatla gönderilecek ilave 6 milyar metreküp

doğalgaz, Türkiye'nin Rusya'ya bağımlılığının azaltılmasına yardımcı olacak. Ayrıca bu doğalgaz,

Rus ve İran doğalgazından ucuz olacak" diye konuştu. Kaynak: Milliyet

Bireysel emekliliğe otomatik katılım için düzenlenen tasarı, yakında Meclis’e gelecek

Yeni düzenlemeye göre, 45 yaş altı çalışanlar otomatik sisteme dahil edilecek ve maaşlarından

100 lira kesinti yapılacak. Başbakan Yardımcısı Mehmet Şimşek'in verdiği bilgiye göre sisteme

giriş zorunlu olmakla birlikte, isteyen herkes 6 ay sonra parasını alıp sistemden çıkabilecek.

Ancak taslağın ayrıntıları bilinmediği için 6 ay sonra parasını geri alacakların ödedikleri parayı

kesintiye uğramadan alıp alamayacağı bilinmiyor. Nitekim isteğe bağlı yapılan mevcut Bireysel

emeklilik sistemine göre, 6 ay sonra sistemden çıkmak isteyen kişi parasını almak istediğinde

kesintiye uğruyor. Kaynak: Milliyet

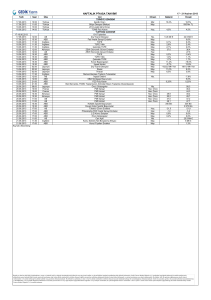

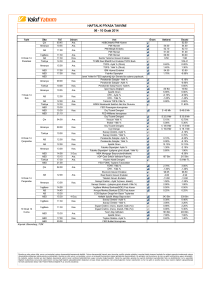

Yabancı yatırımcılar 27 Mayıs 2016 haftasında 65 mn $ hisse satımı gerçekleştirdi (=)

TCMB tarafından açıklanan haftalık menkul kıymet istatistiklerine göre, yurt dışında yerleşik

kişilerin mülkiyetindeki hisse senedi portföyü, 27 Mayıs ile sona eren haftada piyasa fiyatı ve

kur hareketlerinden arındırılmış olarak hesaplandığında 65 mn $ net satım olarak

gerçekleşirken, aynı dönemde Devlet İç Borçlanma Senedi (DİBS) portföyü ise, sınırlı değişim

gösterdi.

Yurt dışında yerleşik kişilerin bir önceki hafta 42,31 mlr $ olan hisse senedi stoku 27 Mayıs ile

sona eren haftada 43,5 mlr $ yükselirken, DİBS stoku ise 35,0 mlr $ olarak gerçekleşti. Aynı

dönemde repo miktarı 4,06 mlr $ oldu.

Hisse Senedi Net Hareketler, Haftalık, mn $

400

300

174

200

107

100

17

DIBS Net Hareketler, Haftalık, mn $

308

259269 240 261

174 191

1500

335

1000

84

54

500

8

-15

-131

-153

-179

-200

-300 -265

-317

-400

-65

-179

-233

-309

-65

-164

-174

-298

-435

-500

Haftalık Net Alım/Satım

Aylıklandırılmış Alım/Satım

400

200

-1000

272

32

0

-400

1000

555

-200

-1500

2015/11

2015/11

2015/11

2015/12

2015/12

2015/12

2015/12

2016/1

2016/1

2016/1

2016/1

2016/1

2016/2

2016/2

2016/2

2016/2

2016/3

2016/3

2016/3

2016/3

2016/4

2016/4

2016/4

2016/4

2016/4

2016/5

2016/5

2016/5

2016/5

-500

0

1500

879

800

600

0

-100

1000

-217

4

169

36

-94-76

-125

-179

-195

-255

-358 -368

187

347

282282

176

500

268

166

0

-4

-224

-209

0

-500

-82

-183

-1000

-600

-1500

2015/11

2015/11

2015/11

2015/12

2015/12

2015/12

2015/12

2016/1

2016/1

2016/1

2016/1

2016/1

2016/2

2016/2

2016/2

2016/2

2016/3

2016/3

2016/3

2016/3

2016/4

2016/4

2016/4

2016/4

2016/4

2016/5

2016/5

2016/5

2016/5

Haftalık Net Alım/Satım

Aylıklandırılmış Alım/Satım

Kaynak: TCMB

Vakıf Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır

Bu çalışma arka sayfada yer alan çekince bildirimi ile bir bütündür

Sayfa 2 / 8

Sektör & Şirket Haberleri

06 Haziran 2016 Pazartesi

BDDK, Nisan ayı bankacılık sektörü verilerini açıkladı. (=)

BDDK tarafından açıklanan konsolide olmayan verilerine göre, bankacılık sektörünün 2016 Nisan

ayında net kârı 2015 yılının aynı dönemine göre %73,1 artarken, bir önceki aya göre %24

oranında azalarak 2,78 mlr TL olarak gerçekleşti. Bir önceki aya göre kredi-mevduat farkının

hafif gerilemesi ve menkul kıymet getirilerinde elde edilen faiz gelirlerinde yaşanan sert düşüş

ile daha zayıf gerçekleşen net faiz gelirleri ve azalan temettü gelirleri net karı olumsuz

etkilerken, sınırlı artış gösteren faaliyet giderleri ve %32 civarı düşüş gösteren karşılık giderleri

net kardaki düşüşü sınırladı. Böylece sektörün net dönem karı Ocak-Nisan döneminde yıllık

bazda %32,3 artış ile 10,9 mlr TL’ye ulaştı.

Sektörün net faiz gelirleri Nisan’da yıllık bazda %9,8 artış, bir önceki aya göre %14,4 gerileme

gösterdi. Özellikle menkul kıymet getirilerinde elde edilen faiz gelirleri aylık bazda %32

gerileme kaydetmesi net faiz gelirlerini olumsuz etkiledi. Bu etkinin yanı sıra, mevduat

maliyetlerinde görülen hafif gerilemeye karşın kredi-mevduat farkı aylık bazda 15 bp düşüş

göstermesi ile beraber sektörün net faiz marjı 66 bp düşüş ile %3,68’e geriledi. 12 aylık verilere

göre hesaplanan net faiz marjı ise aylık bazda sınırlı düşüş göstererek %3,76 oldu.

Bankacılık sektörünün net ücret komisyon gelirleri Nisan’da yıllık bazda %8,4 artış, bir önceki

aya göre %14 düşüş gösterdi.

Nisan ayında sektörün toplam karşılık giderleri 2015 yılının aynı dönemine göre %2,5 düşüş, bir

önceki çeyreğe göre %32 oranında düşüş ile 1,91 mlr TL oldu.

2015 sonunda %3,18 olan kredilerin takibe dönüşüm oranı 2016 Nisan’da %3,45 seviyesine

ulaşırken, takipteki krediler karşılık oranı %75,2 düzeyinde gerçekleşmiştir. Brüt risk maliyeti

ise Nisan’da %1,2 seviyesinde gerçekleşti.

2015 yılı Aralık ayında %15,57 sektörün sermaye yeterliliği standart oranı 2016 Nisan ayında

%15,77 düzeyine yükselirken, ortalama özkaynak karlılık oranı %11,2 olmuştur.

Kaynak: BDDK, VKY Araştırma ve Strateji

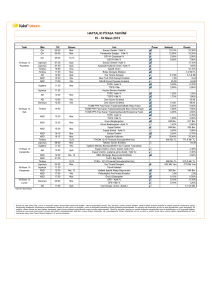

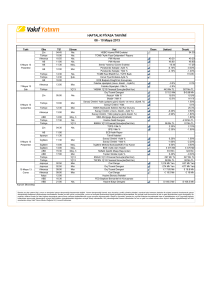

İş Bankası (ISCTR) iştirak hissesi alım işlemleri (=)

İş Bankası, Borsa İstanbul'da işlem gören bazı ortaklıklarında ödenmiş sermayelerinin azami

%3,0'ü ile sınırlı olmak kaydıyla, piyasadan satın alınması kararı almıştı.

Söz konusu karar doğrultusunda 01 Haziran 2016 tarihinde gerçekleştirilen alımlar şu

şekildedir:

Vakıf Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır

Bu çalışma arka sayfada yer alan çekince bildirimi ile bir bütündür

Sayfa 3 / 8

Sektör & Şirket Haberleri

06 Haziran 2016 Pazartesi

Hisse

Alınması hedeflenen en yüksek

miktar Öd. Ser (x) 3% (adet)

Toplam Alınan

Açıklamadan

% Açıklamadan

(adet)

İtibaren Toplam

İtibaren Alınan

01.06.2016

Alınan (adet)

Miktar

1.283.332

10,43%

ANHYT

12.300.000

ISFIN

15.909.079

9.878.732

62,09%

TSKB

52.500.000

5.790.210

11,03%

SISE

57.000.000

6.140.124

10,77%

ISMEN

10.650.000

4.032.588

37,86%

ISGYO

25.500.000

10.622.634

41,66%

51.818

Aselsan, 467,8 mn € tutarında sözleşme imzaladı (+)

Savunma Sanayii Müsteşarlığı ile imzalanan sözleşme kapsamında teslimatlar 2018-2022

yıllarında gerçekleştirilecek.

Yorum: Şirketin 1Ç16 itibariyle 4,4 mlr $ birikmiş iş yükü bulunmaktaydı. Bu işin ardından toplam iş

yükü 5 mlr $ seviyesine yükselecek olup, orta ve uzun vadede şirket finansallarına pozitif yansıyacaktır.

Ancak, özellikle son dönemde Endeks performansı üzerinde bir getiri sergileyen Aselsan’ın, bu olumlu

gelişmeleri kısmen de olsa fiyatladığını düşünüyoruz.

Vakıf Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır

Bu çalışma arka sayfada yer alan çekince bildirimi ile bir bütündür

Sayfa 4 / 8

Sektör & Şirket Haberleri

06 Haziran 2016 Pazartesi

Kısa Kısa Şirket Haberleri:

(=) Soda Sanayi (SODA) : Şirket ortaklarından Anadolu Cam’ın (ANACM) sahip olduğu

18.795.651 TL nominal değerli paylar ile Trakya Cam’ın (TRKCM) sahip olduğu 67.224.607

TL nominal değerli payların hisse başına 4,50 TL fiyatla 120 adet alıcıya satışı, bugün (30

Mayıs) gerçekleştirilecek.

(=) Aselsan (ASELS): Aselsan ile bir yurt dışı müşteri arasında 30.05.2016 tarihinde toplam

bedeli 60 mn $ olan Haberleşme Teçhizatı satış sözleşmesi imzalandı. Söz konusu sözleşme

kapsamında teslimatlar 2016-2018 yılları arasında gerçekleştirilecek.

(=) Migros (MGROS): Uzun vadeli büyüme stratejileri doğrultusunda, Tesco Overseas

Investments Limited arasında Tesco Kipa'nın (KIPA) pay devrine ilişkin gizli nitelikte

görüşmelerin sürdürüldüğünü ancak, şu aşamada kamuoyuna duyuru yapılmasını

gerektirecek kesinleşen bir gelişme olmadığını bildirdi. Taraflar arasında temel unsurlarda

bir mutabakata varılmamış olmakla birlikte, hissedarların yatırım kararlarını etkileyecek

gelişmelerin ortaya çıkması halinde, konuyla ilgili gelişmelerin mevzuat kapsamında

duyurulacağını bildirdi.

(=) Goodyear (GOODY): çıkarılmış sermayesinin %2.165,5 bedelsiz artırılarak 270 mn TL’ye

yükseltilmesi işlemindeki bedelsiz payların 1 Haziran tarihinden itibaren dağıtılacağını

bildirdi.

(=) Şişe Cam (SISE): Çıkarılmış sermayesini %7,89 bedelsiz artırarak 2,05 mlr TL’ye

yükseltme kararı aldı.

(=) Emlak Konut GYO (EKGYO) : İstanbul Başakşehir’de yapımına ve satışına 2013 yılında

başlanılan Bahçekent Emlak Konutları projesinin yapımının tamamlanarak, proje

kapsamında üretilen 1.506 adet konutun sahiplerine 1 Haziran tarihinden itibaren teslim

edileceğini açıkladı.

(=) Trakya Cam (TRKCM), (=) Anadolu Cam (ANACM) : Trakya Cam, 67,2 mn TL nominal

değerli Soda Sanayi (SODA) hisselerinin 302,5 mn TL bedelle satılması sonrasında, vergi ve

satış masrafları hariç 287,4 mn TL satış karı oluştuğunu bildirdi. Anadolu Cam ise, 18,8 mn

TL nominal değerli SODA hisselerinin 84,6 mn TL’ye satışı sonucu vergi ve satış masrafları

hariç 78,5 mn TL satış karı oluştuğunu bildirdi. Her iki şirket, satış karının Kurumlar Vergisi

Kanunu'nun 5/1-e maddesi kapsamında değerlendirileceğini (%75’inin pasifte özel bir fon

hesabında tutulacağını) bildirdi.

(+) Odaş Enerji (ODAS): Şirket bağlı ortaklığı Anadolu Export Maden Sanayi ve Suda Maden

A.Ş. bünyesinde değerli metallere yönelik olarak yapılan arama faaliyetleri ile ilgili güncel

teknik bulguları içeren dokumanı yayınlamıştır. Buna göre yapılan sondajlar sonrası sahada

Altın, Gümüş ve Antimuan bulgularına rastlandığı duyurulmuştur.

(=) Yapı Kredi Bankası (YKBNK): Banka, BDDK tarafından yayımlanan Bankaların

Özkaynaklarına İlişkin Yönetmeliğin 8. maddesinde belirtilen nitelikleri haiz 2007 yılında

sağlanan 200 mn € tutarındaki sermaye benzeri kredinin vadesinden önce geri ödenmesine

karar verildiği bildirildi.

(+) Gersan Elektrik (GEREL) : 6 Haziran tarihinden başlamak üzere ve 3,40 TL üst fiyat

limiti olarak belirlenerek pay geri alımı programına başlanacağını bildirdi. Programın 31

Aralık tarihinde sonlandırılacağı belirtildi.

(=) Pegasus (PGSUS) : 1 Haziran tarihi itibariyle İstanbul Sabiha Gökçen Havalimanı'nda

yer hizmetleri kapsamında bugüne kadar dışarıdan tedarik edilen apron yer hizmetlerinin

tamamını kendisi vermeye başladığını açıkladı.

Vakıf Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır

Bu çalışma arka sayfada yer alan çekince bildirimi ile bir bütündür

Sayfa 5 / 8

Sektör & Şirket Haberleri

06 Haziran 2016 Pazartesi

(=) Tüpraş (TUPRS): Sabah gazetesinin haberine göre, İran'ın Tüpraş ve diğer petrol alıcısı

olan firmalarla yeni anlaşmalar yapmak için görüşmeler yürüttüğü belirtildi. Türk ham

petrol ithalatçıları ile uzun soluklu ilişkiler kurmak istediklerini söyleyen İranlı yetkililer,

ambargo sonrası dönem için büyük kontratlar hedefliyor.

(=) Halk Bankası (HALKB): Sabah gazetesinin haberine göre, İran Ekonomi Bakanlığı Dış

Ekonomik İlişkiler Direktörü Sadegh Akbari, ülkenin Hindistan bankalarındaki 6 milyar €

petrol parasının parça parça kısa sürede Halkbank'a aktarılacağını söyledi. Akbari, bu

kapsamda 600 milyon €’un Halkbank'a aktarıldığını ifade etti

(=) Odaş Elektrik (ODAS) : Sektörde oluşmuş teknik birikimlerini değerlendirmek ve

alternatif yenilenebilir enerji kaynaklarına yönelik projeler geliştirmek amacıyla kendi

bünyesinde ve Anonim Şirketi nevinde bir yatırım şirketi kurma kararı aldı.

(-) Netaş (NETAS) : Bursa Büyükşehir Belediyesi Destek Hizmetleri Daire Başkanlığı

tarafından düzenlenen ihaleye katılan Netaş hakkında, İçişleri Bakanlığı tarafından verilen

1 yıl süre ile kamu ihalelerine katılmaktan yasaklama kararı, 31 Mayıs Resmi Gazete'de

ilan edildiğini, söz konusu yasaklama kararına karşı yasal haklarının korunması için gerekli

tüm başvurular yapılacağını bildirdi.

Vakıf Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır

Bu çalışma arka sayfada yer alan çekince bildirimi ile bir bütündür

Sayfa 6 / 8

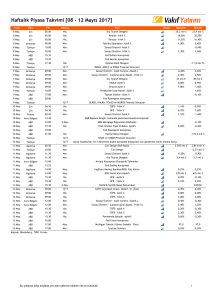

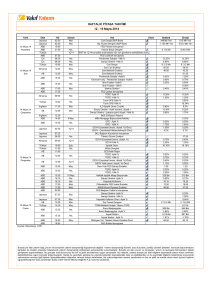

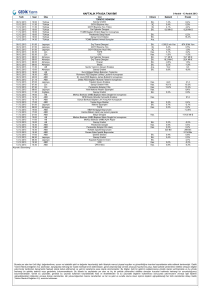

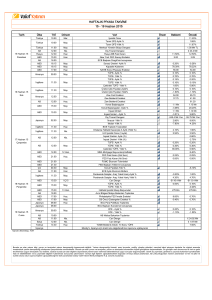

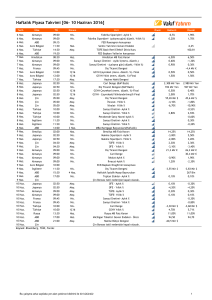

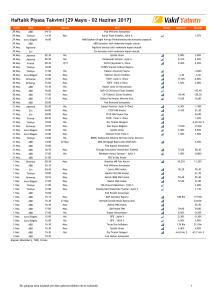

Haftalık Ajanda

06 Haziran 2016 Pazartesi

Tarih

Ülke

TSİ

Dönem

Veri

Önem

Beklenti

Önceki

6 Haz.

Almanya

09:00

6 Haz.

Almanya

09:00

Nis.

Fabrika Siparişleri- Aylık %

Nis.

Fabrika Siparişleri- (çalışma günü düzelt.-Yıllık %)

91,53

-0,5%

1,90%

62,71

0,20%

6 Haz.

ABD

09:15

1,70%

6 Haz.

Avro Bölgesi

11:30

Haz.

Sentix Yatırımcı Güven Endeksi

6 Haz.

Türkiye

14:30

May.

TÜFE Bazlı Reel Efektif Döviz Kuru

6 Haz.

ABD

19:30

7 Haz.

Hindistan

08:30

Haz.

Hindistan MB Faiz Kararı

95,00

6,50%

6,50%

7 Haz.

Almanya

09:00

Nis.

Sanayi Üretimi - Aylık %(mevs. düzelt.)

93,22

0,60%

-1,30%

7 Haz.

Almanya

09:00

Nis.

Sanayi Üretimi - (çalışma günü düzelt.-Yıllık %)

67,80

0,90%

7 Haz.

Fransa

09:45

Nis.

Dış Ticaret Dengesi

61,11

7 Haz.

Avro Bölgesi

12:00

1Ç16

GSYH Çeyreksel (mevs. düzelt. %)- Final

93,02

0,50%

0,50%

7 Haz.

Avro Bölgesi

12:00

1Ç16

GSYH Yıllık (mevs. düzelt. %)-Final

90,70

1,50%

1,50%

7 Haz.

Türkiye

17:30

May.

Hazine Nakit Dengesi

8 Haz.

Japonya

02:50

Nis.

Cari Denge (BoP Bazlı)

95,70

2.308 Mlr Yen

2.980 Mlr Yen

8 Haz.

Japonya

02:50

Nis.

Dış Ticaret Dengesi (BoP Bazlı)

66,99

932 Mlr Yen

927 Mlr Yen

8 Haz.

Japonya

02:50

1Ç16

GSYH Çeyreksel (mevs. düzelt. %)-Final

96,77

0,50%

0,40%

8 Haz.

Japonya

02:50

1Ç16

GSYH - Çeyreksel(Yıllıklandırılmış)%-Final

94,62

2,00%

1,70%

8 Haz.

Çin

05:00

May.

Dış Ticaret Dengesi

78,38

55,65 Mlr $

45,6 Mlr $

8 Haz.

Çin

05:00

May.

İhracat- Yıllık %

75,68

-4,10%

-1,80%

8 Haz.

Çin

05:00

May.

İthalat- Yıllık %

70,27

-6,70%

-10,90%

8 Haz.

Türkiye

10:00

Nis.

Sanayi Üretimi- Aylık %

60,00

8 Haz.

Türkiye

10:00

Nis.

Sanayi Üretimi- Yıllık %

40,00

8 Haz.

Türkiye

10:00

Nis.

Perakende Satış Hacmi-Aylık %

50,00

8 Haz.

İngiltere

11:30

Nis.

Sanayi Üretimi- Aylık %

91,57

0,30%

8 Haz.

İngiltere

11:30

Nis.

Sanayi Üretimi- Yıllık %

69,88

-0,20%

8 Haz.

ABD

14:00

3 Haz.

MBA Mortgage Başvuruları(Haftalık)

92,31

9 Haz.

Brezilya

02:00

Haz.

Brezilya MB Faiz Kararı

98,39

14,25%

14,25%

9 Haz.

Japonya

02:50

Nis.

Makine Siparişleri- Aylık %

93,55

-3,00%

5,50%

9 Haz.

Japonya

02:50

Nis.

Makine Siparişleri- Yıllık %

68,82

-2,00%

3,20%

9 Haz.

Çin

04:30

May.

TÜFE- Yıllık %

97,30

2,30%

2,30%

9 Haz.

Çin

04:30

May.

ÜFE - Yıllık %

91,89

-3,10%

-3,40%

9 Haz.

Almanya

09:00

Nis.

Dış Ticaret Dengesi

61,02

21,3 Mlr €

26,2 Mlr €

9 Haz.

Almanya

09:00

Nis.

Cari Denge

54,24

9 Haz.

Almanya

09:00

Nis.

İthalat-Aylık %

59,32

-0,90%

1,90%

9 Haz.

Almanya

09:00

Nis.

İhracat-Aylık %

52,54

1,20%

-2,30%

9 Haz.

Avro Bölgesi

10:00

9 Haz.

İngiltere

11:30

Nis.

Dış Ticaret Dengesi

68,67

-3,55 Mlr £

-3,83 Mlr £

9 Haz.

ABD

15:30

4 Haz.

Haftalık İşsizlik Maaşı Başvuruları

98,40

9 Haz.

ABD

17:00

Nis.

Toptan Stoklar- Aylık %

80,80

9 Haz.

Çin

10 Haz.

Japonya

02:50

May.

ÜFE - Aylık %

10 Haz.

Japonya

02:50

May.

ÜFE - Yıllık %

10 Haz.

Almanya

09:00

May.

10 Haz.

Almanya

09:00

10 Haz.

Fransa

10 Haz.

10 Haz.

10 Haz.

10 Haz.

FED Rosengren konuşması

11,63

6,25

100,81

FED Başkanı Yellen'ın konuşması

0,30%

-4,4 Mlr €

-0,53%

2,80%

2,94%

-0,60%

30,4 Mlr €

ECB Başkanı Draghi'nin konuşması

267 Bin

0,10%

0,10%

48,39

0,10%

-0,30%

92,47

-4,20%

-4,20%

TÜFE- Aylık %

83,05

0,30%

0,30%

May.

TÜFE- Yıllık %

88,14

0,10%

09:45

Nis.

Sanayi Üretimi- Aylık %

97,22

Fransa

09:45

Nis.

Sanayi Üretimi- Yıllık %

91,67

Türkiye

10:00

Nis.

Cari Denge

88,00

Türkiye

10:00

1Ç16

GSYH Yıllık %

76,00

4,70%

5,71%

Rusya

13:30

Haz.

Rusya MB Faiz Kararı

73,53

11,00%

11,00%

10 Haz.

ABD

17:00

Haz.

Michigan Tüketici Güven Endeksi - Öncü

93,60

94,50

94,70

10 Haz.

ABD

21:00

May.

Hazine Bütçe Dengesi

76,00

-60,5 Mlr $

10 Haz.

Çin

Çin Borsası tatil nedeniyle kapalı olacak.

0,10%

-0,30%

-0,80%

-3,30 Mlr $

-3,68 Mlr $

Çin Borsası tatil nedeniyle kapalı olacak.

Kaynak: Bloomberg, TÜİK, Foreks

Raporun tamamına ulaşmak için lütfen tıklayınız…

Vakıf Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır

Bu çalışma arka sayfada yer alan çekince bildirimi ile bir bütündür

Sayfa 7 / 8

06 Haziran 2016 Pazartesi

www.vakifyatirim.com.tr

Genel Müdürlük

Akat Mah. Ebulula Mardin Cad. No: 18 Park Maya Sitesi F-2/A Blok

Beşiktaş 34335 İstanbul

(0212) 352 35 77

Araştırma ve Strateji Müdürlüğü

vkyarastirma@vakifyatirim.com.tr

Sezai ŞAKLAROĞLU

Selahattin AYDIN

Tuğba SAYGIN

Serap KAYA

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı

kurumlar, portföy yönetim şirketleri, yatırım ve kalkınma bankaları ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi

çerçevesinde ve yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer

alan yorum ve tavsiyeler ise genel niteliktedir. Burada yer alan yorum ve tavsiyeler, mali durumunuz ile risk ve getiri tercihlerinize

uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar

doğurmayabilir. Gerek bu yayındaki, gerekse bu yayında kullanılan kaynaklardaki hata ve eksikliklerden ve bu yayındaki bilgilerin

kullanılması sonucunda yatırımcıların ve/veya ilgili kişilerin uğrayabilecekleri doğrudan ve/veya dolaylı zararlardan, kâr

yoksunluğundan, manevi zararlardan ve her ne şekil ve surette olursa olsun üçüncü kişilerin uğrayabileceği her türlü zararlardan

dolayı Vakıf Yatırım Menkul Değerler A.Ş. sorumlu tutulamaz.

Vakıf Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır

Bu çalışma arka sayfada yer alan çekince bildirimi ile bir bütündür

Sayfa 8 / 8