Sayı: 2013-16 / 04 Temmuz 2013

EKONOMİ NOTLARI

TCMB Likiditesi Endeksleri*

Gürsu Keleş

Abstract:

Özgür Kasapoğlu

Halil Kocagöz

The active use of interest rate corridor as a monetary policy tool under the new

policy mix, which aims to contribute to financial stability while maintaining price

stability and has been used since late 2010, increased the role attributed to the liquidity policy

stance of the Central Bank of the Republic of Turkey (CBRT). In this note we introduce two

indices that summarize both CBRT’s liquidity stance and its very first transmission to money

market rates. Being able to reflect relative liquidity stance and its transmission, these indices

pave the way for comparison among different periods of liquidity policies.

Özet:

2010 yılı sonu itibarıyla uygulanmaya başlanan ve fiyat istikrarının yanında finansal

istikrarı da benimseyen yeni para politikası yaklaşımı çerçevesinde faiz koridorunun

aktif bir politika aracı olarak kullanılması Türkiye Cumhuriyet Merkez Bankası (TCMB) likidite

politikası duruşuna atfedilen önemi de artırmıştır. Bu notla, TCMB likidite politikası duruşunun ve

bu duruşun para piyasası faizlerine olan aktarımının türetilen endeksler yardımıyla özet bir

şekilde sunulması amaçlanmaktadır. Tanıtılan endeksler, likidite politikası duruşunu ve aktarımını

bağıl olarak ifade etmeleri yönüyle dönemler arası kıyaslama imkânı da sunmaktadır.

* Değerli katkılarından dolayı Koray Alper’e, Açık Piyasa İşlemleri Müdürlüğü çalışanlarına ve çalışmanın hakemlerine teşekkür ederiz.

Ekonomi Notları

1

Sayı: 2013-16 / 04 Temmuz 2013

1. Giriş

2008 – 2009 yılı küresel finansal krizi ve 2011 – 2012 Avro bölgesi borç krizi ardından

gelişmiş ülkelerin, krizlerin ekonomik aktivite üzerindeki tahribatını azaltmaya yönelik

genişleyici para politikası uygulamaları, gelişmekte olan ülke ekonomilerine yönelik sermaye

akımlarının hızlanmasına ve oynak bir seyir izlemesine yol açmıştır. TCMB de sermaye

girişleri ile hızlanan kredi hacmi ve buna paralel olarak bozulan cari dengenin neden olduğu

riskler karşısında, 2010 yılı sonu itibarıyla fiyat istikrarının yanında finansal istikrarı da

benimseyen yeni bir para politikası uygulamaya başlamıştır

1

. Yeni para politikası

çerçevesinde likidite yönetimi (fonlama) stratejisi aktif bir şekilde kullanılarak para piyasası

faiz oranları (faiz koridoru içerisinde) para politikasının gerektirdiği yönde, uygun görülen

düzeylerde ve hızlı bir şekilde yönlendirilebilmektedir.

Likidite yönetimi stratejisinin aktif bir politika aracı olarak kullanılması TCMB likidite

duruşuna atfedilen önemi de artırmaktadır. Beklenti yönetiminin enflasyon hedeflemesi

rejiminde önemli bir rol oynadığı düşünüldüğünde, TCMB’nin likidite politikasının ekonomik

bireylerce takip edilebilir olması ve doğru anlaşılması önem arz etmektedir. Bu notla yeni

para politikası yaklaşımının en önemli unsurlarından biri olan TCMB likidite duruşunun ve bu

likidite duruşunun para piyasası faizlerine aktarımının takip edilmesine olanak tanıyan

endeksler tanıtılmaktadır. Tanıtılan endeksler likidite duruşu hakkında özet bilgi sağlıyor

olmanın yanı sıra likidite politikasını bağıl olarak göstermek suretiyle dönemler arası

kıyaslama yapabilme imkânı da tanımaktadır.

Türetilen endekslere geçmeden önce bu not kapsamında kullanılan ‘likidite’ kavramının

tanıtılmasında fayda bulunmaktadır. Finans yazınında likidite kavramı ile birden fazla anlam

ifade edilmektedir. Genel olarak likiditeyi üç başlık altında inceleyebiliriz; i) Piyasa likiditesi, ii)

Fonlama likiditesi ve iii) Merkez bankası likiditesi. Piyasa likiditesi, piyasa oyuncularının kısa

bir sürede ve piyasa fiyatlarını çok etkilemeden düşük maliyetli işlem yapabilme imkânını

(piyasa derinliğini) ifade etmektedir (Nikolaou, 2009). Fonlama likiditesi ise, piyasa

oyuncularının yükümlülüklerini vakit kaybetmeden yerine getirme (fonlama imkânına ulaşım)

kabiliyetini ifade etmektedir (Drehmann ve Nikolaou, 2010). Bu notta ‘likidite’ olarak ifade

edilen kavram olan merkez bankası likiditesi ise, merkez bankasının bankacılık sistemi

likidite ihtiyacını fonlaması (bilançosu aracılığıyla yarattığı merkez bankası parası) olarak

tanımlanmaktadır (Nikolaou, 2009).

Bankacılık sisteminin TCMB fonlamasına olan ihtiyacı temel olarak (14 günlük

ortalamada) bankaların tutmaları gereken zorunlu karşılıklardan kaynaklanmaktadır. Bundan

1

Yeni para politikası yaklaşımı hakkında detaylı bilgi için Başçı ve Kara (2011), Akçelik ve diğerleri (2013) çalışmalarına bakınız.

Ekonomi Notları

2

Sayı: 2013-16 / 04 Temmuz 2013

bağımsız olarak günlük operasyonel ihtiyaçlardan doğan likidite gereksinimi de merkez

bankası fonlamasına talep doğurmaktadır. Ayrıca, otonom faktörlerdeki2 değişimlere bağlı

olarak bankacılık sistemi likidite ihtiyacı artıp azalabilmektedir.

TCMB bankacılık sisteminde kalıcı likidite açığı 3 bulunması durumunda mevcut likidite

ihtiyacına karşılık para politikası gereksinimlerine göre değişen likidite yönetimi (fonlama)

stratejileri uygulayabilmektedir. Sıkılaştırıcı likidite yönetimi ihtiyacın altında, yansız likidite

yönetimi ihtiyaç kadar, destekleyici likidite yönetimi ise ihtiyacın üzerinde fonlama

yapılmasını ifade etmektedir. Türetilen ilk endeks dönemler arası değişen likidite yönetimi

stratejilerini, bir diğer ifadeyle TCMB likidite politikası duruşunu yansıtmaktadır.

TCMB, takip ettiği likidite yönetimi stratejisi ile para piyasası faiz oranlarını para

politikasının gerektirdiği doğrultuda ve uygun görülen düzeylerde yönlendirilebilmektedir.

Enflasyon hedeflemesi rejiminde para miktarı talep tarafından belirlendiği için, sıkılaştırıcı

likidite yönetimi stratejisi çerçevesinde bankaların repo ihaleleri kısılarak karşılanmayan

likidite ihtiyaçları hazır imkânlar (piyasa yapıcılığı repo imkânı, TCMB borç verme faiz

oranından sağlanan BIST bünyesinde repo imkânı ve Bankalararası Para Piyasası depo

verme imkânı) vasıtasıyla karşılanmaktadır. TCMB tarafından sağlanan hazır imkânları

kullanmaya mecbur bırakılmaları, bankaların kısa vadeli yükümlülüklerinin maliyetini gerek

seviye gerekse belirsizlik kanalıyla artırmaktadır. Dolayısıyla sıkılaştırıcı likidite yönetimi

stratejisi altında bankacılık sistemine yapılan etki miktardan ziyade fonlama maliyeti

üzerinden olmaktadır4. Destekleyici likidite yönetimi stratejisi altında ise bankacılık sistemine

yapılan fonlama artırılmakta, sistemin ihtiyacından fazla yapılan fonlama ise sterilize

edilmektedir. Böylece uygulanan destekleyici likidite yönetimi stratejisinin bankacılık

sistemine etkisi hem miktar hem de fonlama maliyeti üzerinden olmaktadır. Diğer taraftan

merkez bankaları piyasaya sağladıkları likiditenin vadesini değiştirerek de para piyasası faiz

oranları üzerinde ek bir baskıya ya da gevşemeye neden olabilmektedir. Türetilen ilk

endekste vade etkisi bulunmazken, ikinci endekste TCMB’nin uyguladığı likidite politikası

stratejisinin hem miktar hem de vade etkisinin para piyasası faizlerine olan aktarımı takip

edilebilmektedir.

Notun 2. bölümünde türetilen endeksler tanıtılmakta, 3. bölümde Nisan 2010 tarihli Para

Politikası Çıkış Stratejisi (TCMB, 2010a) uygulamalarından günümüze TCMB likidite

2

Otonom faktörler, merkez bankası bilançosu üzerinde etkileri olan Net Dış Varlıklar, Emisyon, Hazine mevduatı ve Diğer Otonom Faktörler

kalemlerinin toplamından oluşmaktadır.

3

Bankacılık sisteminde likidite açığı olması faiz koridorunun etkin olarak kullanımına dayanan para politikası uygulaması açısından önem arz

etmektedir. Zira bankacılık sisteminde likidite fazlası olması durumunda geçerli olacak yegane faiz Merkez Bankası’nın bu likiditeyi sterilize

edeceği borçlanma faizi olacağından koridorun diğer bileşenleri (borç verme faizi ve politika faizi) anlamını yitirmektedir.

4

Bankaların hazır imkânlara başvurmayı banka itibarı açısından olumsuz olarak addetmeleri durumunda maliyet etkisinin yanında doğabilecek

miktar etkisi ihmal edilmiştir.

Ekonomi Notları

3

Sayı: 2013-16 / 04 Temmuz 2013

politikası ve etkileri endeksler yardımıyla değerlendirilmekte ve son bölümde sonuçlar

sunulmaktadır.

2. Endeksler

a. Likidite Politikası Duruşu Endeksi

Oluşturulan ilk endeks TCMB’nin piyasada gün içi oluşan likidite ihtiyacına karşılık,

görece ne kadar fonlama yaptığını göstermekte ve bu yapısıyla likidite politikası duruşunun

dönemler arası kıyaslanmasını mümkün kılmaktadır. TCMB, para piyasası faizlerinin politika

faizi etrafında oluşmasını arzuladığı dönemlerde bankacılık sisteminde ortaya çıkacağını

tahmin ettiği likidite ihtiyacına yakın bir fonlama yapmaktadır. 2010 yılı sonunda başlanılan

yeni para politikası yaklaşımı çerçevesinde likidite politikası daha aktif kullanılarak kısa vadeli

sermaye hareketlerinde ve/veya kredi büyümesi üzerinde oluşturulmak istenen etkiye bağlı

olarak bankacılık sistemine ihtiyacın üzerinde veya altında fonlama yapılabilmektedir. Bu

bağlamda, oluşturulan endeks TCMB’nin likidite politikası eğilimini yansıtmaktadır.

Endeksin t zamanındaki değeri, TCMB’nin son 20 iş günü içerisinde bankacılık sistemine

yaptığı toplam fonlamanın yine son 20 iş gününde bankacılık sistemi likidite ihtiyacı üzerine

koşulan regresyonunun katsayısını ifade etmektedir. 20 günlük örneklem alınması ile tahmin

hataları ve piyasa gelişmeleri kaynaklı gerçekleşebilecek günlük hareketlerin endekste

meydana getireceği oynaklığı asgariye indirmek amaçlanmaktadır. TCMB’nin likidite ihtiyacı

kadar fonlama yaptığı dönemlerde endeks 1 değerini alacak, likidite politikası ile sıkılaştırma

amaçlandığında endeks 1’in altına düşecek ve son olarak genişleyici likidite politikaları

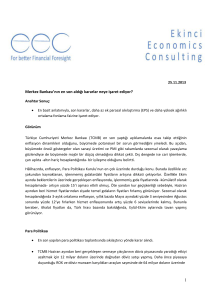

uygulandığında endeks 1’i aşacaktır. Grafik 1a’da çalışmanın kapsadığı dönem için TCMB

fonlama ve sterilizasyon tutarları gösterilmektedir. Grafik 1b’de ise endeksin her hangi bir

gün için (örneğin 31 Aralık 2012 tarihi itibarıyla) aldığı değer ve o günden önceki son 20 iş

günü için piyasadaki TL likidite ihtiyacına karşın ne kadar fonlama yapıldığı dağılım grafiği

şeklinde gösterilmektedir.

Ekonomi Notları

4

Sayı: 2013-16 / 04 Temmuz 2013

Grafik 1: Türk Lirası Likidite İhtiyacı ve Merkez Bankası Fonlaması

a-) Nisan 2010 – Mayıs 2013 Fonlama-Sterilizasyon (milyar TL) b-) 4 – 31 Aralık tarihleri fonlama-ihtiyaç görünümü (milyar TL)

Kaynak: TCMB

Kaynak: TCMB

Endekste kullanılan bankacılık sistemi likidite açığı göstergesi TCMB Net APİ tutarıdır.

Net APİ’nin t zamanındaki değeri, TCMB’nin t günü akşamına kadar yapmış olduğu ve

vadesi gelmemiş fonlamalarından (repo ve depo verme işlemleri) t günü akşamına kadar

yapmış olduğu ve vadesi gelmemiş sterilizasyon (ters repo, depo alma ve likidite senedi

ihracı) işlemlerinin çıkarılmış kısmını ifade etmektedir.

Öte yandan, endeksi oluşturan bir diğer değişken olan TCMB fonlamasının t zamanındaki

değeri o tarih itibarıyla vadesi gelmemiş ve TCMB bünyesinde gerçekleştirilmiş olan repo

ihalelerinin stok değerini göstermektedir. Bu değere TCMB’nin hazır imkânları çerçevesinde

bankalar tarafından her an kullanılabilecek ve bankaların tasarrufuna bırakılan piyasa yapıcı

repo fonlaması 5 , gün içi ihalelerle yapılan fonlama, TCMB borç verme faizinden BIST’te

gerçekleştirilen repo fonlaması ve Bankalararası Para Piyasası’nda gerçekleştirilen depo

verme işlemleri dâhil edilmemiştir. Bu doğrultuda türetilen likidite duruşu endeksi Grafik 2’de

gösterilmektedir6.

5

Mevcut yapıda Hazine’nin açmış olduğu ihalelere piyasa yapıcısı olarak katılan bankalar Hazine ihalelerinden aldığı itfa olmamış kıymetlerinin

yüzde 7’si ile sınırlı olmak üzere, TCMB’den borç verme faizinin belirli bir oran altında repo yapma imkânına sahiptir.

6

Endeksin oluşturulduğu dönemin piyasada kalıcı likidite fazlasının olduğu bir döneme denk gelmesi durumunda TCMB’nin piyasaya yaptığı

fonlama Grafik 1b’deki Toplam Fonlama ekseni üzerinde bir nokta olarak gösterilecektir. Piyasada likidite ihtiyacı yokken 20 gün art arda yapılan

fonlama regresyon katsayısının sonsuz bir değer almasına neden olabilecektir. Ayrıca, endeksin fazla fonlamayı net APİ’ye oranla ifade etmesinin,

net APİ’nin dalgalandığı ve özellikle sıfır değerine yaklaştığı dönemlerde, dönemler arası karşılaştırma yapabilme kabiliyetini sınırlayabileceği

düşünülmektedir. Son olarak, Eylül 2010’dan önce TCMB’nin, likiditenin sistem içinde etkin dağılmaması kaynaklı yaptığı fonlama toplam fonlama

tutarından düşülmüştür.

Ekonomi Notları

5

Sayı: 2013-16 / 04 Temmuz 2013

Grafik 2: Likidite Politikası Duruşu Endeksi

2.50

III.Bölge

II.Bölge

I.Bölge

2.00

IV.Bölge

V.Bölge

1.50

1.00

0.50

06.13

04.13

02.13

12.12

10.12

08.12

06.12

04.12

02.12

12.11

10.11

08.11

06.11

04.11

02.11

12.10

10.10

08.10

06.10

04.10

0.00

Kaynak: TCMB hesaplamaları.

b. Likidite Politikası Aktarımı Endeksi

Türetilen ikinci endeks ile TCMB’nin uyguladığı likidite politikasının para piyasası faizleri

üzerindeki ilk aktarımının yansıtılması ve bu aktarımın dönemler arası kıyaslanması

amaçlanmaktadır. Endeks, BIST Bankalararası Repo - Ters Repo Pazarı7 gecelik faiz oranı

ve TCMB’nin geleneksel yöntemle gerçekleştirdiği ihale faizleri ağırlıklı ortalaması ile TCMB

politika faizi arasında oluşan farkın faiz koridoru genişliğine oranlanmasıyla elde

edilmektedir. Endeksin t zamanındaki değeri bu oranın son 20 iş günündeki ortalamasını

7

7 Ocak 2011 tarihinden itibaren bankaların TCMB ile ve birbirleriyle gerçekleştirdikleri repo işlemlerinden sağladıkları fonlar dışında kalan yurt içi

ve yurt dışı tüm repo işlemlerinden sağladıkları fonlar zorunlu karşılığa tabi tutulmuştur. Bu çerçevede BIST bünyesinde mevcut Repo-Ters Repo

Pazarına ek olarak 2011 yılı başında Bankalararası Repo-Ters Repo Pazarı kurulmuştur. Sadece bankaların katılım sağladığı Bankalararası

Repo-Ters Repo Pazarında gerçekleştirilen repo işlemleri zorunlu karşılığa tabi değildir. Çalışmada 2011 yılı öncesi dönem için Repo-Ters Repo

Pazarı gecelik faiz oranı, 2011 yılı sonrası dönem için ise, zorunlu karşılık maliyetinin ortaya çıktığı günlerde Bankalararası Repo-Ters Repo

Pazarında gerçekleşen gecelik faiz oranı, Bankalararası Repo-Ters Repo Pazarında işlem gerçekleşmeyen günlerde Repo-Ters Repo Pazarı

gecelik faiz oranı (yaklaşık zorunlu karşılık maliyeti eklenerek), her iki pazarda da işlem geçen günlerde ise ağırlıklı ortalama gecelik faiz oranı

kullanılmıştır. İşlem hacminin artması nedeniyle 30 Eylül 2011 tarihinden itibaren ise sadece Bankalararası Repo-Ters Repo Pazarı gecelik faiz

oranı kullanılmıştır.

Ekonomi Notları

6

Sayı: 2013-16 / 04 Temmuz 2013

göstermektedir. 20 günlük hareketli ortalama alınmasıyla BIST Bankalararası Repo - Ters

Repo Pazarında likidite politikası ana eğiliminin ima ettiğinin dışında gerçekleşebilecek

günlük

hareketlerin

endekste

meydana

getireceği

oynaklığı

asgariye

indirmek

amaçlanmaktadır.

Endeksi oluşturan oranın payının uzun dönemli olarak sıfırdan farklılaşması TCMB’nin

likidite politikasıyla politika faizinin ima ettiğinden daha sıkı veya daha genişleyici bir politika

izlemesinden kaynaklanmaktadır. Yürütülen likidite politikası çerçevesinde TCMB’nin yaptığı

fonlamanın miktar ve vadesindeki değişimler ilk olarak bu farka yansımaktadır (Grafik 3 ve

Grafik 4)8.

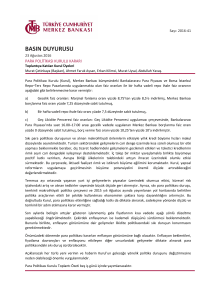

Grafik 3: APİ Ağırlıklı Ortalama Vadesi (gün)

80.0

Grafik 4: TCMB Faiz Koridoru

%

14.0

70.0

12.0

60.0

10.0

50.0

8.0

40.0

6.0

4.0

30.0

2.0

20.0

04.10

05.10

06.10

07.10

08.10

09.10

10.10

11.10

12.10

01.11

02.11

03.11

04.11

05.11

06.11

07.11

08.11

09.11

10.11

11.11

12.11

01.12

02.12

03.12

04.12

05.12

06.12

07.12

08.12

09.12

10.12

11.12

12.12

01.13

02.13

03.13

04.13

05.13

06.13

0.0

10.0

Kaynak: TCMB hesaplamaları.

06/13

04/13

02/13

12/12

10/12

08/12

06/12

04/12

02/12

12/11

10/11

08/11

06/11

04/11

02/11

12/10

10/10

08/10

06/10

04/10

0.0

TCMB Borçalma Faiz Oranı

TCMB Borçverme Faiz Oranı

TCMB Piyasa Yapıcı Repo Faiz Oranı

TCMB Politika Faiz Oranı

TCMB Ağırlıklı Ortalama Fonlama Maliyeti

BİST Bankalararası Repo Gecelik Faiz Oranı

Kaynak: TCMB, BIST.

Para piyasası gecelik faiz oranı ve TCMB’nin geleneksel yöntemle gerçekleştirdiği ihale

faizleri ortalamasının TCMB politika faizinden sapması arzulandığında ortaya çıkacak faiz

farkı, verilen likiditenin miktarı ve vadesi kadar faiz koridorunun genişliğiyle de alakalı

olacaktır. Bu farkın faiz koridoru genişliğine 9 oranlanması ile endeks koridor genişliği

etkisinden

arındırılırken,

farklı

tarihlerdeki

likidite

politikalarının

faiz

aktarımlarının

kıyaslanması da mümkün hale gelmektedir. Bu haliyle, endekste uzun dönem boyunca sıfırın

8

Fonlama vadesinin uzaması bankaların faiz riskini azaltması nedeniyle para piyasası faiz oranlarını düşürücü yönde etkilerken, fonlama

vadesinin kısalması bankaların faiz riskini artırarak para piyasası faiz oranlarını yükseltici yönde etki yapmaktadır.

9

Faiz koridoru genişliği olarak, TCMB piyasa yapıcısı repo imkânı faiz oranı ile TCMB borçlanma faizi farkı alınmıştır. Piyasa yapıcısı bankalara

tanınan repo imkânının bankaların Hazine ihalelerinde aldıkları ve itfa edilmemiş DİBS’lerin ihraç değerlerinin yüzde 7’si gibi büyük bir tutar olması

nedeniyle, para piyasası faizleri çalışmanın kapsadığı dönemin neredeyse tamamında piyasa yapıcısı bankalara tanınan repo imkânı faiz oranının

altında kalmıştır (Grafik 3).

Ekonomi Notları

7

Sayı: 2013-16 / 04 Temmuz 2013

üzerinde gözlenen değerler likidite politikasının faiz etkisi açısından sıkılaşmaya, sıfırın

altındaki değerler ise gevşemeye işaret etmektedir (Grafik 5)10.

Grafik 5: Likidite Politikası Aktarımı Endeksi

1.00

0.80

0.60

I.Bölge

II.Bölge

0.40

III.Bölge

IV.Bölge

V.Bölge

0.20

0.00

-0.20

06.13

04.13

02.13

12.12

10.12

08.12

06.12

04.12

02.12

12.11

10.11

08.11

06.11

04.11

02.11

12.10

10.10

08.10

06.10

04.10

-0.40

Kaynak: TCMB hesaplamaları.

3. Dönemsel Karşılaştırma

TCMB’nin küresel finansal kriz sonrası çıkış stratejisinin başladığı Nisan 2010’dan

itibaren gerçekleştirdiği likidite yönetimi uygulamaları ve aktarımı endeks grafiklerinde de

görüldüğü üzere temel olarak beş ana bölüme ayrılabilir.

14 Nisan 2010 tarihinde Para Politikası Çıkış Stratejisi uygulamaları ile başlayan birinci

bölgede, kriz süresince etkin olarak kullanılan, piyasanın ihtiyacından fazla fonlanması

politikası kademeli olarak geri alınmış, fonlama vadesi de 3 aylık repo ihale miktarının

kısılmasıyla azaltılmıştır (Grafik 2 ve Grafik 3). Bu uygulama sonucu, geleneksel yöntemle

gerçekleştirilen repo ihaleleri faiz oranları yükselmeye başlamış, TCMB, teknik faiz

ayarlaması ile 20 Mayıs 2010 tarihinden itibaren bir hafta vadeli repo ihalelerinin sabit faiz

10

Bahsedilen sıkılaşma veya gevşeme sadece likidite politikası ile yapılan etkiyi ifade etmektedir. Para politikasının net olarak sıkı veya gevşek

olması ise kullanılan tüm politika araçlarının etkilerinin bileşimi ile ortaya çıkmaktadır.

Ekonomi Notları

8

Sayı: 2013-16 / 04 Temmuz 2013

oranından miktar ihalesi yöntemi ile yapılmasına karar vermiştir (TCMB, 2010b). Likidite

fazlası olan dönemde genelde TCMB borçlanma faizi civarında oluşan BIST Repo - Ters

Repo Pazarı gecelik faizi, özellikle Ağustos 2010’dan itibaren yükselmeye başlamış, likidite

politikası aktarımı endeksi kriz sonrası likidite politikasındaki normalleşmeyi ifade eder

şekilde sıfıra yakın seviyelere yükselmiştir (Grafik 5).

İkinci bölgede, fiyat istikrarının yanında finansal istikrara da odaklanan TCMB, kredilerdeki

ivmelenmeyi önleyerek iç talebi ve cari işlemler açığını kontrol etmek için zorunlu karşılıkları

artırmıştır. TCMB bu dönem içerisinde, bankacılık sistemini tam likidite ihtiyacı kadar

fonlamıştır. Bu dönemde likidite politikası duruşu endeksi 1 değerini alarak TCMB çıkış

stratejisi sonrası en düşük seviyesine gerilemiştir (Grafik 2).

Ayrıca, Kasım 2010’da para piyasasının daha etkin çalışmasına katkı sağlamak amacıyla,

gecelik borçlanma faiz oranı 400 baz puan indirilerek, TCMB faiz koridoru aşağı yönde

genişletilmiş, gecelik piyasada oluşan faiz oranlarının politika faiz oranından her iki yönde de

sapmasına geçici olarak izin verilmiştir (TCMB, 2010c). Bu dönemde geniş faiz koridoru

içinde artan belirsizlik sonucu BIST Bankalararası Repo - Ters Repo Pazarı gecelik faiz

oranının yükselerek TCMB politika faizinin üzerinde oluşmasına izin verilmiştir. İlerleyen

dönemde bazı Avrupa ülkelerindeki kamu borcu sorununa ve küresel büyümeye ilişkin

endişeler artmış, 4 Ağustos 2011 tarihinde, kısa vadeli faizlerde oluşabilecek belirsizliği

azaltmak amacıyla TCMB borçlanma faiz oranı artırılarak faiz koridoru daraltılmıştır. Bu

dönemde yabancı fon çıkışları yaşanmış, bankacılık sistemine yapılan fonlama politikasında

değişikliğe gidilmeyerek, BIST Bankalararası Repo - Ters Repo Pazarı gecelik faiz oranının

politika faiz oranının belirgin olarak üzerinde oluşmasına izin verilmiştir (Grafik 4).

2011 yılının son çeyreğinde, bozulan küresel risk iştahındaki azalışa paralel olarak Türk

lirasında gözlenen aşırı değer kaybı, işlenmemiş gıda fiyatlarındaki hızlı artışlar ve fiyatı

yönetilen/yönlendirilen ürünlerdeki ayarlamaların, orta vadeli enflasyon beklentilerini

bozmasını engellemek amacıyla, Ekim ayında gecelik vade borç verme faiz oranı artırılarak

faiz koridoru yukarı doğru genişletilmiştir (TCMB, 2011). Ayrıca, gerekli görülen günlerde

politika faiz oranından yapılan bir hafta vadeli APİ fonlaması kısılarak, bankaların fon

ihtiyaçlarını daha yüksek maliyetli kaynaklardan karşılamaları sağlanmıştır (TCMB, 2012).

Nitekim Grafik 2’de, TCMB’nin politika faizi ile yaptığı haftalık fonlamalara ara verdiği ek

sıkılaştırma dönemlerinde likidite politikası duruşu endeksinin 1’in altında oluştuğu

görülmektedir. Grafik 4’te ise, bankaların BIST’ten ve TCMB’nin geleneksel yöntemle

gerçekleştirdiği ihalelerden sağladıkları fonların ağırlıklı ortalama faizi ile TCMB’nin politika

faizi arasındaki farkın tüm dönem süresince yüksek seviyelerde oluştuğu ek sıkılaştırma

Ekonomi Notları

9

Sayı: 2013-16 / 04 Temmuz 2013

dönemlerinde söz konusu farkın arttığı görülmektedir. 2012 yılı başlarında ilk ek

sıkılaştırmanın (politika faizinden yapılan fonlama artırılarak) sonlandırılması ve fonlama

vadesinin aylık ihalelerle uzatılması neticesinde para piyasası faizleri üzerindeki sıkılaştırıcı

baskı sonraki ek sıkılaştırma dönemine kadar gerilemiştir. Takip eden ek sıkılaştırma

dönemlerinde politika faizinden yapılan fonlamanın kısılması ile para piyasası faizleri

üzerindeki baskı tekrar artmıştır. Dolayısıyla bu dönemde, yukarı yönde genişletilmiş faiz

koridoru içerisinde uygulanan likidite politikasının para piyasası faizleri üzerindeki etkisi

oldukça yüksek olmuştur.

TCMB dördüncü bölgede, küresel risk iştahındaki artış ve enflasyon görünümündeki

iyileşme sonrası destekleyici bir para politikası çerçevesinde, 2012 Temmuz ayından itibaren

likidite ihtiyacının üzerinde fonlama yapmaya başlamıştır (Grafik 2). Böylece, BIST

Bankalararası Repo - Ters Repo gecelik faizi TCMB borçlanma faizine, TCMB’nin geleneksel

yöntemle gerçekleştirdiği aylık ihale faizleri ise politika faizine yakınsamıştır. Bu dönemde

likidite politikası, para piyasası faizleri üzerinde gevşetici yönde etkili olmuştur (Grafik 4)11.

TCMB, Mart 2013’ten itibaren bankacılık sistemine ancak likidite ihtiyacını karşılayacak

kadar fonlama yapmaya başlamış, buna bağlı olarak da likidite politikası duruşu endeksi 1

seviyesine doğru gerilemiştir (Grafik 2).

Ayrıca aylık

yapılan fonlama miktarının

azaltılmasının da etkisi ile uygulanan likidite yönetimine paralel olarak BIST Bankalararası

Repo - Ters Repo Pazarı gecelik faizi ile TCMB’nin geleneksel yöntemle gerçekleştirdiği aylık

ihale faizleri yükselmiş ve likidite politikasının faiz aktarımı tekrar sıkılaştırıcı yönde

oluşmuştur (Grafik 5).

4. Sonuç

2010 yılı sonu itibarıyla fiyat istikrarının yanında finansal istikrarı da benimseyen yeni

para politikası uygulaması çerçevesinde likidite yönetimi stratejisinin aktif bir politika aracı

olarak kullanılması TCMB likidite yönetim stratejisine atfedilen önemi de artırmıştır. Bu notta

tanıtılan endeksler ile Nisan 2010 tarihli Para Politikası Çıkış Stratejisi uygulamalarından

günümüze kadar olan dönemde TCMB likidite politikası duruşu ve bu duruşun para piyasası

faizleri üzerine etkileri resmedilmektedir. Bu bağlamda türetilen endekslerin, likidite

politikasının ekonomik bireylerce takip edilebilir olması ve doğru anlaşılması amaçlarına

hizmet etmesi yönüyle TCMB’nin iletişimine katkı sağlayacağı düşünülmektedir.

11

2012 yılı Kasım ayının ikinci yarısından itibaren, teknik nedenlerle bir haftalık repo ihalelerine gelen teklif toplamının ihale tutarından düşük

kalması sonucu TCMB’nin likidite ihtiyacı üzerindeki fonlaması görece azalmış, dolayısıyla likidite politikasının para piyasası faizleri üzerindeki

gevşetici etkisi sınırlanmıştır.

Ekonomi Notları

10

Sayı: 2013-16 / 04 Temmuz 2013

Kaynakça

Akçelik, Y., E. Başçı., E. Ermişoğlu ve A. Oduncu (2013). “Sermaye Akımı Oynaklığına Karşı

Türkiye Yaklaşımı,” TCMB Working Paper No. 13/06.

Başçı, E. ve H. Kara (2011). ”Finansal İstikrar ve Para Politikası,” TCMB Çalışma Tebliği

No.11/08.

Drehmann, M. ve K. Nikolaou (2010). “Funding Liquidity Risk: definition and measurement,”

BIS Working Papers No.316.

Nikolaou, K. (2009). ”Liquidity (Risk) Concepts, Definition And Interactions,” European

Central Bank Working Paper Series No.1008.

TCMB (2010a). Para Politikası Çıkış Stratejisi, TCMB.

TCMB (2010b). “Para Politikası Kurulu Toplantı Kararı,” TCMB Basın Duyuruları No.62.

TCMB (2010c). 2011 Yılında Para Kur Politikası, TCMB.

TCMB (2011). 2012 Yılında Para Kur Politikası, TCMB.

TCMB (2012). 2013 Yılında Para Kur Politikası, TCMB.

Ekonomi Notları, ekonomik gelişmelere dair tartışmalara zamanlı bir katkıda bulunmak ve TCMB bünyesinde Türkiye

ekonomisi ve para politikası üzerine yapılan çalışmaların sonuçlarını kamuoyuyla paylaşmak amacıyla hazırlanan bir

yayındır. Burada sunulan görüşler tamamıyla yazarlara aittir, dolayısıyla TCMB’nin ya da çalışanlarının görüşlerini temsil

etmeyebilir. Bu seri Yusuf Soner Başkaya’nın editörlüğünde yayımlanmaktadır. Burada yer alan metnin tamamının başka bir

yerde yayımlanabilmesi için TCMB’den yazılı izin alınması gerekmektedir. Görüş ve öneriler için:

Editör, Ekonomi Notları, TCMB İdare Merkezi, İstiklal Cad, No: 10, Kat:15, 06100, Ulus/Ankara/Türkiye.

E-mail: ekonomi.notlari@tcmb.gov.tr

Ekonomi Notları

11