Haftalık Ekonomi ve Finans Bülteni 27 Nisan 2015 / 17

advertisement

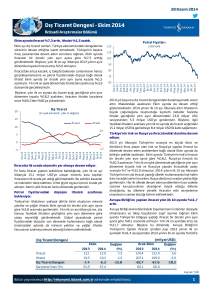

Haftalık Ekonomi ve Finans Bülteni 27 Nisan 2015 / 17 Haftaya Bakış Geçtiğimiz hafta küresel piyasaların gündeminde ABD’de açıklanan makroekonomik veriler, Yunanistan’a ilişkin gelişmeler ve Çin Merkez Bankası’nın ekonomiyi desteklemek için attığı adımlar yer aldı. gecikme yaşanmaksızın orta vadede seviyelere ulaşacağı beklentisini yineledi. %2’ye yakın Ekonomideki ivme kaybının son aylarda belirginleştiği Çin’de merkez bankası zorunlu karşılık oranlarında son bir ay içinde ikinci kez indirime gitme yönünde karar aldı. Karar küresel piyasalarda olumlu karşılanırken, Çin Merkez Bankası’ndan bir yetkili, tüketici fiyatlarının cari seviyesi ve genel ekonomik durum dikkate alındığında merkez bankasının zorunlu karşılık oranlarını indirmek için halen yeterli hareket alanı olduğunu belirtti. Öte yandan, Çin'de Baoding Tianwei adlı kamu şirketi, yerel yatırımcılara borçlanma senetlerinin kupon ödemesini yapamayacağını açıkladı. Böylece, Çin’de ilk defa bir kamu şirketi temerrüde düşmek üzere olduğu uyarısında bulundu. Çin'de daha önce sadece borsada işlem gören iki şirket, yerel yatırımcılara ihraç edilen borçlanma senetlerinin kupon ödemelerinde temerrüde düşmüştü. Fed’in faiz artırımlarına 2015 yılında başlamasının beklendiği ABD’de son dönemde açıklanan veriler büyümenin ivme kaybettiğine işaret ediyor. PMI imalat endeksi Nisan ayında iktisadi faaliyetin son 3 ayın en düşük seviyesinde gerçekleştiğini gösterirken, işgücü piyasası verilerinin seyri de ekonomik aktivitedeki ivme kaybını teyit ediyor. Nitekim 18 Nisan ile sona eren haftada işsizlik maaşı başvuruları 295 bin kişi ile beklentilerin üzerinde gerçekleşti. Öte yandan, New York Fed Başkanı William Dudley yaptığı açıklamalarda ABD’de ekonomik aktivitenin yılın ikinci yarısında ivme kazanacağını ve bu gelişmenin de faiz artışı sürecine geçilmesinde politika yapıcıların elini güçlendireceğini belirtti. Dudley, Fed’in piyasalardaki gelişmeleri yakından takip ettiğini, faiz artırım sürecine geçilmesinin ardından da gevşek para politikası duruşunun korunacağını ifade etti. TCMB Çarşamba günü gerçekleştirdiği toplantısında politika faizi olan 1 haftalık repo ihale faiz oranını değiştirmeyerek %7,5 seviyesinde bıraktı. Piyasalarda artan volatilite karşısında TCMB geçtiğimiz hafta belirtmiş olduğu üzere döviz depo hesaplarında 50 baz puanlık indirime giderken, bankaların TL cinsinden tesis etmiş oldukları zorunlu karşılıklara ödenen faizi 50 baz puan artırdı. TCMB toplantı sonrasında yayımladığı açıklamada, yurt içinde iktisadi faaliyetin ılımlı bir performans sergilediğini ve kredi hacmindeki artışın makul düzeylerde bulunduğunu ifade ederken uygulanan temkinli para ve maliye politikalarının çekirdek enflasyon göstergelerindeki iyileşmeyi desteklediğini yineledi. Yurt içinde iktisadi faaliyetin yavaşladığı ve beklentilerin önemli ölçüde bozulduğu mevcut konjonktürde TCMB tarafından atılan adımların piyasanın beklentilerini karşılayamaması haftanın kalanında para piyasalarının olumsuz bir görünüm çizmesine ve TL’nin değer kaybetmesine neden oldu. Euro Alanı’nda Yunanistan kaynaklı endişeler ise devam ediyor. Cuma günü Riga’da Euro Alanı maliye bakanlarıyla yapılan görüşmelerde Yunanistan Hükümeti’ne reform programını onaylamadan yeni mali yardım alamayacağı uyarısında bulunulurken, toplantıda anlaşma sağlanamaması ülkenin nakit sıkıntısının bir süre daha devam edeceğine işaret etti. Euro Alanı maliye bakanları Yunanistan’a ilişkin bir sonraki değerlendirmesini 11 Mayıs’ta yapacak. Yunanistan hükümetinin kamu kuruluşlarına sahip oldukları likiditeyi merkez bankasında bulundurmaları yönünde talimat vermesi de piyasalarda olumsuz karşılandı. Ayrıca, Yunanistan bankalarının Avrupa Merkez Bankası (ECB) tarafından sağlanan acil likidite yardımı karşılığında teminat olarak gösterdikleri menkul kıymetlerden yapılan kesintinin artırılmasını öngören bir tasarı hazırlandığı haberleri gündeme geldi. Bu gelişme, ECB’nin söz konusu mekanizmayı kısıtlayarak Yunanistan’ın reformlar konusunda atacağı adımları hızlandırmasını sağlamayı amaçladığı yönünde yorumlandı. Geçtiğimiz hafta Türkiye ekonomisinin yılın ikinci çeyreğindeki performansına ilişkin öncü gösterge niteliğindeki ilk veriler açıklandı. Salı günü açıklanan verilere göre tüketici güven endeksi Nisan’da Mart ayındaki son 6 yılın en düşük seviyesinden yükselerek 65,35 seviyesinde gerçekleşti. Reel kesim güven endeksi de Nisan ayında toparlanmaya işaret etti. Endeks, bir önceki aya göre 4,4 ECB Başkanı Mario Draghi geçtiğimiz hafta yayımlanan ECB’nin yıllık raporunun önsözünde Euro Alanı’nda toparlanmanın devam edeceği ve enflasyonun herhangi bir HAFTALIK VERİLER (24 Nisan) 17.Nis 24.Nis Değişim (%) 17.Nis 24.Nis Değişim (%) BIST-100 82.418 85.551 3,80 EUR/USD 1,0805 1,0872 0,62 Gösterge Tahvil Faizi %9,44 %10,27 0,83 (1) USD/TL 2,6772 2,7134 1,35 (1) EUR/TL 2,8938 2,9513 1,99 1.204 1.179 -2,10 54,1 63,1 16,69 ABD 10 Yıllık Tahvil Faizi %1,85 %1,92 EMBI+ (baz puan) 395 374 -21 (1) ALTIN (USD/ons) EMBI+ Türkiye (baz puan) 268 255 -13 (1) PETROL (USD/varil) (1) Haftalık fark alınmıştır. 0,07 Haftalık Ekonomi ve Finans Bülteni puan artışla 107,9 seviyesine yükseldi. TCMB verilerine göre mevsimsellikten arındırılmış endeks de bir önceki aya göre 1,5 puanlık artışa işaret etti. Kapasite kullanım oranı da bir önceki aya göre 1,7 puan arttı ve %74,1 oldu ve Türkiye ekonomisinin yılın ikinci çeyreğine nispeten olumlu bir başlangıç yaptığına işaret etti. Bu hafta küresel piyasaların odağında Fed’in faiz kararı ve toplantı sonrası yapacağı açıklama yer alıyor. Yurt içinde ise TCMB tarafından yılın ikinci Enflasyon Raporu yayımlanacak. Haftalık Veri Gündemi 28 Nisan ABD Tüketici Güven Endeksi 29 Nisan Fed Açık Piyasa Komitesi Toplantısı ve Faiz Kararı TÜİK Dış Ticaret İstatistikleri TCMB Enflasyon Raporu TCMB Para Politikası Kurulu Toplantı Özeti 1 Mayıs Piyasa Beklentisi Nisan 101,6 Hazine İç Borç Ödemesi (10,9 milyar TL) ABD GSYH Büyüme Verisi (Öncü) 30 Nisan Dönemi 2015 1. Çeyrek Nisan Mart 2015-II Nisan ABD Kişisel Gelir Verisi Mart aylık %0,2 artış ABD Kişisel Tüketim Harcamaları Verisi Mart aylık %0,4 artış ABD Markit İmalat Sanayi PMI Verisi Nisan 54,6 ABD ISM İmalat Sanayi PMI Verisi Nisan 52,0 ABD Michigan Üniversitesi Tüketici Güven Endeksi Nisan 96,2 27 Nisan 2015 2 Haftalık Ekonomi ve Finans Bülteni Hisse Senedi Piyasaları Tahvil-Bono Piyasaları BIST ENDEKSLERİ BIST- Hizmetler 57.390 59.893 4,36 109.532 113.199 3,35 BIST- Mali Geçtiğimiz hafta yurt içi hisse senedi piyasaları yukarı yönlü bir seyir izledi. TCMB Para Politikası Kurulu kararı öncesindeki temkinli bekleyişe rağmen yabancı alımlarıyla hareketlenen BİST-100 endeksi Salı günü %2,4 yükseldi. PPK kararının olduğu Çarşamba günü kurdaki gelişmelerin yansımasıyla bir miktar değer kaybeden endeks Cuma günü %2’nin üzerinde artış kaydederek haftayı 85.551 düzeyinden kapattı. Böylece, BİST-100 endeksi haftalık bazda %3,8 yükselmiş oldu. Borsa İstanbul’un geçen haftaki seyrinde son dönemde küresel piyasalarda gelişmekte olan ülkelere yönelik risk iştahındaki artış etkili olurken, Borsa İstanbul’a yabancı yatırımcı ilgisinin artmasının geçen haftalarda diğer gelişmekte olan ülkelerden negatif yönde ayrışan Türk hisselerinin nispeten ucuz kalmasından kaynaklandığı düşünülüyor. Borsa İstanbul - BIST 9,4 24 Nisan 8,4 85.000 4.000 84.000 3.000 83.000 4,0 2.000 82.000 0,0 1.000 81.000 -2,0 İşlem Hacmi (milyon TL) 21.Nis 22.Nis 24.Nis BIST-100 Endeksi (sağ eksen) Kaynak: Borsa İstanbul, Reuters, İktisadi Araştırmalar Bölümü 27 Nisan 2015 80.000 3 Yıl 5 Yıl 10 Yıl Gösterge Tahvil Faizi ve Beklenen Reel Faiz 14,0 5.000 20.Nis 2 Yıl Böylece, 16 Kasım 2016 itfa tarihli gösterge tahvilin bileşik faizi haftalık bazda 83 baz puan yükselerek Cuma gününü %10,27 düzeyinden kapattı. 86.000 17.Nis 1 Yıl Geçtiğimiz hafta tahvil ve bono piyasasında faizlerin önemli ölçüde yükseldiği izlendi. Seçim öncesi siyasi belirsizlikler TL varlıklarda faizlerin yükselmesinde etkili olurken, bu dönemde TCMB’nin TL’yi kalıcı olarak destekleyecek adımlar atmayacağı beklentisi faizlerin yukarı yönlü seyrini hızlandırdı. Dolar/TL kurunun yüksek seyri de gelişmekte olan ülkelerde artan risk iştahına rağmen tahvil ve bono piyasasında faizleri gerilemesini engelliyor. 6.000 0 17 Nisan 8,9 (%) 12,0 10,27 10,0 8,0 6,0 3,14 2,0 Gösterge Tahvil Faizi Nis.15 3,81 Mar.15 84.652 Şub.15 81.543 Oca.1 5 BIST- Sınai 9,9 Ara.14 3,81 Kas.14 104.369 Eki.14 100.541 BIST- 30 Ey l.14 3,80 Ağu.1 4 85.551 Tem.1 4 82.418 BIST- 100 TL Getiri Eğrisi (%) 10,4 Haz.14 Değişim (%) May.14 24.Nis Nis.14 17.Nis Beklenen Reel Faiz * * Gösterge tahvilin beklenen enflasyona göre hesaplanan reel faizidir. 3 Haftalık Ekonomi ve Finans Bülteni Döviz Piyasaları Eurotahvil Piyasaları DÖVİZ KURLARI 17.Nis 24.Nis Değişim (%) Dolar 2,6772 2,7134 1,35 Euro 2,8938 2,9513 1,99 Sepet (¹) 2,7855 2,8324 1,68 EUR/USD Paritesi 1,0805 1,0872 0,62 USD/JPY Paritesi 118,90 118,97 0,06 (¹) 0,5 USD + 0,5 EUR 350 300 250 200 EUR/USD USD/JPY (sağ eksen) Nis.15 Mar.15 Şub.15 Oca.1 5 Ara.14 Kas.14 Eki.14 Ey l.14 Haz.14 Ağu.1 4 100 Tem.1 4 1,04 Mar.15 Şub.15 Oca.1 5 Ara.14 Kas.14 Eki.14 Ey l.14 Ağu.1 4 Tem.1 4 Haz.14 May.14 Nis.14 640 1,8 1,6 620 ABD 10 Yıllık Tahvil Fa izi (%) Mar.15 104 1,08 660 2,0 Şub.15 108 1,12 680 2,2 Oca.1 5 1,16 2,4 Ara.14 112 1,20 700 2,6 Kas.14 116 1,24 Eki.14 1,28 720 2,8 Ey l.14 120 1,32 740 3,0 Ağu.1 4 1,36 EMBI+ Endeks ve ABD Tahvil Getirisi 3,2 Tem.1 4 124 Gelişmekte olan ülke eurotahvillerine ait risk primi haftayı 21 baz puan düşüşle 374’ten kapatırken, Türk eurotahvillerine ait risk primi 13 baz puan gerileyerek 255’e indi. Son dönemde Türkiye’ye yönelik risk algısının bozulması ve TL’deki değer kayıpları paralelinde Türk eurotahvillerindeki görece olumsuz seyir devam ediyor. Haz.14 Pariteler 1,40 Türkiye Fed’in faiz artırımında temkinli davranacağı beklentisi gelişmekte olan ülke varlıklarına yönelik para akımlarının kuvvetlenmesini sağlarken, geçtiğimiz hafta gelişmekte olan ülke eurotahvillerine yönelik talebin güçlü seyrettiği izlendi. Öte yandan, Yunanistan’ın mali durumuna ilişkin belirsizlikler risk iştahını baskılamaya devam etti. May.14 Yurt içi piyasalarda ise seçim öncesi TCMB’nin TL’yi kalıcı olarak destekleyecek adımlar atmayacağı endişesi ve seçim sonucuna yönelik belirsizlikler TL’yi baskı altında tutmaya devam etti. TL, dolar karşısında haftalık bazda %1,4 değer kaybederken, euro karşısındaki kaybı ise %2 oldu. EMBI+ Nis.14 Yunanistan’ın temerrüde düşebileceği ve Euro Alanı’ndan çıkabileceği endişeleri euronun hafta boyunca baskı altında kalmasına neden oldu. Buna karşılık Almanya Başbakanı Angela Merkel’in; Yunanistan’ın mali yardım almadan önce nakit kaynaklarının tükenmemesi için her şeyin yapılması gerektiğini ifade etmesi euroya destek sağladı. EUR/USD paritesi haftalık bazda %0,6 yükselerek haftayı 1,0872 düzeyinden kapattı. May.14 450 400 150 Son dönemde ABD’de açıklanan ve büyümenin ivme kaybettiğine işaret eden veriler Fed’in faiz artırımında daha temkinli davranacağı görüşünü destekleyerek doların bir miktar zayıflamasına neden oldu. Nitekim doların diğer gelişmiş ülke para birimleri karşısında değerini gösteren DXY endeksi düşüşünü sürdürerek haftalık bazda %0,6 geriledi. Nis.14 EMBI+ ve Türkiye Spread (baz puan) 500 EMBI+ (sağ eksen) Kaynak: Reuters 27 Nisan 2015 4 Haftalık Ekonomi ve Finans Bülteni Emtia Piyasaları Altın Fiyatı (USD/ons) 1.400 Brent Türü Petrol Fiyatı (USD/varil) 120 110 1.350 100 90 1.300 80 1.250 1.179 1.200 70 63,1 60 50 1.150 40 Nis.15 Mar.15 Şub.15 Oca.1 5 Ara.14 Kas.14 Eki.14 Ey l.14 Ağu.1 4 Tem.1 4 Haz.14 May.14 Nis.15 Mar.15 Şub.15 Oca.1 5 Ara.14 Kas.14 Eki.14 Ey l.14 Ağu.1 4 Tem.1 4 Haz.14 May.14 Nis.14 ABD’de açıklanan verilerin ekonomik aktivitede ivme kaybına işaret etmesi Fed’in faiz kararına yönelik beklentilerde belirsizliğe yol açarken, altın fiyatlarının bu durumdan olumsuz etkilendiği izlendi. Doların zayıf seyrine karşın, gelişmekte olan ülke hisse senetlerine yönelik sermaye akımlarının yüksek olduğu haftada altına olan talebin zayıf seyrettiği görüldü. Böylece, altın fiyatları haftalık bazda %2,1 oranında değer kaybıyla haftayı 1.179 dolar/ons seviyesinden kapattı. Nis.14 30 1.100 Petrol fiyatları ABD’de kaya petrolü üretiminin gerileyeceği yönündeki tahminlere ve Yemen’de devam eden çatışmalara bağlı olarak artan arz yönlü endişeler paralelinde yükselişini geçtiğimiz hafta da sürdürdü. Haftalık bazda %4,1 artan brent türü petrolün spot fiyatı haftayı 63,1 dolar/varil düzeyinden kapatırken, Mart sonuna göre yükseliş %17,9 seviyesine ulaştı. Kaynak: Reuters 27 Nisan 2015 5 Haftalık Ekonomi ve Finans Bülteni Türkiye İş Bankası A.Ş - İktisadi Araştırmalar Bölümü İzlem Erdem - Bölüm Müdürü izlem.erdem@isbank.com.tr Alper Gürler - Birim Müdürü alper.gurler@isbank.com.tr Özgür Demirtaş - Müdür Yrd. ozgur.demirtas@isbank.com.tr H. Erhan Gül - Uzman erhan.gul@isbank.com.tr Aslı Şat Sezgin - Uzman asli.sat@isbank.com.tr İlker Şahin - Uzman ilker.sahin@isbank.com.tr Ahmet Aşarkaya - Uzman Yrd. ahmet.asarkaya@isbank.com.tr Bütün yayınlarımıza http://ekonomi.isbank.com.tr adresinden erişebilirsiniz. Bu rapor Bankamız uzmanları tarafından güvenilir olduğuna inanılan kamuya açık kaynaklardan elde edilen bilgiler kullanılmak suretiyle, sadece bilgilendirme amacıyla hazırlanmıştır ve hiçbir şekilde finansal enstrümanların alım veya satımı konusunda tavsiye veya finansal danışmanlık hizmeti sağlanması olarak yorumlanmamalıdır. Bu raporda yer verilen görüş ve değerlendirmeler, hiçbir şekilde Türkiye İş Bankası A.Ş.’nin kurumsal yaklaşımını yansıtmamakta olup, raporu kaleme alan uzmanların kişisel görüş ve değerlendirmeleridir. Türkiye İş Bankası A.Ş. bu raporda yer alan bilgi, görüş ve değerlendirmelerin doğru, değişmez ve eksiksiz olması konusunda herhangi bir şekilde garanti vermemektedir. Türkiye İş Bankası A.Ş. bu raporda yer alan bilgilerde herhangi bir bildirimde bulunmaksızın değişiklik yapma hakkına sahiptir. Bu rapor ve içindeki bilgilerin kullanılması nedeniyle doğrudan veya dolaylı olarak oluşacak zararlardan Türkiye İş Bankası A.Ş. hiçbir şekilde sorumluluk kabul etmemektedir. İşbu rapor üzerinde Bankamızın telif hakkı olup, Bankamızın yazılı izni alınmaksızın herhangi bir kişi tarafından, herhangi bir amaçla, kısmen veya tamamen çoğaltılamaz, dağıtılamaz veya yayımlanamaz. Tüm haklarımız saklıdır. 27 Nisan 2015 6