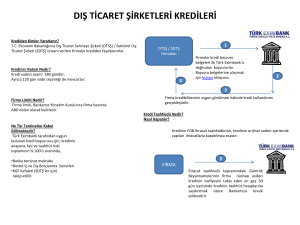

türkiye ihracat kredi bankası a.ş. türk exımbank dış ticaret şirketleri

advertisement

TÜRKİYE İHRACAT KREDİ BANKASI A.Ş. TÜRK EXIMBANK DIŞ TİCARET ŞİRKETLERİ KISA VADELİ İHRACAT KREDİLERİ UYGULAMA ESASLARI (20.05.2013 Revizyonu) TARİH :16/09/1993 (DTŞ-DVZ) TARİH :15/01/1996 (DTŞ-TL) DÖVİZ VE TÜRK LİRASI KREDİLERİNİN KULLANIMINA İLİŞKİN ORTAK HÜKÜMLER AMAÇ VE KONU: Madde 1- 3332 sayılı Kanuna ilişkin 2013/4286 sayılı Bakanlar Kurulu Kararı’nın 6. maddesine istinaden, Dış Ticaret Sermaye Şirketleri (DTSŞ) ile Sektörel Dış Ticaret Şirketleri (SDTŞ)'nin ihracat faaliyetleri ile ilgili finansman ihtiyaçlarının karşılanması amacıyla Türkiye İhracat Kredi Bankası A.Ş. (Türk Eximbank) Dış Ticaret Şirketleri Kısa Vadeli Döviz İhracat Kredisi (DTŞ-DVZ) ve Kısa Vadeli Türk Lirası İhracat Kredisi (DTŞ-TL) programlarının kuralları, şartları ve takip usulleri bu Uygulama Esaslarında düzenlenmiştir. İş bu Uygulama Esasları çerçevesinde yapılacak kredilendirme işlemleri, borçlunun Bankamız nezdindeki risk seviyesi dikkate alınarak Yönetim Kurulu veya Yönetim Kurulu’nun 21.01.2014 tarih 7 no.lu kararı çerçevesinde ihdas edilen ilgili kredi komitelerinin kararlarına istinaden yürütülür. İş bu Uygulama Esasları kapsamında Türk Eximbank Yönetim Kurulu/Kredi Komitesi tarafından tahsis edilen limitler çerçevesinde yapılacak kredi kullandırım işlemleri Birim Kredi Tahsis Komitesi Kararlarına istinaden yürütülür. TANIM VE KAPSAM: Madde 2- Kredi, kanun, kararname ve tebliğlerle ihracı yasaklanan malların dışında kalan Türk menşeli malların (Ek Form: ML) serbest dövizle kesin olarak ihracı taahhüdü karşılığında kullandırılır. Krediden yararlanmak için, kredi talebine gelindiği tarih itibariyle; a) T.C. Ekonomi Bakanlığı tarafından "DTSŞ" ve "SDTŞ" unvanı verilmiş olması, b) Firma kredibilitesinin Bankamızca olumlu bulunması ve kredinin kullanıldığı sürece kredi kullanımına engel bir halin ortaya çıkmaması gerekmektedir. Kredinin vadesini, faiz oranını, kredilendirme oranını, kredinin kullandırılacağı döviz cinsini belirlemeye Türk Eximbank yetkilidir. Bu Uygulama Esaslarında açıklık olmayan hallerde İhracat, Vergi, Resim ve Harç İstisnası ile Kambiyo Mevzuatı’ndaki genel düzenlemeler dikkate alınır. KREDİLENDİRİLMEYEN İHRACAT ŞEKİLLERİ: Madde 3- Kredi, İhracat Sayılan Satış ve Teslimler ile Döviz Kazandırıcı Hizmet ve Faaliyetler, Transit Ticaret, İthal edilmiş malın ihracı, Takas ve Bağlı Muamele kapsamında yapılan ihracat, Bedelsiz İhracat, Sınır Ticareti hükümleri çerçevesinde yapılan ihracat, Gümrüksüz Antrepolara yapılacak ihracat ve Serbest Bölgelere yapılacak ihracat (Türkiye’den Serbest Bölgelere yapılan ihracatın 3. ülkelere gönderilen kısmı hariç) için kullandırılmaz. SERBEST DÖVİZ: Madde 4- T.C. Merkez Bankası’nca (TCMB) alım satımı yapılan konvertibl dövizler, Türk Lirası dahil serbest döviz olarak kabul edilir. VERGİ, RESİM VE HARÇ İSTİSNASI: Madde 5- Kredi; Vergi, Resim ve Harç İstisnası Kararı ve bu Karara ilişkin Tebliğler hükümleri dâhilinde Vergi, Resim ve Harç istisnasından yararlanır. Kaynak Kullanımını Destekleme Fonu'na ilişkin hususlarda ilgili karar, tebliğ ve genelge hükümleri çerçevesinde işlem yapılır. FİRMA LİMİTİ: Madde 6- Program kapsamında her firmaya, Yönetim Kurulu veya Yönetim Kurulu’nun 21.01.2014 tarih 7 no.lu kararı çerçevesinde ihdas edilen ilgili kredi komiteleri tarafından ABD Doları bazında limit tahsis edilir ve gerektiğinde yıl içinde revize edilir. İHRACAT TAAHHÜDÜ: Madde 7 - Teşvik mevzuatında tanınan süreler içinde gerçekleştirilmesi taahhüt edilen FOB ihracat tutarını ifade eder. KISA VADELİ İHRACAT KREDİ SİGORTASI: Madde 8- Türk Eximbank’a Kısa Vadeli İhracat Kredi Sigortası yaptıran firmalar, DTŞ-TL ve DTŞ-DVZ Kredisi kullandıklarında faiz indiriminden yararlanırlar. Kısa Vadeli İhracat Kredi Sigortası yaptıran firmalar için uygulanacak faiz indirim oranları ayrıca duyurulur. Sigortalı firma için uygulanacak faiz indiriminin saptanmasında, firmanın krediyi kullandığı tarih itibariyle sigortalılık durumu ile kredi talep formundaki firma beyanı esas alınır. Sigortalılık durumunda sonradan meydana gelebilecek değişiklikler nedeniyle Bankamızdan faiz iade talebinde bulunulmayacaktır. Sigortalı firma, riski açık kredilerin vadesi içinde poliçe süresinin sona ermesi halinde poliçesini yenileyecek ve bu konuda kredi müracaatı bazında beyanda bulunup, kredi talep formunu imzalayacaktır. MÜRACAAT ŞEKLİ: Madde 9- Kendilerine limit tahsis edilmiş firmalar, aşağıdaki belgelerle birlikte, Türk Eximbank’a doğrudan başvuracaktır. Kredi Talep Formu (Ek:1)1. Teminat mektubunu düzenleyecek olan bankadan getirilecek “Niyet Mektubu”2 (Ek Form: NM). SDTŞ’ler için Kredi Garanti Fonu’ndan (KGF) getirilecek “Niyet Mektubu” 3 (Ek Form: NM). Faks Sözleşmesi (Noter tasdikli veya firma yetkililerince Bankamız huzurunda imzalanması suretiyle işleme alınacaktır.)4 (Ek Form: FS). Bu belgelerin yanı sıra firma mali analizi ve istihbarat çalışması için talep edilecek bilgi ve belgelerin Bankamıza sunulması gerekmektedir. 5 Bu belgelerin yanı sıra kredi talebine konu olan taahhüdün ve firmanın özel durumuna göre, başkaca gerekli görülecek her türlü bilgi ve belgeyi Türk Eximbank’ın talep etme hakkı saklıdır. TEMİNAT VE DOKÜMANTASYON: Madde 10- Türk Eximbank tarafından uygun bulunan kredi başvurusu için, kredinin anapara, faiz ve taahhüt riskleri toplamının (kredi riski) % 100’ü oranında asli teminat tesis edilir. 1 Her kredi başvurusunda alınacaktır. Her kredi başvurusunda alınacaktır. 3 Her kredi başvurusunda alınacaktır. 4 İlk başvuru aşamasında alınacaktır. 2 5 Firma mali analiz ve firma istihbarat çalışması için talep edilen bilgi ve belgelere Bankamız internet sayfasından ulaşılabilir. Krediye İlişkin Asli Teminatlar: Bankamız nezdinde gayri nakdi kredi limiti olan bankalardan alınan ve kredinin kullandırılacağı para cinsinden düzenlenen Kesin Teminat Mektubu (Ek Form: TM). (kesin teminat mektubu kredi nihai vadesi ile uyumlu olmak koşuluyla 120 gün vadeli krediler için 4 - 6 ay arası, 180 gün vadeli krediler için 6 - 9 ay arası, 360 gün ve daha uzun vadeli krediler için vade sonunda uzatılmak koşuluyla 12 - 15 ay arası vadeli olacak şekilde düzenlenir.) SDTŞ’ler için Kredi Garanti Fonu’ndan (KGF) alınan ve kredinin kullandırılacağı para cinsinden düzenlenen Kefalet Mektubu (Ek Form KM). (Kefalet Mektubu kredi nihai vadesi ile uyumlu olmak koşuluyla 120 gün vadeli krediler için 4 - 6 ay arası, 180 gün vadeli krediler için 6 - 9 ay arası, 360 gün ve daha uzun vadeli krediler için vade sonunda uzatılmak koşuluyla 12-15 ay arası vadeli olacak şekilde düzenlenir.) ve /veya Devlet İç ve Dış Borçlanma Senetleri; Asli teminata ilave olarak: Kredi kullandırımında kredi tutarından az olmamak üzere düzenlenmiş; - Genel Kredi Sözleşmesi (Ek Form: GKS), - Firma Taahhütnamesi (Ek:2) alınır. Genel kredi sözleşmesi ve firma taahhütnamesi, noter onaylı düzenlenebileceği gibi firma yetkililerince Bankamız huzurunda imzalanması suretiyle işleme alınması da mümkün olabilecektir. Gerçek ve tüzel kişilerin (yabancı uyruklu gerçek kişiler ve yabancı tüzel kişiler dahil) kimlik tespitleri; MASAK tarafından yayınlanmış olan “Suç gelirlerinin Aklanmasının ve Terörün Finansmanının Önlenmesine Dair Tedbirler Hakkında Yönetmelik” kapsamında yapılacaktır. Ek Form: TM, Ek Form: GKS, Ek Form KM ve Ek:2’de belirtilen teminatlar, kredi talebinin Birim Kredi Tahsis Komitesi’nce onaylanmasından sonra getirilecektir. EK SÜRE VE MÜCBİR SEBEP: Madde 11- Firmalar, mücbir sebep halleri dışında, taahhüde göre verilen kredinin azlığı, sürenin kısalığı, girdilerin veya malın tedarik edilememesi, iç veya dış pazar zorlukları, alıcının tek taraflı tasarrufu gibi gerekçelerle ihracatın tamamını veya bir kısmını gerçekleştiremediklerini ileri sürerek vade temdidi talebinde bulunamazlar. Mücbir sebep halleri ve bunların tevsikine ilişkin hususlarda yürürlükteki Vergi, Resim ve Harç İstisnası Mevzuatı’ndaki ilgili düzenlemeler esas alınır. Türk Eximbank, bu kapsamda vadesini temdit etmeyi uygun bulduğu kredilerde, uygulayacağı faiz oranını yeniden belirleyebilir. DÖVİZ GETİRME SÜRESİ: Madde 12- T.P.K.K. hakkındaki 32 Sayılı Karar’da belirtilen azami süreler dâhilinde kambiyo yükümlülükleri yerine getirilir. İHRACAT TAAHHÜDÜNÜN KAPATILMASI: Madde 13- Taahhüt kapatmada aşağıdaki esaslar uygulanacaktır. Gerçekleşmenin tespitinde FOB ihraç değeri esas alınır. a) Kredinin FOB ihracat taahhüdünün, teşvik mevzuatında tanınan süreler içinde yapılan ihracatlar ile kapatılması esastır. Gümrük Beyannamesi (GB) FOB tutarı, Döviz Kredilerinde her halükarda kredi anapara, faiz tutarları ve varsa masraflar toplamından, TL kredilerde ise kredinin FOB ihracat taahhüt tutarından az olmayacaktır. b) Fiili ihraç tarihi olarak; Gümrük Beyannamesinin “A” hanesinde kayıtlı tescil tarihi ile VEDOP sisteminden ulaşılan Gümrük Beyannamesinin kapanma tarihinden hangisi firma lehine ise o tarih esas alınır. Bu tarih, kredi kullandırım tarihinden önce ve teşvik mevzuatında tanınan taahhüt kapatma süresinin bitiş tarihinden sonraki bir tarih olamaz (Ek yükleme süresi verilen krediler hariç). Konteyner ile yapılan ihracatlara mahsus olmak üzere, konteynere yükleme tarihi de fiili ihraç tarihi olarak esas alınır. Ancak, bu gibi durumlarda konteynere yüklemenin yapıldığı tarihin, ilgili GB’de açıkça gösterilmesi gerekmektedir. c) Kullandırılan krediye ilişkin ihracat taahhütlerinin kapatılmasında, Türk Eximbank tarafından düzenlenerek gönderilen Gümrük Beyannamesi Bildirim Formu’ndaki (Ek Form: GBBF) zorunlu alanlar doldurulduktan sonra aynı form, firma kaşesi üzerine atılacak yetkili imzalar tarafından onaylanacak ve ilgili GB’lerin firma nüshası asılları da eklenerek kredinin taahhüdünü kapatmak için taahhüt kapatma süresinin bitimini takip eden en geç 3 ay içerisinde taahhüt hesaplarına saydırılmak üzere Bankamıza iletilecektir. Söz konusu belgeler, herhangi bir nedenle TCMB nezdinde bulunuyorsa, firma, bu belgelerin fotokopileri ile birlikte TCMB dosya referans no.larını bildirecektir. d) Kredi talebi sırasında taahhüt edilenden/kullandırılandan farklı bir döviz cinsi üzerinden gerçekleştirilen ihracatların taahhüt hesaplarıyla ilişkilendirilmesinde, GB tarihindeki TCMB çapraz kurları uygulanır. TL üzerinden gerçekleştirilen ihracat tutarlarının kredi döviz cinsine çevrilmesinde, GB tarihindeki TCMB ilgili döviz satış kuru esas alınarak hesaplama yapılır. Kredinin ihracat taahhüdünün, kredi talep formunda ihracı taahhüt edilen malların (GTİP 4 haneli belirtilmek kaydıyla) ihracatı ile kapatılması esastır. Bununla birlikte taahhüde saydırılmak istenen malın, kanun, kararname ve tebliğlerle ihracı yasaklanan mallar arasında olmaması koşuluyla, firma tarafından kredi başvuru aşamasında beyanda bulunulan maldan farklı bir malın kredi taahhüdüne saydırılabilmesi mümkündür. (Fındık kırma ve işleme tesisi bulunduğu Kapasite Raporu/Sanayi Sicil Belgesi’nden tespit edilen ve fındık ihracı taahhüdü karşılığında kullandırılan kredilerin ihracat taahhütlerinin, fındık ihracatı ile kapatılması zorunludur.) PEŞİN DÖVİZ: Peşin döviz veya “red clause” akreditif ödeme şekli ile gerçekleştirilen ihracatın kredinin kullandırıldığı tarihten sonra gerçekleştirilmiş olması kaydıyla, GB’nin firma nüshaları üzerine gerekli şerhler düşülerek kredi taahhüdüne saydırılması mümkündür. GRUP FİRMALARI: İhracat, Transit Ticaret, İhracat Sayılan Satış ve Teslimler ile Döviz Kazandırıcı Hizmet ve Faaliyetlerde Vergi, Resim ve Harç İstinası Hakkında Tebliğde (İhracat-2008/6) yer alan tanıma giren grup firmalarınca gerçekleştirilen ihracatın, grup ilişkisinin gerek kredi kullandırılması ve gerekse kredi konusu ihracat taahhüdünün kapatılması sırasında mevcut olması şartıyla, krediyi kullanan firmaların ihracat taahhüdüne saydırılabilmesi mümkündür. SERBEST BÖLGE: Türkiye’de mukim firmaların, Türkiye’de kurulu Serbest Bölgelere yaptıkları ihracatlarının ilgili kredinin ihracat taahhüdüne saydırılabilmesi için gerekli belgeler aşağıdaki şekildedir; • Serbest bölgeye girişe ilişkin Serbest Bölge İşlem Formu, gümrük beyannamesi ve ilgili faturalar, • Serbest Bölgede mukim firmanın (Türkiye dışındaki) üçüncü ülkeye satış yaptığını tevsik eden Serbest Bölge İşlem Formu, • Satışı yapılan malların üretiminin serbest bölgede gerçekleştiğine dair ilgili Serbest Bölge Müdürlüğünce onaylı firma beyanı. Bu belgelerden gümrük beyannamesi (aslı) ve Serbest Bölge İşlem formu kullanıcı nüshası aslı (çıkış nüshası) üzerine ihracat kredi taahhüdüne sayıldığına ilişkin şerh (açıklama) düşülecektir. TÜRKİYE’DE İKAMET ETMEYENLERE YAPILAN SATIŞLAR Bağlı bulundukları vergi dairelerinden alınan ve "Türkiye'de İkamet Etmeyenlere Özel Fatura ile Yapılacak Satışlara Ait KDV İhracat İstisnası İzin Belgesi" (İstisna İzin Belgesi) ile Türkiye’de ikamet etmeyen yolculara tanınan istisna kapsamında düzenlenmiş "İzin Belgesi" dâhilinde yapılan satışlara ilişkin faturaların, İhracatçı Birlikleri6 ve yetkili çıkış gümrük müdürlüklerinin7 onayının alınması kaydıyla, kredi ihracat taahhütlerine saydırılması mümkündür. Özel Fatura ve Yolcu Beraberi Eşya şeklinde yapılan satışlarda Döviz Alım Belgesi ibrazı aranacak olup, her iki belgenin üzerine ihracat taahhüdü ile ilgili olarak şerh düşülecektir. ÖZEL TAKAS: Özel Takas çerçevesinde gerçekleştirilen ihracat işlemlerinin (bağlı muamele kapsamında olmaksızın); ihracat veya ithalat işlemlerinde ülke ayırımı yapılmaksızın, Bankamızca kullandırılan ihracat kredilerinin taahhütlerinin kapatılmasında kullanılması mümkün olmaktadır. NAVLUN: İhracatta taşımanın yerli firmaya yaptırılması ve bu hususun taşımayla ilgili faturadan tespit edilmesi kaydıyla CF ihracat bedeli de kredi ile ilgili taahhüde sayılabilecektir. Ancak, taşımanın bir hizmet ihracı olması nedeniyle, navlun bedelinin yurda getirilerek ihracatçı adına alışının yapılmış olmasının Döviz Alım Belgesi ile tevsik edilmesi ve taşıma bedeline tekabül eden döviz tutarı kadar şerh düşülmesi gerekmektedir. DİİB: Dâhilde İşleme İzin Belgesi (DİİB) kapsamında ithalatın finansmanı amacıyla döviz olarak döviz kredisi kullandırılmış olması halinde, ilgili kuruluş tarafından DİİB’nin ihracat taahhüdüne sayılan GB’nin mükerrer kullanılmamasını teminen, T.C. Ekonomi Bakanlığı’na bağlı ilgili bölge müdürlüğü tarafından tasdikli DİİB fotokopisi ya da bu konudaki yazının ibraz edilmesi gerekir. TAAHHÜT HESAPLARINA SAYILMAYACAK İHRACAT: Madde 14- Türk Eximbank Uluslararası Kredi / Garanti Programları kapsamındaki ihracatlar ile diğer İhracat Kredi Programları kapsamında taahhüde saydırılan ihracatlar, DTŞ Kredilerinin ihracat taahhüt hesabının kapatılmasında kullanılamaz. KREDİ YÜKÜMLÜLÜKLERİNİN YERİNE GETİRİLMEMESİ HALİNDE UYGULANACAK MÜEYYİDELER Kredinin Geç Ödenmesi / Ödenmemesi: Madde 15- Krediye ait anapara, faiz ve Bankamızca uygulanacak müeyyide hükmündeki faiz vb. tutarların geç ödenmesi/ödenmemesi halinde Firma Taahhütnamesinde yer alan müeyyideler uygulanır. Bankamız kredi borcunu vadesinde ödemeyen firmalara yeni kredi kullandırmama hakkını saklı tutar. İhracat Taahhüdünün Kısmen / Tamamen Yerine Getirilmemesi: Madde 16- Taahhüt edilen ihracatın teşvik mevzuatında tanınan süreler içinde ve diğer şartlar çerçevesinde kısmen veya tamamen gerçekleştirilmediğinin tespiti halinde firma taahhütnamesinde yer alan müeyyideler uygulanır. 6 İlgili çıkış gümrüğüne ibrazından önce veya gümrüğe onaylatılmasından sonra İhracatçı Birlikleri Genel Sekreterlikleri’ne onaylatılması gerekmektedir. 7 Yetkili çıkış gümrük müdürlükleri; İstanbul, İzmir, Antalya, Samsun, Trabzon, Edirne (Kapıkule), Kırklareli (Dereköy) ve Artvin (Sarp) İllerindeki bütün çıkış kapıları ve Çorlu Havalimanı Gümrük Müdürlüğü olup, bunların dışındaki herhangi bir gümrükçe tasdikli fatura işleme alınmayacaktır. Bankamız işbu Uygulama Esaslarında belirtilen sürelerde ihracat taahhüt hesapları kapatılmamış firmaların yeni kredi taleplerini değerlendirme hakkını saklı tutar. İhracat Kredi Sigortasına İlişkin Yükümlülüklerin Yerine Getirilmemesi: Madde 17- Faiz indiriminden yararlanan firmalar ihracat kredi sigortasına ilişkin yükümlülüklerini yerine getirmedikleri takdirde, Türk Eximbank Kısa Vadeli İhracat Kredi Sigortası mevzuatındaki müeyyideler uygulanır. Bununla beraber, Bankamıza Kısa Vadeli İhracat Kredi Sigortası prim borcu bulunan firmalara yapılacak kredi ödemelerinde, öncelikle söz konusu prim borcu mahsup edilecektir. DTŞ KISA VADELİ DÖVİZ İHRACAT KREDİSİ KULLANIMINA İLİŞKİN ÖZEL HÜKÜMLER KREDİNİN VADESİ: Madde 18- Kredinin vadesi azami 720 gündür. Vadenin başlangıcı, kredinin firma hesabına alacak kaydedildiği tarihtir. Vadelerin hafta sonu veya resmi bir tatile (takvim yılı itibariyle yasal olarak belirtilen yarım iş günleri dahil) rastlaması halinde takip eden ilk iş günü dikkate alınır. DÖVİZ CİNSİ: Madde 19- Döviz kredileri, ABD Doları, EURO, İngiliz Sterlini ve Japon Yeni cinsinden kullandırılmaktadır. FAİZ ORANI: Madde 20- Krediye uygulanacak faiz oranı Türk Eximbank tarafından belirlenir ve duyurulur. Türk Eximbank, tek taraflı olarak uyguladığı faiz oranlarını değiştirmeye yetkilidir. Döviz kredilerinde 1. dönem faizin hesaplanmasında kullanılacak LIBOR, kredinin kullandırıldığı valör gününe ait Reuters ekranının LIBOR01 sayfasında ABD Doları için belirlenmiş faiz oranıdır. Takip eden dönemlere ilişkin faiz hesaplanmasında kullanılacak LIBOR ise, bir önceki faiz tahsilatı valörüne ait, Reuters ekranının LIBOR01 sayfasında ABD Doları için belirlenmiş faiz oranıdır. Kredinin diğer döviz cinsleri ile kullandırılması halinde geçerli olacak faiz oranları (EURIBOR, GBP LIBOR, TIBOR), aynı şekilde, Euro için Reuters ekranındaki FIBO sayfası, Sterlin için LIBOR01, Yen için ise TIBM sayfası kullanılmak suretiyle belirlenir. Kredinin faiz oranı hesaplanırken kullanılacak LIBOR01 veya EURIBOR değerlerinin negatif olması halinde bu değerler sıfır (0) olarak alınır. KULLANDIRIM: Madde 21- Kredi başvurusunun incelenmesini takiben uygun bulunan ve teminatı tesis edilen kredinin, hangi gün valörü ile kullandırılacağı ilgili firmaya ihbar edilir. Kredinin TL karşılığı, kredi talep formunda belirtilen banka nezdindeki firma hesabına aktarılır. Kredi kullandırım dekontları aynı gün firmaya gönderilir. Kredinin Türk Lirası karşılığının belirlenmesinde kullanılacak döviz kuru, işlem günü saat 11.00'de Türk Eximbank tarafından belirlenen ABD Doları, EURO, İngiliz Sterlini ve Japon Yeni alış kurlarıdır. GERİ ÖDEME: Madde 22- 120 gün ve 180 gün vadeli kredilerde anapara tutarının tamamı ile tahakkuk eden faiz birlikte vade sonunda ödenir. Tek taksit seçeneği ile kullandırılan kredilerde, kredi kullandırım tarihinden itibaren her 180 günde bir tahakkuk eden faiz ödenir, vade sonunda ise anapara tutarının tamamı ile tahakkuk eden faiz ödenir. Taksitli kredilerde ise anapara, kredi kullandırım tarihinden itibaren her 180 günde bir eşit taksitte, bakiye anapara tutarı üzerinden tahakkuk eden faiz ile birlikte ödenir. Kredi, TL veya Döviz olarak geri ödenebilir. Kredi, vadeden önce kısmen veya tamamen geri ödenebilir. Bu durumda, firma geri ödeme talebini krediyi ödeyeceği günden 5 (beş) iş günü öncesinde Bankamıza bildirmekle yükümlüdür. Kredinin erken geri ödenmesi durumunda, kredi faizinin hesaplanmasında, kredi talep formunda belirtilen orijinal vade için kullandırım tarihinde geçerli spread dikkate alınır. Türk Lirası olarak yapılacak geri ödemelerde, kredinin anapara ve faizlerinin TL karşılığının belirlenmesinde kullanılacak döviz kuru, işlem günü saat 11.00'de Türk Eximbank tarafından belirlenen ABD Doları, Euro, İngiliz Sterlini ve Japon Yeni satış kurlarıdır. Döviz olarak yapılacak geri ödemelerde, ihracat bedeli dövizin Bankamız muhabir hesaplarına kredi anapara ve faizinin tasfiye tarihi/vadesinden en geç 2 (iki) iş günü öncesi işlem tarihi olmak şartıyla tasfiye tarihi/vadesi valörü ile devri yapılır. Bu dövizlerin Döviz Alım Belgeleri (DAB) Bankamızca düzenlenir. İhracat bedellerinden ihracatçının serbest kullanımına bırakılan tutarlar ile açılan Döviz Tevdiat Hesapları’ndan (DTH) ihracat bedeli olarak alış yapılarak, kredi anapara ve faizi tasfiye edilebilecektir. Bu kapsam dışındaki kaynaklardan sağlanarak açılan DTH’ndan kredi anapara ve faizinin dövizle tasfiye edilmesi mümkün olup, bu işlem kredi riskini ortadan kaldıracak ancak ihracat taahhüdünü kapatmayacaktır. Kredinin geri ödemesi sadece kullandırılan döviz cinsinden yapılacaktır. Türk Eximbank kredi anapara / anapara taksiti ve faizden oluşan toplam tutarı vadeden önce firmaya ihbar edecektir. Firma Türk Eximbank’ın bildirdiği kredi anapara /anapara taksitleri ve dönem faizlerinden oluşan tutarı; TL olarak geri ödeyecek ise, kredi tasfiye tarihi / vadesi valöründen en geç 2 (iki) iş günü önce, Döviz olarak ödeyecek ise, kredi tasfiye tarihi/vadesi valöründen en geç 3 (üç) iş günü önce, hangi banka veya bankalar aracılığı ile ödeyeceğini Türk Eximbank'a faksla ihbar ederek, kredi tasfiye/vade tarihi valörü ile, TL ödemelerde, Türk Eximbank'ın EFT sistemindeki 0016 no.lu TIC hesabına, Döviz ödemelerde, Türk Eximbank tarafından kendisine bildirilen muhabir banka hesabına ödeyecektir. Muhabir hesaplarımıza geç intikal eden tutarların ödeme valörü düzeltilerek (backvalue) doğru valörle hesabımıza girmesinin sağlanması mümkündür. DTŞ KISA VADELİ TÜRK LİRASI İHRACAT KREDİSİNİN KULLANIMINA İLİŞKİN ÖZEL HÜKÜMLER KREDİ VADESİ: Madde 23- Kredinin vadesi azami 180 gündür. Vadenin başlangıcı, kredinin firma hesabına alacak kaydedildiği tarihtir. Vadelerin hafta sonu veya resmi bir tatile (takvim yılı itibariyle yasal olarak belirtilen yarım iş günleri dahil) rastlaması halinde takip eden ilk iş günü kredi vadesi olarak dikkate alınır. FAİZ ORANI: Madde 24- Krediye uygulanacak faiz oranları Türk Eximbank tarafından belirlenir ve duyurulur. Türk Eximbank, tek taraflı olarak uyguladığı faiz oranlarını değiştirmeye yetkilidir. Kredilere uygulanacak faiz oranlarının belirlenmesinde kredi kullandırım tarihinde geçerli olan faiz oranları esas alınır. KULLANDIRIM: Madde 25- Başvurunun incelenmesini takiben uygun bulunan ve teminatı tesis edilen kredinin hangi gün valörü ile kullandırılacağı ilgili firmaya ihbar edilir. Kredi tutarı, firmanın kredi talep formunda belirtilen banka nezdindeki hesabına aktarılır. Kredi kullandırım dekontları aynı gün firmaya gönderilir. Kredinin ihracat taahhüt tutarının belirlenmesinde kullanılacak döviz kuru, talep formunun düzenlendiği tarihteki TCMB döviz alış kurudur. GERİ ÖDEME: Madde 26- Kredinin anapara ve faizi en geç kredi vadesinde geri ödenir. Kredi, vadeden önce kısmen veya tamamen geri ödenebilir. Bu durumda, firma geri ödeme talebini, krediyi ödeyeceği günden 5 (beş) işgünü öncesinde Bankamıza bildirmekle yükümlüdür. Kredinin erken geri ödenmesi durumunda, kredi talep formunda yer alan orijinal vade için belirlenen faiz oranı esas alınarak faiz hesaplanır. Türk Eximbank anapara ve faizinden oluşan toplam tutarı dönem vadelerinden önce firmaya ihbar edecektir. Firma Türk Eximbank’ın bildirdiği kredi anapara ve faizinden oluşan tutarı, ödenmesi gereken günden 1 (bir) iş günü önce, hangi banka veya bankalar aracılığı ile ödeyeceğini Türk Eximbank'a faksla ihbar ederek, kredi vadesi valörü ile Türk Eximbank'ın EFT sistemindeki 0016 no.lu TIC hesabına ödeyecektir. YÜRÜRLÜK: Madde 27- 14.02.2017 tarih ve 61 sayılı Genel Müdürlük Olur’una istinaden 14.02.2017 tarihinden itibaren kullandırılacak krediler için geçerlidir. EKLER: DTŞ Kredileri Kredi Talep Formu Ek: 1 Firma Taahhütnamesi Ek: 2 EK FORMLAR: Niyet Mektubu Örnekleri NM Teminat Mektubu TM KGF Kredi Geri Ödeme Kefalet Mektubu KM Genel Kredi Sözleşmesi GKS Faks Sözleşmesi FS Gümrük Beyannamesi Bildirim Formu GBBF Mal Listesi ML