OYAK - Erdemir Grubu

advertisement

ERDEMİR GRUBU

2009 FAALİYET RAPORU

679

2006

2007

2009

2005

2005

5.128

2008

2009

1.917

2.033

1.890

2.128

2.137

2006

2007

2008

2009

2005

2006

1.890

2.100

2005

ERDEMİR 2009

2007

Uzun Çelik Satışı (Bin Ton)

2.149

Uzun Çelik Üretimi (Bin Ton)

2006

3.932

2009

2.040

2008

3.553

2007

2009

Yassı Çelik Satışı (Bin Ton)

4.812

2006

4.182

3.903

2005

4.206

3.760

Yassı Çelik Üretimi (Bin Ton)

2008

4.295

2008

1.920

2007

3.904

2006

-169

193

211

5.236

5.357

4.902

4.200

2005

685

Dönem Karı / Zararı (Milyon TL)

6.800

Satış Gelirleri (Milyon TL)

2007

2008

2009

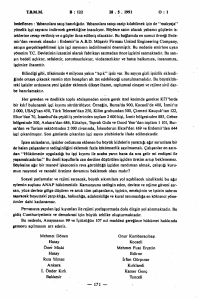

ERDEMİR Grubu Konsolide Göstergeler

2005

2006

2007

2008

2009

Yassı Çelik Üretimi

(bin ton)

3.760

3.903

4.206

4.182

4.812

Yassı Çelik Satışı

(bin ton)

3.553

3.904

4.295

3.932

5.128

Yurt İçi

(bin ton)

2.889

2.908

3.639

3.132

3.809 İhracat

(bin ton)

664

996

656

800

1.319 Uzun Çelik Üretimi*

(bin ton)

2.149

2.100

1.917

2.033

1.890

Uzun Çelik Satışı

(bin ton)

2.128

2.137

1.920

2.040

1.890 Yurt İçi

(bin ton)

1.471

1.673

1.651

1.473

1.268 İhracat

(bin ton)

657

464

269

567

622 Satış Gelirleri

(milyon TL)

4.200

4.902

5.357

6.800

5.236

(milyon USD)

3.132

3.430

4.117

5.240

3.385 Faaliyet Karı

(milyon TL)

232

814

724

517

52 (milyon USD)

173

570

557

398

33 FAVÖK (EBITDA)

(milyon TL)

628

1.111

1.097

775

382 (milyon USD)

468

777

843

597

247 Dönem Kar / (Zarar)

(milyon TL)

193

685

679

211

(169) (milyon USD)

144

479

522

163

(109) Dönen Varlıklar

(milyon TL)

2.590

3.119

3.233

4.649

3.730 (milyon USD)

1.930

2.274

2.776

3.074

2.477

(milyon TL)

4.622

5.469

6.396

7.285

7.421

(milyon USD)

3.444

3.891

5.492

4.817

4.929

Aktif Toplamı

(milyon TL)

7.211

8.665

9.629

11.934

11.150 (milyon USD)

5.374

6.165

8.268

7.892

7.405 Kısa Vadeli Yükümlülükler

(milyon TL)

1.354

1.426

1.542

3.356

1.621

(milyon USD)

1.009

1.015

1.324

2.219

1.077

(milyon TL)

952

1.707

1.924

2.475

3.611

(milyon USD)

709

1.214

1.652

1.636

2.398

Duran Varlıklar

Uzun Vadeli Yükümlülükler

Özkaynaklar

(milyon TL)

4.801

5.399

6.004

5.936

5.762 (milyon USD)

3.578

3.841

5.155

3.925

3.827 Piyasa Değeri

(milyon TL)

4.366

4.391

8.693

4.733

7.200 (milyon USD)

3.254

3.124

7.464

3.130

4.782 Brüt Kar Marjı

(%)

10,8

20,5

16,9

12,3

4,7 Dönem Kar / (Zarar) Marjı

(%)

4,6

14,0

12,7

3,1

(3,2) Cari Oran

1,9

2,2

2,1

1,4

2,3 Borç/Özkaynak Oranı

(%)

32/68

36/64

36/64

49/51

47/53 Faaliyetlerden Yaratılan Kaynak/

Toplam Düzeltilmiş Borç

(%)

38,5

43,8

34,1

46,3

(18,2) Finansal Borçlar/FAVÖK

(%)

229,9

185,8

227,2

584,8

1.091,2 * Uzun Çelik: İskenderun pik, kütük, kangal ve nervürlüden oluşmakta olup, Ereğli tesislerine sevkedilen slab hariçtir.

FAALİYET RAPORU 2009

İçindekiler

Yönetim Kurulu Başkanı’nın Mesajı

02

Genel Müdür’ün Mesajı

04

Yönetim Kurulu / Yönetim

06

ERDEMİR Grup Profili

08

ERDEMİR Grubu’na Bakış

10

Dünya Çelik Sektörü

15

Üretim

21

Satış

27

Yatırımlar

31

İnsan Kaynakları

35

Sürdürülebilirlik

39

Kurumsal Yönetim

49

Finansal Durum

53

Yönetim Kurulu Başkanı’nın Mesajı

Değerli Ortaklarımız,

2009, dünyada büyük ekonomik değişimlerin yaşandığı ve küresel ölçekte büyük varlık kayıplarına tanık olduğumuz zor bir yıl

oldu.

Bildiğiniz gibi, 2007’nin ortalarında ABD’de konut kredilerinden kaynaklanan kriz, 2008 yılının son çeyreğinde tüm dünyayı

sardı. Finans piyasalarının ardından, hükümetlerin ve toplulukların önlem paketlerine rağmen, kriz reel sektöre ağır bir darbe

vurdu. Siparişlerin daralması ve bunun sonucunda üretim kısıtlamalarına gidilmesi, yatırım harcamalarının durması gibi

etkenlerle istihdamda ve gelirlerde önemli bir gerileme yaşandı. Kriz, azalan büyüme oranları ve artan işsizlikle birlikte günlük

hayatımızı da olumsuz şekilde etkileyerek güven ve istikrar ortamından uzak geçirdiğimiz 2009 yılının, hafızalarda ekonomik

açıdan kayıp bir yıl olarak yer almasına neden oldu.

Küresel kriz, 2007 ve 2008 yılı ilk yarısında elde edilen karlarla büyüme sürecine giren ve birleşme-satın alma faaliyetlerinde

büyük bir hareketliliğe sahne olan çelik sektörünü de karların yatırım faaliyetlerine dönüşmeye başladığı bir dönemde vurdu.

2009 yılının ilk çeyreğinde otomotiv, beyaz eşya ve inşaat gibi birçok sektörün durma noktasına gelmesi nedeniyle çelik

talebi azaldı ve çelik üreticileri ile tüccarların ellerindeki stoklar arttı. Yılın kalan bölümünde de talepte kalıcı iyileşmelerin

görülmemesi, hammadde fiyatlarında yapılan uzun süreli anlaşmalar dolayısıyla girdi fiyatlarının yüksek seyretmesi, çelik

fiyatlarının ise maliyetlerin altında bir seyir izlemesi nedeniyle radikal önlemlere zorlanan çelik üreticileri, yüksek oranlarda

zarar etti.

2009 yılındaki olumsuz ekonomik ve sosyal gelişmelere, ayakta kalabilmenin dahi güç olduğu piyasa koşullarına rağmen gerekli

önlemleri uygulayan Grubumuz, aldığı önemli stratejik kararlar ve bu kararların çalışanlarımızca hayata geçirilmesi sayesinde

zararını bir seviyede sınırlı tutmayı başarabildi. 2009 yılında 6,5 milyon ton ham çelik üretimi gerçekleştiren Grubumuz, bu

2

ERDEMİR 2009

dönemde, mecbur olduğunu değerlendirdiği yatırımlarını da mümkün olduğu kadar program çizgisinde yürütebilmeye çalıştı.

Faaliyetlerimizi olabildiğince sekteye uğratmadan sürdürebilmek için, bu zor dönemde zor bir karar da alarak, çalışanlarımızın

özverisiyle 16 ay süre için ücretlerde %35 indirme gittik. Çalışanlarımızın bu desteğinin, Grubumuzdaki dayanışmanın ve gerçek

gücümüzün önemli bir göstergesi olduğuna inanıyorum.

Bugün geldiğimiz noktada tüm dünyada küresel krize neden olan finansal ve yapısal düzenleme zafiyeti hala devam ediyor.

Krizde en kötünün geride kaldığı yönünde bir görüş birliği oluşmakla birlikte düzelmenin hızıyla ilgili tahminlerin yüksek oranda

değişkenlik gösterdiğini gözlemliyoruz. Krizden çıkış hızı konusundaki en önemli belirleyiciler Amerika ve Avrupa’da tüketici ve

yatırımcının tavrı olup, bu tavrı şekillendirecek işsizlik oranları, emlak fiyatları, bütçe açıkları ve borç dinamikleri gibi göstergelerin

seyri, hala sürdürülebilir büyümeye destek olabilecek düzeyde görülmüyor. IMF ve OECD gibi kurumlar dünya ekonomisi büyüme

tahminlerini düşük oranlarda da olsa iyileştirmeye başlarken, tüm dünyada ekonomi otoritelerinin yanı sıra iş dünyası liderleri

olarak bizler de 2010 yılının nasıl geçeceğinin yanıtını arıyoruz. Bu yılın belki bir önceki yıldan nispeten daha iyi ancak 2008

yılından daha kötü bir yıl olacağını tahmin ediyoruz.

ERDEMİR Grubu olarak 2010 yılında, 2009 yılında sarf ettiğimiz çabalardan daha fazlasını ortaya koymamız gerektiğinin, bazı

hususlara daha değişik şekilde yaklaşmamızın bu koşullar altında daha doğru olacağının bilincindeyiz. İçinde bulunduğumuz

olağanüstü koşullarda varlıklarımızı en doğru şekilde yönetmek ve risklere her zamankinden daha duyarlı bir politikayla hareket

etmek, gerekli alanlarda kendimizi yenilemek daimi önceliğimizi oluşturuyor.

Grubumuzun bu dönemden gerekli dersleri almış, yeni tecrübeler edinmiş olarak daha da güçlenerek çıkacağına inanıyor, bunu

mümkün kılacak gerekli birikime, kaynağa ve kararlılığa sahip olduğumuzu bir kez daha ifade ediyor, her zaman desteklerini

hissettiğimiz siz hissedarlarımıza, çalışanlarımıza, müşterilerimize ve tedarikçilerimize teşekkürlerimizi sunuyorum.

Saygılarımla,

Dr. Coşkun ULUSOY

Yönetim Kurulu Başkanı

FAALİYET RAPORU 2009

3

Genel Müdür’ün Mesajı

Değerli Hissedarlarımız,

Dünyanın bugüne kadar gördüğü en büyük ekonomik bunalımlardan olan küresel kriz, kısa süre öncesine kadar en parlak

dönemlerinden birini yaşayan emtia piyasalarını büyük bir hızla ve şiddetle vurdu. 2009 yılı tüm çelik üreticilerinin hiç yaşamamış

olmayı dilediği, yıkıcı etkileriyle hafızalara kazınan bir yıl oldu.

Çelik talebinin önemli seviyelerde azalmasına neden olan ekonomik daralma ile sektör genelinde üretim kısıntılarına gidilmesine

rağmen stoklar arttı. Çelik fiyatları dramatik bir keskinlikte düşerek Mayıs 2009’daki en düşük seviyesi ile 2005 mertebelerine

geriledi. Ulusal ekonomileri korumaya yönelik olarak çok çeşitli önlemler gündeme gelirken, anti-damping ve koruma tedbirleri

soruşturmalarının arkasının kesilmediği sektörümüzde ticaret oldukça zorlaştı. Çelik sektöründe bakım faaliyetleri öne çekildi,

birleşme ve satın alma girişimleri iptal edildi, planlama aşamasındaki yatırımlar ertelendi ya da tamamen iptal edildi, devam

eden yatırımların ise uygulama süreleri uzatıldı. 2009 yılında dünya ham çelik üretimi 1.220 milyon ton olarak gerçekleşti. Çin

hariç tutulduğunda dünya ham çelik üretimi %21 oranında düşüş gösterirken, Çin’deki %13,5’lik artış sayesinde dünya ham

çelik üretimindeki gerileme %8 olarak gerçekleşti. Türkiye ham çelik üretiminin bir önceki yıla kıyasla % 5,6 azalarak 25,3 milyon

ton seviyesine gerilemesine rağmen Ülkemiz bu üretimiyle İtalya’yı geride bırakarak dünyada 10. sırada yer aldı. Grubumuzun

ham çelik üretimi ise %8,2 artışla 6,5 milyon tona ulaştı.

ERDEMİR Grubu olarak çelik sektöründe varolmanın ve rekabet edebilmenin vazgeçilmez koşulu gördüğümüz maliyetlerimizin

düşürülmesine ve verimliliğimizin artırılmasına yönelik önlemlerimizi, bu dönemde daha sıkı bir disiplin içinde sürdürdük ve en

zor günleri Grubumuz için mümkün olan en iyi şekilde geride bıraktık. Talepteki daralmanın zincirleme bir şekilde tüm sektörleri

etkilediğini göz önünde bulundurarak, müşterilerimizin ihtiyaçlarını daha yakından öğrenmek ve beklentilerine zamanında

yanıt verebilmek için iletişimimizin sürekliliğine odaklandık. Karşılıklı kazanma ilkesine dayalı ilişkilerimizi tedarikçilerimizle de

sürdürdük. Krizin getirdiği zorluklara karşı mümkün olduğunca proaktif bir tutum sergileyerek, güçlü bir nakit akışı sağladık ve

4

ERDEMİR 2009

etkili mali risk ölçüm yöntemleriyle pozisyon aldık. Kriz ortamına rağmen Grubumuzun yatırımlarını gözden geçirerek devam

etmesinin, ülkemizin sanayileşme tarihindeki en büyük yatırımlarından birinin yürütüldüğü İskenderun tesislerimizin, ticari yassı

çelik üretimine geçmesinin kayda değer bir başarı ve kriz sonrası döneme yönelik büyük bir avantaj olduğunu düşünüyorum.

Böyle bir dönemde, ülkemizin sıcak haddelenmiş yassı mamul ihtiyacında ithalat bağımlılığını azaltacak bu başarıyı ortaya

koymak, Grubumuzun girişimciliğini ve mali özgüvenini ortaya koyuyor.

Önümüzdeki dönemde çelik piyasalarının nasıl şekilleneceği büyük ölçüde mali koşullara ve dünya ekonomisinin toparlanma

hızına bağlı olacak. Bugün hemen herkes krizde dip noktanın görüldüğü konusunda görüş birliğine varıyor. Ancak özellikle mali

göstergelerde başlayan iyileşme sinyallerinin reel sektör tarafından da desteklenmesi için zamana ihtiyaç var. Mayıs-Ağustos

2009 tarihleri arasında bir miktar yükselen çelik fiyatlarının izleyen dönemlerde önce düşmesi ve sonra yükselmesi, yılın ikinci

yarısında aylık bazda artış gösteren ham çelik üretiminin Ekim 2009’dan itibaren tekrar azalması gibi istikrarsız gelişmeler

sektörümüz açısından bu görüşümüzü destekliyor.

Mevcut durumda dünya ekonomilerindeki olumlu sinyalleri doğru okumak, piyasalardaki iyimserliğin temellerini doğru

değerlendirebilmek, krizin kolayca yok olacağına ilişkin yanılsamalardan uzak durmak ve risklerin devam ettiğini unutmamak

gerekiyor.

ERDEMİR Grubu olarak bugüne kadar olumlu etkilerini gördüğümüz önlemlerimizin yanı sıra, kriz sürecindeki deneyimlerimizden

de yararlanarak, temel iş stratejilerimizi piyasa gerekleri doğrultusunda sürekli gözden geçirmeye ve yeni çözümler üretmeye

devam edeceğiz. Bu çabalarımızın Grubumuzu güvenli bir geleceğe taşıyacağına inanıyor, bizlere destek olan hissedarlarımıza,

her zaman daha iyi, daha verimli, daha çok çalışma gayreti içindeki çalışanlarımıza, müşterilerimize ve tedarikçilerimize

teşekkürlerimi sunuyorum.

Saygılarımla,

Oğuz ÖZGEN

Genel Müdür ve

Yönetim Kurulu üyesi

FAALİYET RAPORU 2009

5

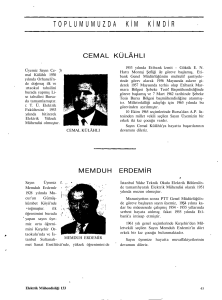

Yönetim Kurulu

Dr. Coşkun ULUSOY

Yönetim Kurulu Başkanı ve

Murahhas Aza

27.02.2006 -

Dr. Aydın

MÜDERRİSOĞLU

Arzu Hatice ATİK

Celalettin ÇAĞLAR

Ergun OKUR

Nihat KARADAĞ*

Yönetim Kurulu Üyesi

26.02.2008 -

Yönetim Kurulu Üyesi

27.02.2006 -

Yönetim Kurulu Üyesi

27.02.2006 -

Yönetim Kurulu Üyesi

30.09.2009 -

Dinç KIZILDEMİR

Ertuğrul AYDIN

Oğuz ÖZGEN

Fatma CANLI

Ali Güner TEKİN

Yönetim Kurulu Üyesi ve

Murahhas Aza (Grup Satış

ve Pazarlamadan Sorumlu)

27.02.2006 -

Yönetim Kurulu Üyesi

31.03.2008 -

Genel Müdür ve

Yönetim Kurulu Üyesi

17.07.2006 -

Denetçi

22.03.2007 -

Denetçi

31.03.2008 -

Yönetim Kurulu Başkan Vekili

ve Murahhas Aza

27.02.2006 -

* 27.02.2006 - 29.09.2009 tarihleri arasında görev yapan Yönetim Kurulu Üyesi Dr. Ali Caner ÖNER’in yerine 30.09.2009 tarihinde Nihat KARADAĞ seçilmiştir.

6

ERDEMİR 2009

Yönetim

Oğuz ÖZGEN

Genel Müdür ve

Yönetim Kurulu Üyesi

13.07.2006-

Esat GÜNDAY

Samim ŞAYLAN

Dr. Cem KARAKAŞ*

İşletmeler Genel Müdür Yrd.

13.07.2006 -

İnsan Kaynakları ve İdari İşler

Genel Müdür Yrd.

13.07.2006 -

Mali İşler Genel Müdür Yrd.

28.08.2007 - 15.01.2010

Günhan BEŞE

Satış ve Pazarlama

Genel Müdür Yrd.

13.07.2006 -

Ozan BEKÇİ

Satın Alma Genel Müdür Yrd.

13.07.2006 -

İ. Hakkı GÜROL

Teknik Hizmetler ve Yatırımlar

Genel Müdür Yrd.

13.07.2006 -

* 28.08.2007-15.01.2010 tarihleri arasında görev yapan Mali İşler Genel Müdür Yardımcısı Dr. Cem KARAKAŞ’ın yerine 15.01.2010 tarihinde Bülent BEYDÜZ atanmıştır.

FAALİYET RAPORU 2009

7

Grup Profili

OYAK

ATAER (%100)

ERDEMİR (%49,29)

İSDEMİR (%92,91)

ERDEMİR MADEN (%90)

ERENCO (%100)

ERDEMİR ROMANIA S.R.L. (%100)

ERDEMİR ÇELBOR (%100)

ERDEMİR ÇELİK SERVİS MERKEZİ (%100)

ERDEMİR LOJİSTİK (%100)

ERDEMİR GAZ (%100)

8

ERDEMİR 2009

OYAK

İştirakimiz ve Bağlı Menkul Kıymetimiz

ArcelorMittal Ambalaj Çeliği San. ve Tic. A.Ş. (%25)

Borçelik Çelik San. Tic. A.Ş. (%9,34)

FAALİYET RAPORU 2009

9

ERDEMİR Grubu’na Bakış

Ereğli Demir ve Çelik

Fabrikaları T.A.Ş.

ERDEMİR Grubu; temel faaliyet alanları yassı çelik, uzun çelik ve

boru üretimi, madencilik, mühendislik ve proje yönetimi ve lojistik

hizmetleri olan 9 şirketten oluşmaktadır.

Grubun ana şirketi, ülkemizin en değerli sanayi varlıklarından ve

Avrupa’nın en büyük çelik üreticilerinden olan Ereğli Demir ve

Çelik Fabrikaları T.A.Ş. (ERDEMİR), İstanbul Menkul Kıymetler

Borsası’nın kuruluşundan bu yana yerli ve yabancı yatırımcıların

portföyünde yer alan en önemli yatırım araçlarındandır.

ERDEMİR’in kamunun elindeki hisseleri 27 Şubat 2006 tarihli devir

sözleşmesiyle, tamamı OYAK’a ait ATAER Holding’e devredilmiştir.

ATAER Holding bugün ERDEMİR hisselerinin %49,29’unu elinde

bulundurmaktadır. Mevcut hisse dağılımı aşağıdaki gibidir:

- ATAER Holding A.Ş. %49,29

- ERDEMİR Portföyü %3,08

- Diğer %47,63 (Halka açık)

OYAK’ın kurumsal yönetim anlayışı ile sürdürülebilir gelişmenin

temel prensiplerini bütünleştiren ERDEMİR Grubu şirketleri; çalışanların sağlık ve güvenliğinin sağlanması, paydaş beklentilerinin

dengeli karşılanması, iş etiği ve iyi kurumsal vatandaşlık öncelikleriyle faaliyetlerini yürütmekte, kaynakların etkin kullanılmasına,

geleceğin ihtiyaçlarını karşılayabilecek yeni ürün - teknoloji ve

Web

: www.erdemir.com.tr

Genel Merkez Adres:

Eskişehir Devlet Yolu No: 12 06530 Söğütözü / ANKARA

Tel

: + 90 312 292 66 40

Faks

: + 90 312 287 44 39

Genel Müdürlük ve İşletmeler Adres:

Uzunkum Cad. No:7 67330 Kdz. Ereğli / ZONGULDAK

Tel

: + 90 372 323 25 00

Faks

: + 90 372 316 39 69- 316 03 01- 323 57 55

e-posta : iletisim@erdemir.com.tr

10

ERDEMİR 2009

Oğuz ÖZGEN

Genel Müdür ve

Yönetim Kurulu Üyesi

hizmetler üretme yeteneğini geliştirmeye, çevreye dost ve saygılı

üretim performansı sergilemeye özen göstermektedir.

Türkiye’nin en büyük entegre yassı çelik üreticisi ERDEMİR, 1965

yılında üretime başlamış ve bugün yaklaşık 4 milyon ton seviyesinde ham çelik ve 5 milyon ton/yılın üzerinde nihai mamul kapasitesine ulaşmıştır. Uluslararası kalite standartlarında levha, sıcak

ve soğuk haddelenmiş sac ile kalay, krom ve çinko kaplamalı sac

üretmektedir. ERDEMİR, ürünleri ile savunma sanayi, inşaat, boru,

otomotiv, gemi yapımı, dayanıklı ev aletleri, tarım aletleri, basınçlı

kap, gıda ve ambalaj malzemeleri, büro malzemeleri gibi sektörlere

temel girdi sağlamakta ve ülke sanayisinin gelişmesine öncülük

etmektedir. ERDEMİR, büyüme stratejileri çerçevesinde yurt içinde

ve yurt dışında kurulu tesislerin satın alınması ve yeni tesislerin

kurulması yoluyla bir grup kimliği kazanmıştır.

Ereğli Demir ve Çelik Fabrikaları T.A.Ş. (ERDEMİR), İskenderun

Demir ve Çelik A.Ş. (İSDEMİR), ERDEMİR Madencilik San. ve Tic.

A.Ş., ERDEMİR Çelik Servis Merkezi San. ve Tic. A.Ş., ERDEMİR

Mühendislik Yönetim ve Danışmanlık Hizmetleri A.Ş., ERDEMİR

Romania S.R.L., ERDEMİR ÇELBOR Çelik Çekme Boru San. ve

Tic. A.Ş., ERDEMİR Lojistik A.Ş. ve ERDEMİR Gaz San. ve Tic. A.Ş.

ERDEMİR Grubu şirketlerini oluşturmaktadır.

Yatırımcı İlişkileri Adres:

Merdivenköy Yolu Cad. No: 2 Küçükbakkalköy 34750

Ataşehir / İSTANBUL

Tel

: +90 (216) 578 80 61

Faks

: +90 (216) 469 48 20

e-posta : erdemir_ir@erdemir.com.tr

İSDEMİR

İsmail AKÇAKMAK

İskenderun Demir ve Çelik A.Ş.

1 Şubat 2002’de ERDEMİR Grubu’na katılan İskenderun tesislerimizde tamamlanma aşamasına yaklaşmış olan Modernizasyon ve Dönüşüm Yatırımları (MDY) kapsamında kurulan 3,5 milyon ton/yıl kapasiteli Sıcak Haddehane 2008 yılında ticari

işletmeye alınmıştır. İskenderun tesislerimizde yassı mamulun yanı sıra uzun mamul (kütük ve kangal) üretimi de sürdürülmektedir. MDY projesinin tamamlanmasıyla, tesislerimizin ham çelik üretim kapasitesi 5 milyon 250 bin ton/yıl olacaktır.

ERMADEN

ERDEMİR Madencilik San. ve Tic. A.Ş.

ERDEMİR Grubu 14 demir ve 1 manganez sahasına sahiptir. Ülkemizin tek pelet

tesisine sahip olan ERMADEN, Türkiye demir cevheri üretiminin %50’sini ve demir cevheri ihtiyacımızın %20’sini karşılamaktadır.

ERENCO

ERDEMİR Mühendislik Yönetim ve

Danışmanlık Hizmetleri A.Ş.

Demir çelik ve diğer sektörlerde planlamadan uygulamaya kadar geniş bir yelpazede mühendislik ve proje yönetimi hizmetleri vermektedir.

Genel Müdür ve

Yönetim Kurulu Üyesi

Web

e-posta

Adres

Tel

Faks

: www.isdemir.com.tr

: info@isdemir.com.tr

: İSDEMİR 31319 İskenderun / HATAY

: +90 (326) 758 40 40 (Santral PBX)

: +90 (326) 755 11 84 - 758 53 51 - 758 38 38

Sedat ORHAN

Genel Müdür

Web

e-posta

Adres

Tel

Faks

: www.erdemirmaden.com.tr

: ermaden@erdemirmaden.com.tr

: Cürek Yolu 5. km Divriği / SİVAS

: +90 (346) 419 11 21 (5 hat)

: +90 (346) 419 11 50

İlhami ACAR

Genel Müdür ve

Yönetim Kurulu Üyesi

Web

: www.erenco.com.tr

e-posta : erenco@erenco.com.tr

Adres : Merdivenköy Yolu Cad. No:2

Küçükbakkalköy 34750 Ataşehir / İSTANBUL

Tel

: +90 (216) 578 80 80

Faks

: +90 (216) 469 48 30

FAALİYET RAPORU 2009

11

ERDEMİR Grubu’na Bakış

ERDEMİR-RO

ERDEMİR Romania S.R.L.

Romanya’nın Targovişte kentindeki tesisimizde motor ve transformatör sanayisinin ana girdilerinden olan silisli yassı çelik üretilmektedir.

ERBOR

ERDEMİR ÇELBOR Çelik Çekme

Boru San. ve Tic. A.Ş.

Kırıkkale’de kurulu bulunan tesisimizde, sıcak ekstrüzyon ve haddeleme yöntemi ile dikişsiz çelik boru, soğuk çekme hassas boru, petrol hat boruları ve sondaj

boruları (OCTG), dikişsiz çelik profil ve kazan boruları üretilmektedir.

ERSEM

ERDEMİR Çelik Servis Merkezi

San. ve Tic. A.Ş.

Gebze Organize Sanayi Bölgesi’nde kurulu bulunan tesisimiz, otomotiv, beyaz

eşya, panel radyatör üreticilerine hizmet vermektedir.

Fuat ALA

Genel Müdür

Web

: www.erdemir.ro

e-posta : office@erdemir.ro

Adres : 18, Soseaua Gaesti, Targoviste Dambovita

County / ROMANIA

Tel

: +40 245 60 71 10

Faks

: +40 245 60 60 70

Feramuz GÜLERYÜZ

Genel Müdür Vekili

Web

e-posta

Adres

Tel

Faks

: www.celbor.com.tr

: satis.celbor@erdemir.com.tr

: Kayseri Yolu 7.km PK.21, 71300 KIRIKKALE

: +90 (318) 225 46 96

: +90 (318) 224 28 71

İbrahim Hakkı

BAYRAKTAROĞLU*

Genel Müdür Vekili

Web

: www.erdemir-csm.com.tr

e-posta : info@erdemir-csm.com.tr

Adres : Organize Sanayi Bölgesi 700. Sk. No: 724

Gebze / KOCAELİ

Tel

: +90 (262) 679 27 27

Faks

: +90 (262) 679 27 67 - 87 - 97

* 24.04.2007 - 28.01.2010 tarihleri arasında görev yapan İbrahim Hakkı BAYRAKTAROĞLU’nun yerine 15.02.2010 tarihinde Osman AKYÜREK Genel Müdür Vekili olarak atanmıştır.

12

ERDEMİR 2009

Dinç KIZILDEMİR

ERLO

ERDEMİR Lojistik A.Ş.

Lojistik şirketimiz, denizyolu taşımacılığı, tren feri taşımacılığı, gemi işletmeciliği

ve acentelik faaliyetleriyle Grup Şirketlerimize ve 3. şahıslara hizmet vermektedir.

Yönetim Kurulu Başkanı ve

Genel Müdür Vekili

Web

: www.erdemirlojistik.com.tr

e-posta : info@erdemirlojistik.com.tr

Adres : Merdivenköy Yolu Cad. No:2

Küçükbakkalköy 34750 Ataşehir / İSTANBUL

Tel

: +90 (216) 578 81 81

Faks

: +90 (216) 469 48 22

İştirakimiz ve Bağlı Menkul Kıymetimiz

ArcelorMittal Ambalaj Çeliği San. ve Tic. A.Ş.

ERDEMİR, ambalaj çeliği mamullerini kesme, dilme, biçme ve pazarlama faaliyetleri sürdüren şirketin %25 hissesini 17 Ekim 2002 tarihinde satın almıştır.

BORÇELİK Çelik San. Tic. A.Ş.

ERDEMİR şirketin %9,34 hissesine sahiptir.

FAALİYET RAPORU 2009

13

Dünya Çelik Sektörü

Dünya Çelik Sektörü

2009 Yılı Değerlendirmesi

Dünya demir çelik sektörü ekonomik krizin etkilerinin yoğun

olarak yaşandığı bir yıl geçirmiştir. Yılın başında geçerli olan

düşük talep nedeniyle çelik üreticileri üretim kesintilerine gitmiş, stoklar büyümüş ve fiyatlarda rekor düşüşler yaşanmıştır.

Çelik üreticileri yaşanan olumsuz gelişmelere direnebilmek

amacıyla üretim kesintilerinin yanı sıra işten çıkarma, maaş

düşürme ve çalışma saatlerinin azaltılması gibi önlemler

geliştirmek zorunda kalmış, bu olumsuz gelişmelere finans

sıkıntısı da eklenmiş ve 2009 yılı çelik üreticileri için zor bir yıl

olmuştur. Çelik üretimi kesintileri ile başlayan yıl, belirli bir dönem sonra toparlanma sinyalleri vermiş ancak talep artışında

istikrar sağlanamamıştır. Arz-talep dengesindeki düzensizlik

nedeniyle çelik üreticileri dur-kalk biçiminde üretim yapmak

zorunda kalmış olup sektörün gündemini durdurulan ve

tekrar çalıştırılan yüksek fırınlar oluşturmuştur.

2008 yılı sonunda yaşanan ani düşüş ile 80-90 milyon ton

aralığını gören dünya aylık ham çelik üretimi 2009 yılında

ise bir önceki aya göre kimi zaman artmış, kimi zaman da

azalmıştır. Yıl sonunda 2007 üretim seviyeleri yakalanmış

olmasına rağmen 2008 yılının kriz öncesi üretim seviyelerine

ulaşılamamıştır.

Dünya Ham Çelik Üretimi

(Milyon Ton)

2007

2008

2009

125

120

115

110

105

100

95

90

85

2001-2007 yılları arasında artış gösteren dünya ham çelik üretimi ekonomik krizin etkileri ile 2008 ve 2009 yıllarında düşüş

göstermiş, 2009 yılında bir önceki yıla göre %8 düşüş ile 1.220

16

ERDEMİR 2009

Aralık

Kasım

Ekim

Eylül

Ağustos

Temmuz

Haziran

Mayıs

Nisan

Mart

Şubat

Ocak

80

milyon ton olarak gerçekleşmiştir. Çin ham çelik üretimi 2009

yılında %13,5 artmıştır.

Dünya Ham Çelik Üretimi Değişimleri

Çin

%30

%18,0

%10

%20,3

%18,7

%21,9

%16,7

%10,5

%6,2

Çin Hariç Dünya

%24,9

%27,2

%20

Dünya

%7,3

%9,0

%6,8

%13,5

%7,9

%2,3

%0,3

%0

%3,2

%3,6

%5,5

%4,7

%3,4

%-1,4

%0,3

%-2,9

%-3,5

%-10

%-8,0

%-20

%-21,1

%-30

2001

2002

2003

2004

2005

2006

2007

2008

2009

Dünya ham çelik üretimi bölgelere göre incelendiğinde Asya’nın birinci sırada yer aldığı ve Avrupa’nın Asya’yı takip ettiği

görülmektedir.

Dünya Ham Çelik Üretiminin Bölgelere Göre Dağılımı

Orta Doğu %1,4

Güney Amerika %3,1

Avustralya %0,5

Afrika %1,3

Kuzey Amerika %6,7

Avrupa %21,8

Asya %65,2

Dünya Ham Çelik Üretiminin Ülkelere Göre Dağılımı

Diğer %11,9

Güney Kore %4,0

Hindistan %4,6

Ukrayna %2,4

Japonya %7,2

ABD %4,8

Rusya %4,9

BRIC %58,3

Brezilya %2,2

Çin %46,6

AB 27 %11,4

FAALİYET RAPORU 2009

17

Dünya Çelik Sektörü

Ham çelik üretimlerine göre yapılan sıralamada Çin ve Japonya 2008 yılında olduğu gibi 2009 yılında da birinci ve ikinci

sıradaki yerlerini korumuşlardır. 2008 yılında dördüncü sırada

yer alan Rusya, 2009 yılında ABD’yi geçerek üçüncü sıraya

yerleşmiştir. İlk on beş ülke sıralamasında bir sıra yükselen

ülkeler Rusya, Türkiye ve Meksika, sıralamada yerini kaybeden

ülkeler ise ABD, İtalya ve Fransa’dır. İlk on beş ülke arasında

bir önceki yıla göre ham çelik üretimini artıran ülkeler Çin ve

Hindistan olmuştur.

Dünya Ham Çelik Üretimi

(Bin Ton)

2008

2009

Ülke

Üretim

Sıra

Üretim Sıra Çin

500.312

1

567.842

1

13,5

Japonya

118.739

2

87.534

2

-26,3

Rusya

68.510

4

59.940

3

-12,5

ABD

91.350

3

58.142

4

-36,4

Hindistan

55.098

5

56.608

5

2,7

Güney Kore

53.625

6

48.598

6

-9,4

Almanya

45.833

7

32.671

7

-28,7

Ukrayna

37.279

8

29.757

8

-20,2

Brezilya

33.716

9

26.507

9

-21,4

Türkiye

26.806

11

25.304

10(*)

-5,6

İtalya

30.590

10

19.737

11

-35,5

Tayvan

19.882

12

15.747

12

-20,8

İspanya

18.640

13

14.300

13

-23,3

Meksika

17.230

15

14.172

14

-17,7

Fransa

17.879

14

12.836

15

-28,2

DÜNYA

1.326.451

1.219.715

Kaynak: Dünya Demir Çelik Birliği (worldsteel), Yıllık İstatistikler 22.01.2010;

(*) Demir Çelik Üreticileri Derneği

18

ERDEMİR 2009

Sıralama Değişimi

% 09/08

-8,0

Küresel Çelik Kapasite Kullanım Oranı

%100

%86,7

%90,4

%90,6

%90,1

%87,2

%80

%90,8

%80,7

%85,7

%82,2

%66,3

%71,5

%64,5

%64,6

%60

%65,8

%58,1

%76,9

%73,7

%71,7

%76,6

%74,7

%71,4

%71,5

%64,0

%61,2

2008

Dünyada 2008 yılı Ocak ayında %86,7 ile başlayan kapasite

kullanım oranı 2008 yılının Aralık ayında %58,1 mertebesine

düşmüştür. 2009 yılı ile başlayan artış sayesinde kapasite kullanım oranı son aylarda %70 mertebesinin üzerine çıkmış, yıl

sonunda %71,5 olmuştur. Kapasite kullanım oranında dünya

ortalamasının üzerine sadece Çin, Güney Kore ve Hindistan

çıkmıştır. BDT ülkelerinin kapasite kullanım oranları dünya

ortalamasında iken AB-27 ve NAFTA ülkeleri oranları ise dip

yapmıştır.

2009 dünya genelinde talep daralmasına bağlı olarak kapasite

fazlasının oluştuğu, zayıflayan ekonomik yapı ve kimi entegre

tesislerin tabi olduğu yüksek maliyetli platformlara bağlı

olarak çelik üreticilerinin mali esneklikten yoksun kaldıkları ve

performanslarında sınırlamaların söz konusu olduğu, pek çok

şirketin, arz fazlasını daraltmak için üretimlerini kısmasına

rağmen karlılık ve nakit akımında zorluklar yaşadığı bir yıl

olmuştur. Uluslararası ticaret zorlaşmış ve bazı ülkeler anti

damping soruşturmaları başlatmıştır. Amerika ve İran kendi

ürettikleri malların satın alınmasına yönelik uygulamalara

öncelik vermiş, bu bağlamda kimi ülkeler de ithalat vergi

oranlarına yapılan artışlar veya ihracata yönelik teşviklerle

çelik sektöründeki üreticileri koruma yolunu seçmişlerdir.

Bu gelişmeler karşısında çelik üreticilerinin üretim kısıntısına gitmelerine rağmen stokları artmış ve fiyatlarda rekor

düşüşler yaşanmıştır. Fiyatlar bazı dönemlerde dibi görmüş,

bazı dönemlerde ise yükselmiştir. Mayıs 2009’da en düşük

seviyesini gören dünya sıcak mamul fiyatları Ağustos 2009’a

kadar yükselmiştir. Bu tarihten sonra yeniden düşüşe geçen

fiyatlar Kasım 2009’dan sonra tekrar artmaya başlamıştır.

Aralık

Kasım

Ekim

Eylül

Ağustos

Temmuz

Haziran

Mayıs

Nisan

Mart

Şubat

Ocak

Aralık

Kasım

Ekim

Eylül

Ağustos

Temmuz

Haziran

Mayıs

Nisan

Mart

Şubat

Ocak

%40

2009

Kriz öncesinde yaşanan olumlu gelişmelere paralel olarak

demir çelik sektöründe yatırımlar, şirket birleşmeleri ve satın

almalar tüm hızıyla devam etmiş, eknomik kriz döneminde

ise planlama aşamasında olan yatırımların iptal edildiği veya

ertelendiği ve devam eden yatırımların gözden geçirilerek

uygulama sürelerinin uzatıldığı görülmüştür. Bu dönemde

talep daralmasının yol açtığı arz fazlası, stokların artması,

fiyatların değişkenlik arz etmesi ve finans sorunları nedeniyle

sektör kriz öncesi dönemindeki karlılığını yitirmiş ve pek çok

çelik üreticisi yıl içerisindeki üçer aylık dönemlerde zarar

açıklamıştır.

Çelik üreticileri arasında birleşme ve satın almalar bir önceki

yıla göre hız kesmiş olup azınlık hissesi anlaşması sayısında

artış kaydedilmiştir. Dünya hammadde üretiminde ikinci

sırada yer alan Avustralyalı BHP Billiton firmasının üçüncü

sıradaki Rio Tinto firmasını satın alma girişimine küresel

çelik sektörünün 2008 yılında karşı çıkmasından sonra, 2009

yılında her iki firmanın ortaklık anlaşması imzalaması yıla

damgasını vuran gelişme olmuştur. Bu girişime de karşı

çıkan çelik sektörü sonucu merakla beklemektedir.

2009 yılı Türkiye ham çelik üretimi, 2008 yılında gerçekleşen

26,8 milyon ton üretime göre %5,6 azalma ile 25,3 milyon

ton olmuştur. Grubumuz ise 2008 yılındaki 6 milyon ton ham

çelik üretimini %8,2 artırarak 6,5 milyon ton mertebesine

yükseltmiştir.

FAALİYET RAPORU 2009

19

Dünya Çelik Sektörü

Türkiye Ham Çelik Üretimi Dağılımı

(Bin Ton, %)

ERDEMİR Grubu %26

6.465

Diğer Entegre Üretici %4

1.097

Elektrik Ark Ocaklı Üreticiler %70

17.741

2010 Yılı Tahminleri

Dünya Çelik Birliği, 2010 yılına yönelik tahminlerinde dünya

ham çelik kapasitesinin 100 milyon ton artış ile 1,8 milyar

tondan 1,9 milyar tona ulaşacağını, 2008 yılında 1,2 milyar ton

olarak gerçekleşen nihai mamul görünür çelik tüketiminin

2009 yılında %8,6 küçülme ile 1,1 milyar ton ve 2010 yılında ise

%9,2 büyüme ile 1,2 milyar ton olarak gerçekleşeceğini tahmin

etmektedir. BRIC ülkelerinin nihai mamul görünür çelik tüketiminin 2008 yılında 554 milyon ton olduğu, 2009 yılında %13

büyüme ile 626 milyon ton ve 2010 yılında ise %5,9 büyüme ile

663 milyon ton olarak gerçekleşeceği tahmin edilmektedir. Yıllar

itibari ile gayri safi milli hasıla ile görünür çelik tüketimi benzerlik göstermektedir. Yaşanan global krize aşırı tepki veren çelik

sektörünün toparlanmasının gayri safi milli hasıla artışından

daha yüksek seviyede olması beklenmektedir.

Ekonomik İşbirliği ve Kalkınma Örgütü’nün (OECD) gelecekteki

ekonomik performans ve dolayısıyla çelik talebi için referans

kabul edilen bileşik öncü göstergeleri, OECD ekonomilerinde

bir toparlanmaya işaret etmektedir. Dünya Çelik Birliği de önümüzdeki yıl dünya çelik talebinde %9’luk bir artış beklemektedir.

Analistler, önümüzdeki 12-18 ay içerisinde dünya çelik talebinin

yavaş bir toparlanma yaşayacağını, ancak yakın vadede bir

patlama beklenmediğini, fiyatlandırmanın, kapasite fazlasının

yol açtığı baskı sonucunda sınırlı bir düzeyde kalacağını, ancak

hammadde maliyetlerindeki artışların fiyatlara yansıtılacağını

tahmin etmektedir.

20

ERDEMİR 2009

2009 yılında büyük kayıplar yaşayan pek çok çelik üreticisinin

krize rağmen işletme sermayesini gözden geçirerek, temettü

dağıtımlarını düşürerek ve maliyetleri kısarak likiditelerini

artırdıkları, alınan tedbirler sonucunda borçların öz kaynaklara

olan oranının azaldığı görülmekle birlikte, krizin büyüklüğü

ve toparlanmanın sınırlı ölçekte olacağı öngörüleri dikkate

alındığında, çelik üreticisi şirketlerin kredi notlarının baskı

altında seyretmeye devam edeceği düşünülmektedir. Ayrıca,

2010 yılında Çin kaynaklı arz fazlasının, talebin zayıf seyretmesi

beklenen Avrupa ve Kuzey Amerika gibi piyasalar ile Brezilya

ve Rusya menşeli ihracatlar üzerinde baskı oluşturacağına

dikkat çekilmektedir. Analistlerin 2010 yılı öngörülerinde, çelik

sektöründeki asıl meselenin Çin kaynaklı hızlı büyüme olduğu,

Çin’deki üretim fazlasına tepki olarak hammadde fiyatlarının

artış kaydedeceği ve artış oranının %15-30 seviyelerinde olacağı

belirtilmektedir. Çelik sektörünün toparlanma sürecinin yavaş

seyretmesinin, şirket birleşmeleri ve satın alma faaliyetlerini

engellemeye devam edeceği öngörülmektedir.

Üretim

Üretim

2008 yılının son çeyreğinde reel sektörde yaşanan ekonomik

krizin sarsıcı etkileri ve küresel piyasalardaki olumsuz gelişmeler, zaman zaman toparlanma sinyalleri alınsa da 2009

yılının büyük bölümünde devam etmiştir. Grubumuz itibarını

ÜRETİM (Bin Ton)

2005

2006

2007

2008

2009

Sıcak Maden

4.999

4.931

5.236

5.637

5.933

2.776

2.811

2.762

2.791

3.339

Ereğli

İskenderun

2.223

2.120

2.474

2.846

2.594

Sıvı Çelik

5.282

5.271

5.486

6.122

6.619

Ereğli

3.176

3.221

3.200

3.201

3.798

İskenderun

2.106

2.050

2.286

2.921

2.821

5.150

5.155

5.366

5.976

6.465

3.095

3.135

3.128

3.124

3.715

-

18

552

871

854

2.055

2.002

1.686

1.981

1.896

113

120

265

91

21

Ham Çelik

Ereğli (Slab)

İskenderun (Slab)

İskenderun (Kütük)

Külçe Pik

Ereğli

-

-

-

8

-

113

120

265

83

21

3.760

3.903

4.206

4.182

4.812

Ereğli Teneke

251

161

232

247

166

Ereğli Galvanizli

341

360

281

318

285

Ereğli Soğuk

1.109

1.168

1.119

921

1.139

Ereğli Sıcak

2.000

2.126

2.355

2.343

2.356

Ereğli Levha

59

88

219

212

48

İskenderun Sıcak

-

-

-

141

818

Uzun Nihai Mamul

2.036

1.981

1.652

1.950

1.869

1.641

1.461

1.154

1.378

954

344

465

478

502

517

51

55

20

70

398

48

47

59

73

47

1.678

1.792

1.919

1.740

2.334

Pelet

1.120

1.135

1.292

1.118

1.371

Diğer

558

657

627

622

963

2

2

5

4

3

İskenderun

Yassı Nihai Mamul

Kütük

Kangal

Nervürlü

Silisli Yassı Çelik

Demir Cevheri

Çelik Çekme Boru

22

ERDEMİR 2009

ve güvenilirliğini sürdürmek, rekabet üstünlüğü elde etmek,

maliyetleri kontrol altına almak ve verimliliğini artırmak

amacıyla kriz döneminde optimum seviyede üretim yapmış ve

stoklarını önemli oranda azaltmıştır.

2009 yılında Ereğli tesislerimizin kapasite kullanım oranı

%84,4, İskenderun tesislerimizin ise %55,8 olmuştur. Üretimin

hangi etkinlik ve verimlilikte gerçekleştiğini gösteren, işletme

performansının izlenmesini sağlayan işletme etkinliği değeri

(OEE) Ereğli tesislerimizde %77,4 olarak gerçekleşmiştir.

Geliştirilen önlemler ve işgücü planlamaları ile kullanılmış

işçiliğin daha fazla oranda azalması sonucu “ton nihai mamul

üretimi için harcanan işçilik saati” Ereğli tesislerimizde bir önceki yıla göre %9,75’lik azalışla 3,61 adamsaat/ ton, İskenderun

tesislerimizde de 4,13 adamsaat/ ton olmuştur.

Nihai Mamul Üretiminde İşgücü Verimliliği

(Adamsaat/Ton)

2008

2009

2007

2008

4,13

4,51

2006

5,26

2005

3,61

4,00

3,62

2007

5,84

2006

İskenderun Tesisleri

6,05

2005

3,83

4,36

Ereğli Tesisleri

2009

FAALİYET RAPORU 2009

23

Üretim

Yassı Çelik Üretimi

2009 yılında toplam yassı nihai mamul üretimimiz 4.812 bin

ton olmuştur.

yıla göre %20 artış ile 3.339 bin ton, sıvı çelik üretim miktarı

ise %19 artışla 3.798 bin ton olarak gerçekleşmiştir.

Ereğli tesislerimizde 2009 yılında 2.404 bin ton sıcak ve 1.590

bin ton soğuk olmak üzere toplam 3.994 bin ton yassı nihai

mamul üretilmiştir. Yeni 1 No.lu Yüksek Fırın’ın artan üretim

kapasitesine bağlı olarak sıcak maden üretim miktarı geçen

2008 yılında Sıcak Haddehane’yi devreye alan ve yılı 141

bin ton yassı mamul üretimiyle tamamlayan İskenderun

tesislerimizin 2009 yılı yassı nihai mamul üretimi ise 818 bin

ton olmuştur.

Yassı Nihai Mamullerin

Ürün Gruplarına Göre Dağılımı

Levha %1

Teneke %3

Galvanizli %6

Soğuk %24

Sıcak %66

Ereğli ve İskenderun Tesisleri 2009 Yılı Üretim Rekorları (Ton)

ÜRETİM

Tarih

Tarih

Eski Rekor

Yeni Rekor

2003

2009

2.836.919

3.338.949

2006

2009

3.234.976

3.797.960

2006

2009

3.134.530

3.715.392

Artış

Artış Oranı (%)

502.030

18

562.984

17

580.862

19

677.229

481

14.575

3

Ereğli Tesisleri

Sıcak Maden

Sıvı Çelik

Slab Döküm

İskenderun Tesisleri

Yassı Nihai

Mamul

Kangal

2008

2009

140.669

817.898

2008

2009

502.939

517.514

Silisli sac üreten Romanya tesisimiz de elektrik çeliği sektöründe yaşanan talep daralmasından etkilenmiş, 2009 yılı üretimi bir önceki yıla göre %38 azalarak 47 bin ton seviyesinde

gerçekleşmiştir. Üretim proseslerinde verim artışı ve katma

24

ERDEMİR 2009

değeri yüksek yeni çelik kaliteleri geliştirilmesine odaklanan

Romanya tesisimiz, yüksek verimlilik gerektiren motor ve

jeneratör sanayisinde kullanılmak üzere 12 yeni katma değeri

yüksek elektrik çeliği kalitesi geliştirerek pazara sunmuştur.

Uzun Çelik Üretimi

Grubumuzun 2009 yılı uzun nihai mamul üretimi 954 bin tonu

kütük, 517 bin tonu kangal ve 398 bin tonu nervürlü demir

olmak üzere 1.869 bin ton seviyesinde gerçekleşmiştir.

Uzun Nihai Mamullerin

Ürün Gruplarına Göre Dağılımı

Kangal %28

Nervürlü %21

Kütük %51

Demir Cevheri Üretimi

2009 yılında 1.371 bin ton pelet üretimi gerçekleştirilmiş olup,

parça cevher, toz cevher ve pelet keki gibi diğer mamullerin

toplam üretim miktarı ise 963 bin ton olmuştur.

Çelik Çekme Boru Üretimi

Petrol hat boruları, sondaj boruları, soğuk çekme boru, dikişsiz çelik profil ve kazan boruları olmak üzere toplam 3 bin ton

dikişsiz çelik boru üretilmiştir.

Çelik Servis Merkezi Hizmetleri

Çelik Servis Merkezimizde 84 bin ton ürün müşterilerimizin

taleplerine göre ebatlandırılmıştır.

Mühendislik ve Proje Yönetimi Hizmetleri

2009 yılında ERENCO, ERDEMİR Grubu’nun yatırımlarını

yönetmeye devam etmiştir. Yıl içerisinde Ereğli tesislerimizde

40 MW buhar türbini ve çelikhane 2 no.lu pota fırını projeleri,

İskenderun tesislerimizin ise Modernizasyon ve Yassıya

Dönüşüm Yatırımları kapsamında turbo jeneratör modernizasyonu, su temini, 2 adet kargo vinci alımı, hurda hazırlama,

stoklama ve taşıma projeleri tamamlanmış olup çelikhanede

2 no.lu konvertör devreye alınmıştır.

2009 yılında tüm mekanik ekipmanlarının imalat resimleri

ERENCO tarafından hazırlanan; imalatları ve montajları

ERENCO yükümlülüğünde gerçekleştirilen 500.000 ton/yıl

kapasiteli dilme hattı ve her biri 250.000 ton/yıl kapasiteli

makas hatlarının devreye alınma işlemleri de tamamlanarak

İskenderun tesislerimize devredilmiştir.

ERENCO‘nun teknik liderliği ve proje koordinasyonu ile

gerçekleştirilen 160.000 ton/yıl üretim kapasitesine sahip

Türkmenistan Metalurji Tesisi yaklaşık 3,5 yıl sürdürülen yoğun çalışmalar sonucunda 15 Mayıs 2009 tarihinde işletmeye

açılmıştır.

FAALİYET RAPORU 2009

25

Üretim

Ayrıca Adana Çimento’nun İskenderun Cüruf/Klinker

Öğütme ve Paketleme Tesisi projesi, ERDEMİR Romanya

Asitleme Hatları ve Çelik Servis Merkezi fizibilite çalışması,

Gazi Metal Soğuk Haddehane Yatırımları fizibilite çalışması tamamlanmıştır. Petkim mühendislik hizmetleri,

Yatağan Termik Santrali Atık Isı Geri Kazanımı pilot projesi,

ÜSTAY-Azerbaycan (Bakü) Çöp Yakma Tesisi mühendislik

hizmetleri, Çayeli Bakır İşletmeleri mühendislik hizmetleri

ve ERDEMİR Romanya iyileştirme çalışmaları gerçekleştirilmiştir.

Lojistik Hizmetleri

Öncelikle Grubumuzun lojistik ihtiyaçlarını karşılamaya yönelik faaliyetlerini sürdüren Şirketimiz, denizyolu taşımacılığı, tren feri taşımacılığı, gemi işletmeciliği ve acentalık

faaliyetleriyle 3. şahıslara hizmet vermeye 2009 yılında da

devam etmiştir.

Liman Faaliyetleri

Ereğli tesislerimiz limanlarında yükleme boşaltma hizmetlerinde, tüm yılların en yüksek yıllık deniz sevkiyatı yapılmış,

fiili üretim ve satış hedeflerimize paralel olarak 10.507 bin

ton yükleme ve boşaltma hizmeti gerçekleştirilmiştir. Ayrıca

3. şahıslara toplam 1 milyon ton yükleme boşaltma hizmeti

sağlanarak 3,9 milyon ABD doları gelir elde edilmiştir. Yıllık

toplam liman geliri ise 7,8 milyon ABD doları olmuştur.

2009 yılında İskenderun tesislerimizin limanlarında ise yaklaşık 8.960 bin ton malzeme elleçlenmiş olup, bu hizmetin

2.930 bin tonluk kısmı doğrudan müşterilerimize sunulmuş

ve yaklaşık 13,5 milyon ABD doları liman hizmet geliri elde

edilmiştir.

Hammadde Tedarik

Çin geçmiş yıllarda olduğu gibi çelik üretimi ve dolayısıyla

hammadde tüketiminde lokomotif rolünü sürdürmüştür.

Dünyanın geri kalan kısmında çelik üretimi ve hammadde

tüketimi azalırken Çin, 2009 yılında, ham çelik üretimini 68

milyon ton artırarak 568 milyon ton seviyesine yükseltmiştir.

Çin’in 2009 yılı demir cevheri ithalatı, ham çelik üretimine

paralel olarak geçen yıla göre %41 artış göstermiştir. Çin’in

ana hammadde tedarikçisi konumunda olan Avustralya’da

pek çok kömür ve demir cevheri üreticisi tam kapasite çalışmış ve lojistik kısıtlar nedeniyle yeterli miktarda mal temin

etmekte güçlükler yaşanmıştır. Avustralya limanlarında 30

güne varan gemi bekleme süreleri oluşmuştur. 2009 yılının

son çeyreğinden itibaren demir cevheri ve kömür fiyatlarında keskin artışlar gözlenmiştir. Çin’in hammaddeye karşı

olan bu iştahı sayesinde dünya çapında pek çok madencilik

şirketi yatırımlarına devam etmiş ve kapasitelerini artırma

yoluna gitmiştir.

26

ERDEMİR 2009

Dünya hammadde piyasalarındaki karmaşa 2009 yılına

damgasını vururken, Grubumuzda ülkemizin cevher ve

kömür kaynaklarından azami miktarlarda yararlanma anlayışı sürdürülmüş, bu kapsamda Zonguldak ve Armutçuk

bölgelerinden TTK ve özel işletmelerden fiziki kapasitelerinin

müsait olduğu ölçeklerde kömür alımına gidilmiş, 2008

yılında toplam 234 bin ton olan tedarik miktarı 280 bin tona

yükseltilmiştir. Kalite ve kimyevi özellikleri yönünden, demir

çelik endüstrisinde kullanılabilir nitelikte üretilen yerli demir

cevherinin tamamı üç entegre tesis tarafından kullanılmakta olup, 2009 yılında bu üretimin 2.629 bin tonu Grubumuz

tarafından tedarik edilmiş ve 2.561 bin tonu lojistik avantajı

nedeniyle İskenderun tesislerimiz tarafından tüketilmiştir.

Satış

Satış

Dünyanın 1929’dan bu yana gördüğü en büyük ekonomik

buhran olup kısa süre içinde tüm dünya ekonomilerinde reel

sektörü vuran, büyük talep daralmaları, üretim ve işgücü

kısıntılarını beraberinde getiren, yaşanan belirsizliklere bağlı

olarak bankaların kredi kullandırma oranlarını büyük ölçüde

kıstığı kriz döneminde, global yassı çelik piyasasında da özellikle Temmuz 2008-Mayıs 2009 tarihleri arasında ölüm spirali

olarak adlandırılan fiyat düşüşleri yaşanmıştır. Piyasalar 2009

Ağustos ayına kadar bir miktar toparlanma sinyalleri vermekle

birlikte, yılın kalan bölümü fiyatların dengelenmeye çalışıldığı

bir dönem olarak geçirilmiştir.

Bu süreçte, pazardaki hızlı değişimi yakından takip etmek, bu

ortama hızlı ayak uydurabilmek, başta otomotiv, gemi inşa,

boru ve makine teçhizat sektörleri olmak üzere tüm müşterilerimizin beklentilerini öğrenebilmek amacıyla 2009 yılı

SATIŞ MİKTARLARI (Bin Ton)

2005

2006

2007

2008

2009

Yassı Nihai Mamul

3.553

3.904

4.295

3.932

5.128

Ereğli Teneke

253

151

240

236

177

Ereğli Galvanizli

310

362

286

310

313

Ereğli Soğuk

1.081

1.168

1.162

925

1.175

Ereğli Sıcak

1.860

2.139

2.392

2.231

2.572

Ereğli Levha

49

84

215

200

56

-

-

-

30

835

2.011

2.018

1.652

1.963

1.858

1.612

1.512

1.153

1.379

964

İskenderun Sıcak

Uzun Nihai Mamul

Kütük

Kangal

352

449

479

517

522

Nervürlü

47

57

20

67

372

Külçe Pik

117

119

268

82

31

-

-

-

5

-

Ereğli

İskenderun

117

119

268

77

31

1.762

1.772

1.865

1.615

2.100

Pelet

1.084

1.148

1.302

1.114

1.324

Diğer

678

624

563

501

776

53

62

75

88

104

41

44

58

73

45

Karbon Çeliği

6

13

9

7

52

Diğer

6

5

8

8

7

2

2

4

5

4

Demir Cevheri

Silisli Yassı Çelik

Silisli Sac

Çelik Çekme Boru

28

ERDEMİR 2009

başından itibaren müşteri ziyaretleri artırılmıştır. Piyasalardan

elde edilen veriler doğrultusunda, müşterilerimizin ihtiyaçlarına doğru çözümler üretebilmek ve krizin etkilerini yumuşatmak amacıyla karşılıklı kazan-kazan ilkesi doğrultusunda satış

politikaları, şartları ve fiyatlarında değişiklikler yapılmıştır.

Sıcak haddelenmiş yassı mamul üretimine 2008 yılı ikinci yarısında başlayan İskenderun tesislerimiz, dalgalanan yassı çelik

talebine ayak uydurarak bu dönemde müşteri gereksinimleri

doğrultusunda sipariş almaya başlamıştır. Hizmet kalitemizi

daha da artıracak önemli bir araç olarak değerlendirdiğimiz

İleri Tesis Çizelgeleme ve Planlama (APASS) Projesi’ne devam edilmiş olup projenin 2010 yılının ikinci yarısında devreye

alınması planlanmaktadır.

Yassı Nihai Mamul

2009 yılında Ereğli tesislerimizdeki yassı mamul satış miktarı

yaşanan küresel krize rağmen 2008 yılının %10 üzerinde

gerçekleşerek 4.294 bin ton olmuştur. Bu dönemde İskenderun tesislerimizdeki üretimin de etkisiyle toplam yassı mamul

satış miktarımızda %30 artış sağlanarak 5.128 bin tona

ulaşılmıştır. Aynı dönemde yurt içine 3.809 bin ton sevkiyat

gerçekleştirilmiş, düşen yassı çelik fiyatlarının etkisiyle yurt

Yurt İçi Yassı Nihai Mamul Satışlarının

Kullanım Alanlarına Göre Dağılımı

içi satış gelirlerimiz %46 oranında azalarak 2.067 milyon ABD

doları olmuştur.

2009 yılında boru ve profil sektörüne yapılan sevkiyatlarda

2008’e göre ciddi artış yaşanmış ve bu sektörün toplam yurt

içi satışlarımız içerisindeki payı 2008 yılındaki %25,1 seviyesinden %44,3’e yükselmiştir.

Yassı Nihai Mamul Satışlarının

Ürün Gruplarına Göre Dağılımı

Diğer %3

Metal Ambalaj %4

Otomotiv ve Yan Sanayi %5

Dayanıklı Ev ve Büro Gereçleri %7

İkincil Üreticiler %9

ÇSM ve Tüccarlar %28

Levha %1

Teneke %3

Galvanizli %6

Soğuk %23

Sıcak %67

Boru ve Profil İmalatı %44

Yassı Nihai Mamul İhracatının

Ülkelere Göre Dağılımı

İngiltere %2

Hindistan %12

Diğer %15

ABD %2

Çin %2

Vietnam %3

Almanya %4

İtalya %24

Romanya %8

Brezilya %8

Mısır %5

Daralan yurt içi talep sebebiyle yassı mamul ihracatımız 2008

yılına göre %65 oranında artış göstererek 1.319 bin ton olarak

gerçekleşmiştir. Ancak yassı çelik piyasalarında yaşanan fiyat

düşüşleri nedeniyle yurt dışı satış geliri de % 15 oranında

azalmış ve 625 milyon ABD doları olmuştur.

İspanya %8

Yunanistan %7

FAALİYET RAPORU 2009

29

Satış

Uzun Nihai Mamul

2009 yılında kütük dahil olmak üzere nihai uzun ürün satışlarımız

iç pazar için 1.236 bin ton, dış pazar için 622 bin ton olmak üzere

toplamda 1.858 bin ton olarak gerçekleşmiştir. İç piyasaya yapılan

Yurt İçi Uzun Nihai Mamul Satışlarının

Kullanım Alanlarına Göre Dağılımı

satışlardan 541 milyon ABD doları, ihracattan ise 276 milyon

ABD doları gelir elde edilmiştir.

Uzun Nihai Mamul İhracatının

Ülkelere Göre Dağılımı

Etiyopya %2

Döküm Sektörü %2

İnşaat Çeliği %38

Üreticileri

Profil Üreticileri %22

Hindistan %1

Elektrotluk-Kaynak Teli %2

Özel/Tellik Kalite %3

İsrail %12

Civatalık-Somonluk %1

Yüksek Karbonlu %8

Mısır %46

İnşaat Sektörü %11

Ticari Kalite %13

Çelik Servis Merkezi Hizmetleri

2009 yılında toplam satışımız 126 bin tondur. Satışlarımızın

%67’si işlem görerek sevkedilen ürünlerden, %33’ü ise işlenmeden doğrudan müşteriye sevk edilen ürünlerden oluşmaktadır. Yapılan satışların %91’ini yurt içi satışlar, %9’unu ise

ihracat oluşturmaktadır.

İtalya %4

Suudi Arabistan %10

2009 yılında 1.324 bin ton pelet satışı, 776 bin ton diğer ürünlerin satışı olmak üzere toplam 2.100 bin ton satış yapılmıştır.

Lojistik Hizmetleri

Lojistik Şirketimiz 2009 yılında 170 konteyner denizyolu taşımacılığı, 348 bin ton tren feri taşımacılığı gerçekleştirmiştir.

Dikişsiz Çelik Boru

2009 yılında 4 bin ton boru satışı yapılmıştır.

30

ERDEMİR 2009

%2

%2

%2

%4

Suriye %4

İran %4

Diğer %7

Sektörlere Göre Dağılım

Otomotiv Ana ve %37

Yan Sanayi

Beyaz Eşya %17

Ana ve Yan Sanayi

Isı Sanayi %18

Maden

Cibuti

BAE

Nijerya

Endonezya

Elektrik-Elektronik San. %4

Yapı Sektörü %1

İhracat %9

Diğer Çelik %14

Servis Merkezleri

Yatırımlar

Yaşanan krize bağlı olarak tüm çelik üreticilerinin yatırımlarını iptal ettiği, ertelediği ve uygulama sürelerini uzattığı bir

ortamda Grubumuz herhangi bir yatırımını iptal etmemiş,

devam eden yatırımlarını sürdürmüştür.

2009 yılında 110 milyon ABD doları özkaynaklardan, 31 milyon ABD doları kredilerden olmak üzere toplam 141 milyon

ABD doları yatırım harcaması yapılmıştır.

2009 yılı içinde Ereğli tesislerimizdeki Levha Haddehanesi’ne

kurulan ULT (on-line yüzey kontrol) cihazı devreye alınmıştır.

2. Soğuk Haddehane Sürekli Asitleme-Tandem Hattı (CPLTCM) ile Sürekli Tavlama Hattı (CAL) Otomasyon Modernizasyonu Projeleri’nde sözleşmeler imzalanmış ve mühendislik

çalışmalarına devam edilmiştir. 1.Sıcak Haddehane Kombine

Hadde Motorlarının Modernizasyonu Projesi’nde teklifler

alınmış, değerlendirme çalışmalarına devam edilmiştir.

Yarımca Lojistik Tesisi Projesi’nde ilgili devlet kurumlarından

alınması gereken izinler ve kiralamalarla ilgili çalışmalar

sürdürülmüştür. Kok Fabrikaları içinde yer alan Fenol Arıtma

Tesisi Modernizasyonu’na yıl içinde başlanmıştır. 4 No.lu Kok

Bataryası Projesi’nde yerleşime yönelik tasarım çalışmaları

yapılmıştır.

2009 yılı sonunda 2012 yılı içinde yapılması planlanan 2.Yüksek Fırın Reline Projesi ve bu projeyi tamamlayıcı yatırımlar

olan Yeni Turbo Körük (Blower), 7. Hava Ayrıştırma Tesisi,

reline duruşuna bağlı olarak Çelikhane ve diğer tesislerde

yapılacak yatırımlar ve Yüksek Fırınlar Tepe Basıncı Genleştirme Türbinleri (TRT) yatırımları için karar alınmış, çalışmalara

başlanmıştır.

Ereğli ve İskenderun tesislerimizde çalışmaları yoğun bir şekilde devam eden İleri Tesis Planlama ve Çizelgeleme Projesi,

tesislerimizin kapasitelerinin azami karlılık hedefiyle planlanmasına, talep toplama ve hat planlamalarının kar odaklı

yönetilmesine, teslimat sürelerindeki iyileştirme ile müşteri

bağlılığının artırılmasına, optimizasyon teknikleri kullanılarak

üretim hatlarının verimliliğinin artırılmasına ve çok sayıda

parametrenin aynı anda kullanılarak detaylı iş programlarının

kısa sürede oluşturulmasına hizmet edecektir.

İskenderun tesislerimizde 2003 yılında başlatılan Modernizasyon ve Dönüşüm Yatırımları (MDY) kapsamındaki projelerden

31 adedi tamamlanmış, 4 tesis kısmi olarak işletmeye alınmış

olup diğerlerinde ise yatırım çalışmaları devam etmektedir.

Üretimin sürdürülmesine paralel olarak yatırım kapsamın-

32

ERDEMİR 2009

daki tesislerin kademeli olarak işletmeye girmesi sonucunda

İSDEMİR’in dünyanın en modern, çevre ile uyumlu, verimli

ve karlı demir-çelik şirketleri arasında yerini alması sağlanacaktır. Yıl içerisinde Servis Suyu Temini Projesi ile Makas ve

Dilme Hatları Projesi tamamlanmıştır. Çelikhane Modernizasyonu, Mevcut Kazanların Otomasyon Sistemi Modernizasyonu, Atıkların Değerlendirilmesi Projeleri yıl içerisinde

kısmen devreye alınmış olup çalışmalar devam etmektedir.

5. ve 6. Bataryalar’ın devreye alınmasından sonra birçok

fırını kapalı durumda bulunan, yüksek maliyetli ve düşük

kalitede kok üreten 4. Kok Bataryası’nın modernizasyonuna

başlanılmıştır. MDY sonrası hedeflenen üretim kapasitesine

ulaşmak, üretim maliyetlerini düşürmek, yüksek kalitede

sinter üretmek ve çevre kirliliğini önlemek amacıyla 3 milyon

200 bin ton/yıl kapasiteli 2. Sinter Fabrikası ve 2 milyon 200

bin ton/yıl kapasiteli 4. Yüksek Fırın kurulmaktadır. Liman

Yatırımları (2. Aşama) Kıyı Koruma Yapısı (İlk Etap) projesi

kapsamında, deniz ile tesisler arasına kıyı koruma yapısı

doldurulması planlanmaktadır. Kangal Haddehanesi için kütük sağlamaya ve pazardan pay almaya devam etmek, artan

üretim miktarı ile sabit giderleri düşürerek karlılığı artırmak

ve üretim esnekliği sağlamak amaçları ile 1 milyon ton/yıl

kapasiteli Elektrik Ark Ocağı kurulmasına karar verilmiştir.

Maden işletmemizde kükürt desülfürizasyonu için gerekli bir

çevre yatırımı olan Pelet Tesisi Toz Tutma Gaz Arıtma Sistemi

Ağustos 2009 sonunda devreye alınmıştır. Mevcut tesisimizde pelet üretimi için gerekli olan manyetit cevher üretim

kapasitesi gelecek yıllarda azalacaktır. Tesisin tam kapasite

ile çalışması için Divriği’de bulunan Ekinbaşı Demir Madeni

sahasının devreye alınması gerekli olmuştur. Ekinbaşı cevheri ile tesise verilecek hammadde tenörü yükselecek, peletteki

nikel empürite oranı düşürülecektir. Yatırıma 2009 yılının

Ekim ayında başlanmış olup, 2011 yılının Ağustos ayında tamamlanması ve 4 aylık cevher üretimi hazırlıklarından sonra

2012 yılının Ocak ayında üretime başlanması planlanmaktadır. Malatya ili Hekimhan ilçesi Hasançelebi beldesinde

sahip olduğumuz, ülkemizin bilinen en büyük demir cevheri

sahasına kurulması planlanan 3 milyon ton/yıl kapasiteli

Demir Cevheri Zenginleştirme ve Peletleme Tesisi için ön

çalışmalar yürütülmekte olup, gerekli yasal izinler büyük

ölçüde tamamlanmıştır. Ülkemizdeki entegre tesislerin pelet

ihtiyacının önemli bir bölümünü karşılayacak olan tesisin

2013 yılı sonunda devreye alınması planlanmaktadır.

2009 Yılında Tamamlanan Başlıca Yatırımlar

İşletmeye Geçiş Tarihleri

YATIRIM PROJELERİ

2009

1

2

3

4

5

6

7

8

9

10

11

12

I - Ereğli Tesisleri

1) Levha Haddehanesi ULT Cihazı Temini

II - İskenderun Tesisleri

1) Servis Suyu Temini

2) Makas ve Dilme Hatları

III - Maden İşletmesi

1) Pelet Tesisi Toz Tutma ve Gaz Arıtma Sistemi Yatırımı

FAALİYET RAPORU 2009

33

Yatırımlar

2009 Yılında Devam Eden Başlıca Yatırımlar

İşletmeye Geçiş Tarihleri

YATIRIM PROJELERİ

2010

1. Ç

3. Ç

4. Ç

1. Y

2012

2. Y

1. Y

2013

2. Y

1. Y

2014

2. Y

1. Y

2. Y

I - Ereğli Tesisleri

1) İleri Tesis Planlama ve Çizelgeleme Projesi

2) 2. Soğuk Haddehane CAL Otomasyon Modernizasyonu

3) Fenol Arıtma Tesisi Modernizasyonu

4) 2. Soğuk Haddehane CPL-TCM Otomasyon Modernizasyonu

5) 1. Sıcak Haddehane Kombine Hadde Motorlarının Yenilenmesi

6) 2.Yüksek Fırın Reline Yatırımı

7) Reline Duruşuna Bağlı Olarak Çelikhane ve Diğer Tesislerde

Yapılacak Yatırımlar

8) Yeni Turbo Blower Yatırım Projesi

9) 7. Hava Ayrıştırma Tesisi

10) Yüksek Fırınlar Tepe Basıncı Genleştirme Türbinleri (TRT)

11) Yarımca İskele Yapımı ve Lojistik Tesisi

12) 4. Kok Bataryası Projesi ve 3 No’lu Batarya’ya Kok Kuru Söndürme II - İskenderun Tesisleri

1) Atıkların Değerlendirilmesi

2) 2. Sinter Fabrikası Kurulması

3) Çelikhane Modernizasyonu

4) Mevcut Kazanların Otomasyon Sistemi Modernizasyonu

5) 4. Kok Bataryası Modernizasyonu

6) 4. Yüksek Fırın Yapımı

7) Liman Yatırımları (2. Aşama) Kıyı Koruma Yapısı (İlk Etap)

8) Liman Yatırımları (Kargo ve CB Vinçleri)

9) Elektrik Ark Ocağı Tesisi (EAO)

III - Maden İşletmesi

1) Ekinbaşı Yeraltı İşletmesi Projesi

2) Hasançelebi Demir Cevheri Zenginleştirme ve Peletleme Tesisi

Ç: Çeyrek

34

2. Ç

2011

ERDEMİR 2009

Y: Yarı Yıl

İnsan Kaynakları

İnsan Kaynakları

Köklü kurumsal kültürü, saygınlığı, çalışma prensipleri, sunduğu gelişim fırsatları ve sosyal imkanları, faaliyet gösterdiği

sektörlerin dinamizmi ile çalışanları için büyük, güçlü, güvenilir bir aileyi ifade eden ERDEMİR Grubu, yenilikçi, yaratıcı,

başarma azmi yüksek, sorumluluk duygusu güçlü, ekip çalışmasına yatkın, gelişmeye açık yetenekler için de tercih edilen

bir kurumdur. Grubumuzda çalışanlarımıza sağlıklı ve güvenli

iş ortamları, potansiyellerini kullanabilecekleri, yeni fikirlerini

fırsatlara dönüştürebilecekleri imkanlar sağlanır.

paylaşmak, uyumlu ekip çalışması çalışanlarımızı farklı kılan

özelliklerdir.

Türkiye’nin en büyük istihdam sağlayıcılarından biri olan Grubumuzun 31 Aralık 2009 tarihi itibarıyla çalışan sayısı 9.789

mavi yakalı, 3.261 beyaz yakalı ve 111 adet sözleşmeli personel

olmak üzere toplam 13.161’dir.

ERDEMİR çalışanları yetkin ve enerjiktir. Gelişmeleri takip

eder, yenilikçi fikirlerini iyi yönde değişim yaratacak faaliyetleri hayata geçirmek için kullanır, iletişim becerileri yüksektir. Araştırmak, öğrenmek, öğrendiklerini uygulamak ve

Kurum hedeflerimiz doğrultusunda çalışanlarımızı geliştirmek, güçlü yanlarını tanımak, organizasyonel verimliliği

artırmak, eğitim ihtiyaçlarını zamanında belirlemek amacıyla

beyaz ve mavi yakalı tüm çalışanlarımıza uygulanan performans yönetim sistemi sonuçları kariyer gelişim planlarına

girdi sağlamaktadır.

Çalışan Sayısı

Çalışanların Öğrenim Düzeyi

Lise ve Dengi %51

Meslek Yüksek Okulu %9

5.477

Üniversite ve Üstü %16

942

6.742

İlköğretim %24

Ereğli

İskenderun

Diğer

Çalışanların Hizmet Süresi

Çalışanların Yaş Dağılımı

19-30 Yaş %15

31-40 Yaş %56

0-10 Yıl %78

11-21 Yıl %17

41-50 Yaş %26

51-54 Yaş %2

55-Üzeri Yaş %1

36

ERDEMİR 2009

22-24 Yıl %3

25-Üzeri Yıl %2

Toplu İş Sözleşmesi

Ereğli Demir ve Çelik Fabrikaları’nın üyesi bulunduğu ve Toplu

İş Sözleşmesi görüşmelerinde Ereğli tesislerimizi temsil eden

Türkiye Metal Sanayicileri Sendikası (MESS) ile Türk Metal

Sendikası arasında, 5 Eylül 2008 tarihinde başlamış olan

22. Dönem Toplu İş Sözleşmesi görüşmeleri 26 Şubat 2009

tarihinde anlaşmayla sonuçlanmıştır. Söz konusu Toplu İş

Sözleşmesi 01.09.2008-31.08.2010 tarihleri arasında geçerli

olacaktır. 22. Dönem Toplu İş Sözleşmesi’nin ilk on altı

aylık döneminde saat ücretlerine 60 kuruş, kalan sekiz aylık

dönemde de 20 kuruş ücret artışı kararı alınmıştır. Ancak

tüm dünyada olduğu gibi ülkemiz demir çelik sektöründe de

yaşanan genel ekonomik kriz nedeniyle; Ereğli Demir ve Çelik

Fabrikaları T.A.Ş.’de, yürürlükteki İş Sözleşmesi’nin bazı maddeleri, Sendika ile mutabakat sağlanarak, 16 aylık bir süre için

tâdil edilmiştir. Bu çerçevede, ücret ve ücrete bağlı haklar,

01.05.2009 itibariyle %35 oranında azaltılmış olup, uygulama

31.08.2010 tarihine kadar geçerliliğini koruyacaktır. Bununla

beraber, nakdi ve nakdi olmayan sosyal yardımlara ilişkin

hükümlerde herhangi bir değişikliğe gidilmemiştir.

İskenderun tesislerimizde, 01.01.2009-31.12.2010 tarihleri

arasında geçerli olacak 23. Dönem Toplu İş Sözleşmesi’ne

göre, 2009 yılı içinde 1. ve 2. altı aylık dönemlerde ücret artışı

uygulaması yapılmıştır. Ekonomik kriz nedeniyle, yetkili Çelikİş Sendikası ile mutabakat sağlanarak, ücret ve ücrete bağlı

haklar %35 oranında azaltılmıştır.

Grubumuzda %35 oranında ücret indirimi uygulanan Ereğli ve

İskenderun tesislerimiz ve Mühendislik Şirketimiz çalışan-

larına 14.09.2009 tarihinde net 1.000 TL destek ödemesi

yapılmıştır.

ERDEMİR Çelik Servis Merkezi’nde 01.07.2007-30.06.2009

tarihleri arasında geçerli olan Toplu İş Sözleşmesi hükümleri

uyarınca, 4. altı aylık dönemde ücret artışı uygulanmıştır. Yeni

dönem Toplu İş Sözleşmesi, 18.12.2009 tarihinde bağıtlanmış

olup, 01.07.2009-30.06.2011 tarihleri arasında geçerli olacaktır.

ERDEMİR Romanya’da 01.06.2008-31.05.2009 tarihleri

arasında geçerli olan sözleşme 15.01.2010 tarihine kadar aynı

şartlarda uzatılmış olup, bu sözleşmeye göre 2009 yılında

ücret artışı uygulanmamıştır.

ERDEMİR Maden’de, Maden-İş Sendikası’nın aldığı yetki

belgesine ERDEMİR Maden tarafından itiraz edilmesi nedeniyle, 31.12.2006 tarihinde sona eren Toplu İş Sözleşmesi’nin

yeni dönem görüşmelerine başlanamamıştır. 01.01.200831.12.2008 dönemi için olduğu gibi, Toplu İş Sözleşmesi

imzalandığında mahsup edilmek üzere, saat ücretli personele

01.01.2009 tarihinden itibaren geçerli olmak üzere %5 ve

01.07.2009 tarihinden itibaren geçerli olmak üzere %2 ücret

zammı yapılmıştır.

ERDEMİR ÇELBOR Çelik Çekme Boru San. ve Tic. A.Ş.’de

01.09.2008 tarihinde yürürlüğe giren ve 31.08.2010 tarihine

kadar geçerli olan 4. Dönem Toplu İş Sözleşmesi hükümleri

uyarınca 2. ve 3. altı aylık dönemlerde ücret artışı uygulaması

yapılmıştır.

Sağlık Hizmetleri

Çalışanlarımıza sunduğumuz sağlık hizmetleri kapsamında işe

giriş muayeneleri yapılmış, iş kazalarını ve meslek hastalıklarını önleyici çalışmalara, kaza halinde üretim tesislerimizde ilk

yardım ve acil tedavi hizmetlerine, periyodik sağlık taramaları

ve koruyucu aşı uygulamalarına devam edilmiştir.

Ereğli ve İskenderun tesislerimizde çalışanlarımızın tamamı

ve merkezlerimize müracaat eden emeklilerimizin periyodik

muayeneleri yapılmıştır. Üretim tesislerimizin özel koşulları

doğrultusunda bazı ünitelerimizdeki çalışanlara odio, spiro,

USG solunum testleri, portör testleri gibi çeşitli tarama ve

ölçümler gerçekleştirilmiştir. Koruyucu hekimlik çalışmalarına

devam edilmiş, bu kapsamda çalışanlarımızın yanı sıra eş ve

çocukları da grip aşısı uygulamasından yararlanmıştır.

Sağlık Bakanlığı Temel Sağlık Hizmetleri Genel Müdürlüğü’nce

22.05.2002 tarih ve 24762 sayılı Resmi Gazetede yayınlanarak

yürürlüğe giren İlkyardım Yönetmeliği’ne istinaden Ereğli

tesislerimizde 233 kişiye sertifikalı ilkyardım eğitimi, ayrıca

347 kişiye temel zorunlu ilkyardım eğitimi verilmiştir. “Sağlıklı

Beslenme ve Diyet’’, “Gürültü ve Meslek Hastalıkları”, “Uzuv

Kopmalarında İlkyardım”, “Hepatit ve Korunma Yolları” konularında çalışanlarımız düzenlenen konferanslarla bilgilendirilmiş, işyeri hekimlerimiz tarafından ilköğretim öğretmen

ve öğrencilerine yönelik olarak da “Lösemi ( Kan Kanseri )”

konulu eğitim düzenlenmiştir.

İskenderun tesislerimizde de 12 farklı hastalığa yönelik olarak

çalışanlarımıza bilinçlendirme eğitimi düzenlenmiş, 20 çalışanımıza sertifikalı ilk yardım eğitimi verilmiştir.

FAALİYET RAPORU 2009

37

İnsan Kaynakları

Eğitim Faaliyetlerimiz

Grubumuz çalışanlarının mesleki ve kişisel gelişimlerinin

kendilerine olan güvenin artmasına ve çalışma ortamına

sağlanması, ihtiyaç duyabilecekleri her alanda uygun eğitim-

kolaylıkla uyum sağlamalarına hizmet eden Üniteiçi Eğitim

lerle desteklenmesi, yetkinliklerinin sürekli geliştirilmesinin,

Sistemi (ÜES) kapsamında Ereğli tesislerimizde 2009 yılında

sürdürülebilir rekabet gücünün korunması açısından büyük

61 kitap yeniden yazılmış, 97 kitap revize edilmiştir. Mevcut

önem taşıdığı bilinciyle çalışanlarımıza şirket içi ve dışı eğitim-

durumda 2095 ÜES kitabının 1556’sının elektronik ortama

ler, seminerler ve konferanslara katılım gibi çeşitli öğrenme

aktarımı tamamlanarak, çalışanların kitaplara daha kolay

olanakları sunulmaktadır. Eğitimlerin etkinliği ölçülmekte ve

erişimi ve kitaplar üzerindeki revizyon işlemlerinin daha hızlı

eğitim içerikleri iş yapış biçimlerinin iyileşmesine daha fazla

gerçekleştirilmesi sağlanmıştır. 438 ÜES kitabının elektronik

katkıda bulunacak şekilde sürekli yenilenmekte ve günün

ortama aktarılması çalışmaları devam etmektedir. İskenderun

ihtiyaçlarına göre eğitimlerimiz çeşitlendirilmektedir.

2009 yılında çalışan başına Ereğli tesislerimizde 42, İskenderun tesislerimizde 31 ve Maden Şirketimizde 18 saat eğitim verilmiş olup, Mühendislik şirketimizde verilen eğitimler toplam

991 saate ulaşmıştır.

Ereğli tesislerimizden 410, İskenderun tesislerimizden 212

çalışanımız çeşitli zirve, kongre, çalıştay ve seminere katılım

sağlamış, çalışanlarımız 16 bildiri sunmuştur.

Ereğli tesislerimizde sürdürülmekte olan ERDEMİR Açıköğretim Projesi dahilinde, 46 çalışanımız ilköğretimden, 36 çalışanımız ise liseden mezun olmuştur. Halen proje kapsamında

606 çalışanımız bulunmaktadır.

5312 Sayılı Kanun ve Uygulama Yönetmeliği gereğince, Çevre

ve Orman Bakanlığı’nca yetkilendirilmiş TRSİM firmasından,

Ereğli tesislerimizde yöneticilerimizin de dahil olduğu toplam

53 çalışanımıza, “Petrol Kirliliğine Müdahale Seviye 1 ve

tesislerimizde de 12 üniteye yayılımı sağlanan ÜES kapsamında 262 el kitabı yayınlanmıştır.

İskenderun tesislerimizde AB tarafından desteklenen, AB

Türkiye Komisyonu Projesi olarak Türkiye İş Kurumu tarafından yürütülen ve izlenen, 15–29 yaş arası genç işsizlere “Aktif

İstihdam Tedbirleri Hibe Planı 2008” projelerinden;

• 125 kişiye “Demir Çelik Sektörüne Genç İşgücü

Yetiştirme Projesi “

• 30 kişiye “İskenderun Körfezi Liman Operasyon Memuru

Eğitim Projesi”

• 1 kişiye “Yerel Kalkınmada Öncelikli Sektörde İstihdam

Edilebilirliği Artırma Eğitimi Projesi”

kapsamında 320 saat uygulamalı işbaşı eğitimleri gerçekleştirilmiştir.

Ereğli ve İskenderun tesislerimiz tarafından gerek grup

Seviye 2” ile “Diğer Zararlı Maddelerin Sebep Olduğu Kirliliğe

şirketlerimize gerekse çevre kuruluşlara iş sağlığı ve güvenliği

Müdahale Seviye 1 ve Seviye 2” eğitimleri alınmıştır. Yine

eğitimleri verilmiş, Çelik Servis Merkezimizden 52, İskenderun

ilgili mevzuat kapsamında alınması zorunlu olan “Malzeme

bölgesinde kurulu bulunan çeşitli şirketlerden ise 179 kişi bu

Bilgi Takip Formu Hazırlayıcısı” eğitimi 8 çalışan için Eğitim

eğitimlerden yararlanmıştır.

Müdürlüğü’nde gerçekleştirilmiştir.

Şirketlerimizin gerek kurulu bulundukları bölgelerdeki meslek

Çalışanlarımızın işlerini emniyetli, istenilen en kısa zamanda

liselerinden gerekse ülke çapındaki yüksek öğrenim kurum-

ve belirlenmiş standartlarda yapmalarına, eğitimin o işi bizzat

larından öğrencilerin mesleki bilgi ve deneyimlerine katkı

yapan uzmanlar tarafından yeni çalışanlara aktarılmasına,

sağlamak amacıyla tesislerimizde staj olanağı sağlanmaya

eğitimlerin gerçek ortamda yapılması dolayısıyla çalışanların

2009 yılında da devam edilmiştir.

Sosyal Hizmetlerimiz

Grup şirketlerimizde çalışanlarımızın ve ailelerinin bağlılıklarını artırmak, sosyal yaşantılarını zenginleştirmek, birbirleriyle

olan iletişimlerini güçlendirmek amacıyla lojmanlar, misafir-

38

ERDEMİR 2009

haneler, kültür merkezleri, kafe ve restoranlar, plaj ve yüzme

havuzları, açık kapalı tenis kortları, spor salonları, stadyumlar

ve kreş gibi tesislerle hizmet verilmeye devam edilmiştir.

Sürdürülebilirlik

Sürdürülebilirlik

İş Sağlığı ve Güvenliği (İSG)

Grubumuz için tüm süreçlerimizde çalışanlarımızın sağlığı ve

güvenliği temel önceliğimizdir. Hedeflerimize ulaşabilmemiz

ve başarılı iş sonuçları elde etmemiz ancak sağlıklı, motive olmuş ve bağlı çalışanlarımız tarafından gerçekleştirilebilir. Bu

nedenle iş sağlığı ve güvenliğinin iş sonuçlarımız üzerinde

doğrudan etkisi bulunmaktadır. İş sağlığı ve güvenliği alanında başarılı sonuçlar elde etmenin ise ancak yönetimin bu konudaki kararlılığı, çalışan katılımı ve tüm süreçlerde güvenlik

kültürünün yerleştirilebilmesi ile mümkün olduğu bilinciyle iş

sağlığı ve güvenliği uygulamalarımız şekillendirilmektedir.

Grubumuzda kazasız üretim yaklaşımı doğrultusunda iş

sağlığı ve güvenliği konusundaki yasal düzenlemelere

titizlikle uyulmakta, İSG risklerini en aza indirecek önlemler

alınmakta, bu alandaki en son gelişme ve teknolojiler takip

edilip süreçlerimize uyarlanmakta, çalışanlarımıza en yüksek

standartlarda koruyucu malzemeler temin edilmekte, sürdürülebilir bir güvenlik kültürü oluşturulması doğrultusunda çalışanlarımızın bu konudaki bilgi seviyeleri ve farkındalıklarını

artırmak amacıyla düzenli eğitim faaliyetleri yürütülmektedir.

İSG kurul toplantıları, ünite İSG komite ve alt komite toplantıları, haberli-habersiz güvenlik turları, sarı kart ve kazaya

ramak kaldı uygulamaları, acil durum tatbikatları, ünitelerde

doğrudan İSG mühendislerinin görevlendirilmesi, İSG alanındaki örnek uygulamalarımız arasında yer almaktadır.

Grubumuz çalışanlarına ve işletmelerimizde görev yapan

müteahhit firma personeline Genel İş Güvenliği Eğitiminin

yanında, çalışma ortamına göre değişen riskler için özel

konularda İş Güvenliği Eğitimleri, Gazlar ve Kimyasallar

Eğitimi, Yangın Güvenliği ve Yangından Korunma ile Sivil

Savunma Eğitimi, İlk Yardım Eğitimleri verilmeye devam

edilmiştir. Bu kapsamda Ereğli tesislerimizde toplam 96.319

saat, İskenderun tesislerimizde de toplam 28.978 saat İSG

eğitimi verilmiştir.

2009 yılında OHSAS 18001 İş Sağlığı ve Güvenliği Yönetim

Sistemi Belge yenileme tetkiki sıfır hata ile tamamlayan Ereğli tesislerimizin, kendi yazılım grubu tarafından geliştirilen ve

40

ERDEMİR 2009

Avrupa İş Sağlığı ve Güvenliği Ajansı tarafından düzenlenen

9. Avrupa İyi Uygulama Ödülleri Yarışması’nda Türkiye’yi

temsil etme hakkı kazanan ERDEMİR Risk Değerlendirme

Sistemi (ERDS), bu yarışmada takdire değer bulunmuş ve

örnek uygulama olarak gösterilmiştir. Risk değerlendirme

sonuçlarının analiz edilmesi, sorgulanması ve revizyonuna

rahatça imkan veren ERDS, kaza ve meslek hastalıklarının

önlenmesine ve bunlardan kaynaklanan maliyetlerin azaltılmasına katkı sağlamaktadır.

Ereğli tesislerimizde tüm çalışanlarımıza ulaşabilmek

amacıyla içeriğinde İSG ile ilgili duyuru, bilgi, karikatür,

tanıtım, haber, bulmaca ve röportajların olduğu İSG Bülteni,

ERDEMİR Haber Gazetesi ile birlikte aylık olarak yayımlanmaya devam edilmiştir.

Grup şirketlerimiz gerek çevre kuruluşlara verdikleri İSG

eğitimleri gerekse çalışanlarımızın bu alandaki konferans ve

seminerlere katılımıyla bilgi birikimini paylaşmaktadır. Bu

kapsamda İskenderun tesislerimiz çalışanları 5. Ulusal İSG

Kongresi’nde 3 sözlü bildiri sunmuştur.

2009 yılında Maden Şirketimiz ve Romanya tesislerimizde de

OHSAS 18001 İş Sağlığı ve Güvenliği Belgelendirme çalışmaları tamamlanmıştır.

Enerji Yönetimi

Bugün ve gelecek kuşaklar için dünya üzerinde yaşamın