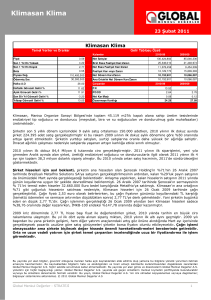

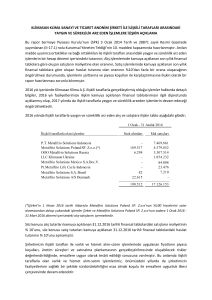

klimasan klima sanayi ve ticaret anonim şirketi ve bağlı

advertisement