T.C

ÇUKUROVA ÜNİVERSİTESİ

SOSYAL BİLİMLER ENSTİTÜSÜ

İŞLETME ANABİLİM DALI

GELİŞMEKTE OLAN HİSSE SENEDİ PİYASALARININ TOPLAM VE SİSTEMATİK

RİSKLERİNİN DEĞERLENDİRİLMESİ

Beytullah DEMİR

YÜKSEK LİSANS TEZİ

ADANA, 2010

T.C

ÇUKUROVA ÜNİVERSİTESİ

SOSYAL BİLİMLER ENSTİTÜSÜ

İŞLETME ANABİLİM DALI

GELİŞMEKTE OLAN HİSSE SENEDİ PİYASALARININ TOPLAM VE SİSTEMATİK

RİSKLERİNİN DEĞERLENDİRİLMESİ

Beytullah DEMİR

DANIŞMAN: Prof. Dr. Hatice DOĞUKANLI

YÜKSEK LİSANS TEZİ

ADANA, 2010

Çukurova Üniversitesi Sosyal Bilimler Enstitüsü Müdürlüğü’ne

Bu çalışma, jürimiz tarafından İşletme Anabilim Dalında YÜKSEK LİSANS tezi olarak

kabul edilmiştir.

Başkan : Prof. Dr. Hatice DOĞUKANLI

(Danışman)

Üye : Prof.Dr. Yıldırım Beyazıt ÖNAL

Üye : Yrd.Doç.Dr. Zuhal ERGEN

ONAY

Yukarıdaki imzaların adı geçen öğretim elemanlarına ait olduğunu onaylarım.

..../..../.......

Prof. Dr. Azmi YALÇIN

Enstitü Müdürü

Not: Bu tezde kullanılan özgün ve başka kaynaktan yapılan bildirişlerin, çizelge, şekil

ve fotoğrafların kaynak gösterilmeden kullanımı, 5846 Sayılı Fikir ve Sanat Eserleri

Kanunu’ndaki hükümlere tabidir.

i

ÖZET

GELİŞMEKTE OLAN HİSSE SENEDİ PİYASALARININ TOPLAM VE SİSTEMATİK

RİSKLERİNİN DEĞERLENDİRİLMESİ

Beytullah DEMİR

Yüksek Lisans Tezi, İşletme Anabilim Dalı

Danışman: Prof.Dr. Hatice DOĞUKANLI

Ocak, 2010, 134 sayfa

Uluslararası finansal piyasalar, son çeyrek yüzyılda küreselleşme ve iletişim

teknolojilerindeki gelişmeler nedeniyle yeniden şekillenmiştir. 1990’ların başında

gelişmiş ülkelerdeki düşük oranlı büyüme nedeniyle, uluslararası yatırımcılar, yatırım

yapmak için, gelişmekte olan ekonomileri tercih etmeye başlamışlardır.

Toplam risk (Standart sapma) ve sistematik risk (Beta) katsayısının tahmin

edilmesi, modern portföy teorisinin belkemiğini oluşturur. Finans literatüründe yer

alan araştırmalar, bir varlık için hesaplanan standart sapma ve betanın, getirilerin

hesaplanma şekli, hangi endeksin pazarı temsil edeceği, ele alınan tahmin süresi ve

benzeri değişkenlere bağlı olarak farklı değerler alabileceğini göstermektedir. Bu

çalışmada, gelişmekte olan ülkelerin hisse senedi piyasalarının değişkenliği

ölçülmüştür. Değişkenliğin ölçümünde toplam riskin ölçütü olarak standart sapma,

sistematik riskin ölçütü olarakta beta katsayısı hesaplanmıştır. Haziran 2002 – Mayıs

2005, Haziran 2005 – Mayıs 2008 ve Haziran 2008 - Mayıs 2009 dönemlerinde

Morgan Stanley Capital International (MSCI)’de aynı getiri aralığında, farklı

dönemlerin etkisinin görülüp görülmediği araştırılmıştır; standart sapma ve beta

katsayılarının değişken olduğu sonucuna ulaşılmıştır.

Anahtar Kelimeler: Toplam Risk (Standart Sapma); Sistematik Risk (Beta);

Gelişmekte Olan Piyasalar, Volatilite, Hisse Senedi Piyasası.

ii

ABSTRACT

EVALUATION OF TOTAL RISK AND SYSTEMATIC RISK IN EMERGING

STOCK MARKETS

Beytullah DEMİR

Master Thesis, Business Department

Supervisor: Prof.Dr. Hatice DOĞUKANLI

January, 2010, 134 Pages

The world financial system was reshaped by globalization and the

developments in the communication technology in the last twenty-five years. In the

early 1990’s, international investors began to prefer developing countries to invest

because of low growth rates in developed countries.

Estimation of total risk (standard deviation) and systematic risk (Beta)

coefficient are backbone of the modern portfolio theory. Finance literature in the field

research, one being calculated for the standard deviation and beta, the return type of

calculation, which represents the market index will, be addressed and so the forecast

period, depending on variables may take different values are shown. In this study,

variability was measured by emerging markets. Variability in the measurement of the

total risk as a measure of standard deviation, a measure of systematic risk beta

coefficient was calculated Incentives. This paper examines whether in the same

return interval, different periods effect are seen in The Morgan Stanley Capital

International (MSCI) for the periods June 2002 – May 2005, June 2005 – May 2008

and June 2008 – May 2009. This paper concludes that standard deviation and beta

instability are existence in the MSCI EM and there is not any effect of estimation

period on the stability.

Key Words: Total Risk (Standard Deviation); Systematic Risk (Beta);

Emerging Markets, Volatility, Stock Markets.

İÇİNDEKİLER

ÖZET.............................................................................................................................İ

ABSTRACT..................................................................................................................İİ

TABLOLAR LİSTESİ...................................................................................................İİİ

ŞEKİLLER LİSTESİ.....................................................................................................V

GRAFİKLER LİSTESİ.................................................................................................Vİ

EKLER LİSTESİ.........................................................................................................Vİİ

GİRİŞ............................................................................................................................1

BÖLÜM 1

GENEL OLARAK GELİŞEN PİYASALAR

1.1. Gelişen Piyasa Kavramı.......................................................................................3

1.2. Gelişen Piyasaların Çekiciliği ve Yatırım Yapma Nedenleri.................................6

1.3. Gelişen Piyasalarda Yatırımcı Türleri.................................................................14

1.4. Gelişen Piyasalara Giriş Yolları..........................................................................16

1.4.1. Hedge Fonlar...........................................................................................17

1.4.1.1. Hedge Fonların Tanımı ve Kapsamı...........................................17

1.4.1.2. Hedge Fonlarının Türleri.............................................................19

1.4.1.3. Hedge Fonlarının Geleneksel Yatırım Fonlarından Farkı...........22

1.4.1.4. Hedge Fonları Piyasasının Durumu...........................................24

1.4.1.5. Hedge Fon Stratejileri.................................................................27

1.4.1.6. Hedge Fonların Avantaj ve Dezavantajları.................................29

1.4.2. Doğrudan Yabancı Sermaye Yatırımları(DYSY).....................................30

1.4.2.1. Doğrudan Yabancı Sermaye Yatırımlarında Etkili Olan

Faktörler ve Politikalar................................................................35

1.4.2.2. Genel Olarak Yabancı Yatırımların Olumlu ve Olumsuz

Yönleri........................................................................................38

1.4.3. Borçlanma ile Finansman........................................................................41

1.4.3.1. Dışardan Borçlanmanın Nedenleri.............................................42

1.4.3.2. Dış Borçlanmanın Geri Ödenebilme Kabiliyetini Belirleyen

Unsurlar ve Borçluluk Sınıflandırması.........................................43

1.4.4. Hisse Senedi Yoluyla Finansman............................................................44

1.4.5. Ülke Fonlarıyla Finansman (Country Fund).............................................46

1.4.6. Depo Edilebilir(Saklama Sertifikaları) Menkul Kıymetler Yoluyla

Finansman...............................................................................................50

1.4.6.1. Saklama Sertifikalarının İhraççıya Sağladığı Faydalar...............51

1.4.6.2. Saklama Sertifikalarının Yatırımcılara Sağladığı Faydalar.........52

1.4.6.3. Amerikan Saklama Sertifikası(American Depositary

Receipts, ADR) ve Global Saklama Sertifikası(Global

Depositary Receipts, GDR) Tanımı ve Gelişimi.........................53

1.4.6.4. Saklama Sertifikası Programlarının Türleri.................................54

1.4.6.5. Saklama Sertifikası Piyasasının Gelişmekte Olan Ülke

Ekonomileri Üzerindeki Etkileri...................................................58

1.4.7. Ortak Yatırım (Joint Venture)...................................................................59

1.4.7.1. Ortak Yatırıma Gidilmesinde Çokuluslu İşletme Açısından

Temel Amaçlar...........................................................................60

1.4.7.2. Ortak Yatırıma Gidilmesinde Yerel Ortak Açısından Temel

Amaçlar.......................................................................................61

BÖLÜM 2

ULUSLAR ARASI FİNANS SİSTEMİ VE GELİŞEN HİSSE SENEDİ PİYASALARI

2.1. Gelişmekte Olan Piyasalar Açısından Uluslararası Finans Sistemi....................63

2.1.1. Gelişmekte Olan Piyasaların Makro Ekonomik Yapıları...........................64

2.1.1.1. Enflasyonel Yapıları....................................................................65

2.1.1.2. Büyüme Yapıları.........................................................................66

2.1.1.3. Uluslararası Ticaret ....................................................................68

2.1.1.4. Dış Borç Yapıları........................................................................68

2.1.1.5. Sermaye Giriş-Çıkış Yapıları......................................................69

2.1.1.6. Gelişmekte Olan Ülkelerdeki Finans Piyasaları ve

Finansal Yapıları.........................................................................71

2.2. Gelişmekte olan Ülkelerde Hisse Senedi Piyasaları............................................78

BÖLÜM 3

GELİŞEN HİSSE SENEDİ PİYASALARINDA TOPLAM RİSK VE SİSTEMATİK

RİSKİN ARAŞTIRILMASI

3.1. Gelişen Hisse Senedi Piyasalarda Toplam Riskin ve Sistematik Riskin

Ölçüm Teknikleri..................................................................................................83

3.1.1. Gelişen Hisse Senedi Piyasalarında Toplam Risk………………………...84

3.1.2. Gelişen Hisse Senedi Piyasalarında Sistematik Risk……………………..87

3.2. Araştırmanın Yöntemi ve Kullanılacak Değişkenler.............................................90

3.2.1. Araştırmanın Yöntemi Olarak Toplam Riskin Standart Sapma İle

Ölçülmesi………………………………………………………………………90

3.2.2. Araştırmanın Yönetemi Olarak Sistematik Riskin Finansal Varlıkları

Değerleme Modeli(FVDM) İle Hesaplanması………………………………92

3.2.3. Araştırmada Kullanılanan Değişkenler ve Örneklem Kriterleri…………...95

3.3.

Araştırmada Ortaya Çıkan Bulgular.................................................................97

3.3.1. Toplan Riske Ait Sonuçlar Ve Değerlendirmesi.......................................98

3.3.2. Sistematik Riske Ait Sonuçlar Ve Değerlendirmesi................................103

SONUÇ.....................................................................................................................107

KAYNAKÇA..............................................................................................................109

EKLER......................................................................................................................123

ÖZGEÇMİŞ..............................................................................................................134

iii

TABLOLAR LİSTESİ

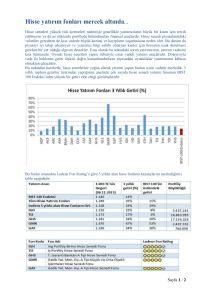

Tablo 1.1. Hisse Senedi Borsalarının Performansları (2006-2007) ............................7

Tablo 1.2. Gelişmekte Olan Ülkelerde Uluslararası Halka Arzlar 2006-2007

(Milyon ABD Doları) ...................................................................................8

Tablo 1.3. Gelişen Ülkelerdeki Hisse Senedi Piyasalarının Kapitalizasyon

Değerleri (2002-2007) (Milyon ABD Doları) ...............................................9

Tablo 1.4. Gelişmekte Olan Ülkelerdeki Borsa Şirketlerinin Piyasa

Kapitalizasyonu/GSYH (2002-2007) ........................................................10

Tablo 1.5: Gelişen Ülkelerin Yabancı Yatırımcılara Açılış Tarihleri .........................12

Tablo 1.6: Gelişen Ülkelerin Liberalleşme Yolunda Atmış Oldukları Adımlar ...........13

Tablo 1.7: Hedge Fon Tanımları ………………………………………………………...18

Tablo 1.8: Hedge fonların Yatırım Fonları İle Karşılaştırması ...................................23

Tablo 1.9: 2002 – 2006 Yılları Arasında Küresel Hedge Fon Tutarının Dünya

Genelindeki Paylaşımı (%) ......................................................................27

Tablo 1.10: Kullandıkları Stratejiye Göre Hedge Fonların Sınıflandırılması .............28

Tablo 1.11: Bölgeler ve Ülkeler İtibariyle Doğrudan Yabancı Sermaye

Akımları ..................................................................................................33

Tablo 1.12: Doğrudan Yabancı Sermaye Yatırımlarının Belirleyicileri ......................37

Tablo 1.13: Hisse Senedi Borsalarının Kuruluş Yılları ..............................................44

Tablo 1.14: ADR Olarak ABD Piyasalarında İşlem Gören Gelişmekte olan

Ülkelerin İlk İşleme Başlama Tarihleri ...................................................54

Tablo 1.15: Saklama Sertifikası Olarak ABD ve Avrupa Piyasasında İşlem Gören

Gelişmekte olan Ülkelerden Türkiye’deki Bankacılık Sektörüne Ait

Şirketler .................................................................................................57

Tablo 1.16: DR Program Türleri ile Mevcut Hisse ve Yeni Hisse İhracı ...................57

Tablo 2.1: Global, Gelişmiş ve Gelişen Piyasalarda Toplam İşlem Hacmi

(Milyon USD, 1990-2006) ........................................................................79

Tablo 2.2: Gelişmekte Olan Ülke Borsaları Toplam İşlem Hacmi(Milyon USD) .......79

Tablo 2.3: Gelişmekte Olan Ülke Borsaları Toplam İşlem Hacmi/GSYH ..................80

Tablo 2.4: Gelişmekte Olan Ülkelerin Borsalarında İşlem Gören Şirket Sayıları

(Yerli ve Yabancı) ....................................................................................81

Tablo 2.5: Borsaların Devir Hızları (%) .....................................................................82

iv

Tablo 3.1: MSCI EM(Morgan Stanley Capital International Emerging Markets)

Endeksi İçerisindeki Gelişmekte Olan Ülkeler ………………………...….96

Tablo 3.2: MSCI EM-Endeksi İçerisindeki Gelişmekte Olan Yirmidört(24) Ülkeye

Ait Verilerden Hesaplanan Tanımsal İstatikler(Toplam Risk) ..................98

Tablo 3.3: MSCI EM-Endeksi İçerisindeki 24(Yirmidört) Gelişmekte Olan

Ülkelere Ait Verilerden Hesaplanan İstatistiksel Değerler

(Toplam Risk) ………………………………………………………………..100

Tablo 3.4: MSCI EM-Endeksi İçerisindeki 24 Gelişmekte Olan Ülkelere Ait

Verilerden Hesaplanan İstatistiksel Değerler

(Varyansyon Katsayısı) ……………………………………………………..102

Tablo 3.5: MSCI EM-Endeksi İçerisindeki Gelişmekte Olan Yirmidört(24) Ülkeye

Ait Verilerden Hesaplanan Tanımsal İstatikler(Betalar) .........................103

Tablo 3.6: MSCI EM-Endeksi İçerisindeki Gelişmekte Olan Yirmidört(24) Ülkeye

Ait Verilerden Hesaplanan Tanımsal İstatikler(Betalar) .........................105

v

ŞEKİLLER LİSTESİ

Şekil 1.1: Gelişen Piyasalar İçin Kaynaklar ................................................................5

Şekil 1.2: Hedge Fonların Sayısı ve Hedge Fonlar Tarafından Yönetilen

Aktif Tutarı ................................................................................................26

vi

GRAFİKLER LİSTESİ

Grafik 1.1. Dünyadaki Toplam Doğrudan Yabancı Yatırımları ..................................34

Grafik 2.1. 1970–2005 arası Enflasyon Oranları ......................................................66

Grafik 2.2. 1991–2000 Kişi Başına Reel GSYİH Büyüme Oranı ..............................67

Grafik 3.1. Araştırma Dönemlerine Ait Ortalama, Maksimum ve Minimum

Toplam Risk Değerleri ……………………………………………………….99

Grafik 3.2. Araştırma Dönemlerine Ait Ortalama, Maksimum ve Minimum Beta

Değerleri …………………………………………………………………….104

vii

EKLER LİSTESİ

Ek-1: MSCI EM Endeksi ile İlgili Ülkelerin Kovaryans Değerleri .............................123

Ek-2: I. Dönem, II.Dönem ve III.Dönem verilerine göre MSCI EM’deki Gelişmekte

Olan Ülkere Ait Toplam Risk (Standart Sapma) Trendleri ............................124

Ek-3: I. Dönem, II.Dönem ve III.Dönem verilerine göre MSCI EM’deki Gelişmekte

Olan Ülkere Ait Sistematik Risk (BETA) Trendleri ........................................128

EK-4: MSCI EM Endeksine Ait Haftalık Getirilerinin Değişim Trendi ......................132

GİRİŞ

Dünyada mal ve hizmet ticareti ve finansal piyasalarda yaşanan liberalleşme

eğilimlerinin bir uzantısı olarak, iletişim ve ulaştırma alanında ortaya çıkan

gelişmelerin de etkisiyle artan uluslararası sermaye akımları, ülkelerin dış kaynak

ihtiyaçlarını karşılamada önemli bir unsur haline gelmiştir. Gelişen piyasalar için,

global dünyanın sunduğu fırsatlardan yararlanabilmenin koşullarından biri, daha

gelişmiş finansal piyasalara sahip olmaktır. 1980’lerden buyana sermaye piyasalarına

bakıldığında, Asya, Güney Amerika, Afrika, Orta Doğu ve Doğu Avrupa ülkelerindeki

gelişmelerin

global

yatırımcılar

için

yeni

yatırım

fırsatları

ortaya

çıkardığı

görülmektedir. Bu ülkelerdeki hızlı ekonomik büyüme, yatırımcılar için getirisi yüksek

yatırım fırsatları ortaya çıkarmaktadır. Aynı zamanda, bu fırsatların yanı sıra gelişen

piyasalar yüksek riskler de taşımaktadırlar. Bilindiği üzere yatırımcılar üstlendikleri

yüksek riske karşılık yüksek getiri beklentisi içindedirler. Bu nedenle bir çok yatırımcı

gelişen piyasalarda yatırımı tercih etmektedirler.

Gelişmekte olan piyasalar ekonomilerini daha da güçlü hale getirmek için;

yabancı sermayeye ve yatırımlara kapılarını açmakta ve rekabet ortamına ayak

uydurmaya çalışarak, dünya ekonomisinde gelişen pazarlar(emering market) olarak

yerlerini almaktadırlar. Bu piyasalar yurtiçinde ve yurtdışında gelişen her türlü

ekonomik ve siyasi gelişmelerden çok kolay etkilenebilmektedirler.

Küreselleşen dünyada, yatırımlarına yüksek getiri arayan ve bunun yanısıra

portföy çeşitlendirmesi yapmak isteyen kurumsal yatırımcılar, giderek daha fazla

oranda gelişmekte olan piyasalara yönelmektedirler. Bu piyasaların hem kendi

aralarındaki hem

de

gelişmiş piyasalarla aralarındaki düşük korelasyonlar,

sağladıkları yüksek getirilerle birleştiğinde, yatırım portföylerinin çeşitlendirilmesinde

bulunmaz bir fırsat doğmaktadır. Gelişmekte olan piyasaların bu avantajları,

1980’lerin ortalarından beri uluslararası yatırımcılar tarafından daha iyi anlaşılmakta

ve

buna

bağlı

kapitalizasyonlarında

olarak

ve

gelişen

kote

piyasaların

edilen

şirketlerin

işlem

hacimlerinde,

sayısında

hızlı

bir

piyasa

artış

gözlenmektedir. Büyüme potansiyeline sahip bu piyasalar yatırımcılara önemli

fırsatlar sunarken, aynı zamanda bu piyasalarda yatırım yapan yatırımcılar ortaya

çıkabilecek krizlerle de karşı karşıyadırlar. Özellikle kriz dönemlerinde gelişmekte

2

olan ülkelerden yabancı sermaye çıkışları fazla görülmektedir. Bu gibi nedenlerden

dolayı gelişen piyasalarda getiri-risk oranı yüksektir.

Gelişmekte olan ülkelere yatırım yapmak ve bu ülkerin genel durumlarını

devamlı takip etmek için ve aynı zamanda bireysel, kurumsal yatırımcıların ve

akademik çevrenin de yararlandığı, risk analizleri üzerine yapılan çalışmalar

güncelliğini

günümüzde

de

devam

ettirmektedir.

Özellikle

gelişmekte

olan

piyasalarda ortaya çıkan değişkenlik yani risk faktörü hem ulusal hem de uluslararası

yatırımlarda büyük önem taşımaktadır. Bu nedenlerle, gelişen hisse senedi

piyasalarında toplam ve sistematik riskin karşılaştırmalı analizi, değerlendirilmesi,

yatırımcıların nasıl bir yatırım stratejisi izleyeceğini belirlemesi açısından gereklilik arz

etmektedir.

Bu çalışmanın amacı, gelişen piyasalar ve bu piyasalara giriş yollarını genel

olarak değerlendirmek ve gelişen hisse senedi piyasalarının toplam ve sistematik

risklerinin karşılaştırmalı olarak analiz edilmesidir.

Bu amaca ulaşabilmek için çalışmanın içeriği aşağıdaki gibi oluşturulmuştur:

Birinci bölümde, gelişmekte olan piyasa kavramı, genel olarak finans

piyasaları, gelişmekte olan piyasaların gelişimi ve çekiciliği, yatırım yapma nedenleri,

bu piyasalara giriş yolları ve yatırımcı türleri incelenmiştir.

İkinci bölümde, gelişmekte olan piyasalar açısından uluslararası finans sistemi

ve gelişen hisse senedi piyasalarında değişkenliğin ölçümü araştırılmıştır.

Üçüncü bölümde ise, gelişmekte olan hisse senedi piyasalarında, 24 ülkenin

haftalık verileri kullanılarak, toplam risk ve sistematik risk hesaplanıp, ortaya çıkan

bulgular ve sonuçlar değerlendirilmiştir.

3

BÖLÜM 1

GENEL OLARAK GELİŞEN PİYASALAR

Türkiye’nin de içinde bulunduğu gelişen ülkelerin finansal piyasaları gelişen

piyasalar (emerging market) olarak tanımlanmakta, bölümlenmiş pazarlar olmaları

nedeniyle de uluslararası çeşitlendirmede önemli yararlar sunmaktadır(Doğukanlı,

2001, s. 273).

Gelişmekte olan ülkelerde kişi başına gelir düzeyinin düşüklüğü,

bölgelere ve toplum katmanlarına göre gelir dağılımının bozukluğu, sermaye

birikiminin ve girişimcilik çabalarının yetersizliği, kamu gelirlerinin ve kamu

yatırımlarının azlığı, yüksek vergi oranları, kamu çalışanlarına ödenen düşük ücretler

ve tüm bunların sonucunda kayıt dışı ekonominin yaygınlığı en temel göstergeler

olarak karşımıza çıkmaktadır.

Yatırımcıların gelişmekte olan piyasaları tercih etme nedenleri, elinde

bulundurdukları portföylerini çeşitlendirerek, risklerini minimum yapmak ve getirilerini

artırarak, olumsuz veya olumlu piyasa koşullarından, en iyi şekilde yararlanmaktır.

Bazı uluslararası yatırımcılar gelişmekte olan piyasaların hisse senetleri ve bonolarını

sahip oldukları kısa vadede yüksek getiri potansiyelinden dolayı tercih etmektedirler.

Ancak burada önemli bir risk söz konusudur.

Çalışmanın bu kısmında gelişmekte olan piyasa kavramı, gelişmekte olan

piyasaların gelişimi ve çekiciliği, yatırım yapma nedenleri, bu piyasalara giriş yolları

ve yatırımcı türleri incelenecektir.

1.1.

Gelişen Piyasa Kavramı

Gelişen piyasa terimi, hem yatırımcılar hem de piyasa iştirakçileri arasında,

rağbette olan bir kavramdır. Gelişmekte olan menkul kıymet piyasaları farklı

şekillerde tanımlanabilir. Bir yandan "gelişmekte olan" tanımı küçük ve durağan

piyasalar karşısında belli bir gelişme sürecine giren, büyüyen ve gittikçe

karmaşıklaşan

piyasaları

ifade

edebileceği

gibi

diğer

yandan

da

gelişme

potansiyeline sahip olduğu varsayımı altında, kalkınmakta olan ekonomilerdeki tüm

piyasaları ifade edebilir(Barry and Peavy, 1996, 1).

4

Gelişmekte olan piyasaların farklı kişiler tarafından farklı tanımlanması

olanaklıdır. Bir yandan durağan küçük borsalara kıyasla değişime başlayan, gerek

hacim anlamında gerekse sofistike anlamda büyüyen piyasalar gelişen piyasalar

olarak tanımlanırken, öte yandan gelişmekte olan tüm ülkelerin piyasaları gelişen

piyasa olarak tanımlanabilmektedir(Doğukanlı, 2001, 274). 1960’lı yıllarda Japonya,

gelişen bir piyasaydı, ABD’nin gelişen bir piyasa olarak göz önüne alındığı yıllardan

sadece yüzyıl geçmiştir. Bugünün gelişen bir piyasası belki yarının canlı, enerjik bir

ekonomisi olabilecektir(Barry and Peavy, 1996, 1).

IFC(International Finance Corporation) gelişmekte olan hisse senedi ve tahvil

piyasasını ayrı ayrı tanımlamıştır: Buna göre, gelişen hisse senedi piyasası

tanımında yukarıdaki ikici tanıma uyulmuş ve piyasaların gelişme aşamasının hangi

evresinde olduğuna bakılmaksızın gelişmekte olan ülkelerin piyasalarını gelişen

piyasa olarak kabul etmektedir. IFC, ülkeleri, düşük gelir, orta gelir ve yüksek gelir

gruplarına ayırırken Dünya Bankası’nın gelişmişlik ölçütünü kullanmaktadır.

Gelişen piyasalardaki yatırımcılar, yüksek piyasa değişkenliği, ekonomik ve

politik kararsızlık, ani döviz kuru değişmeleri, likit olmayan yüksek transfer maliyeti,

işlem hızı vb. konuların üstesinden gelmelidir. Bu nedenle, istikrarsız büyüme,

devamlı değişim ve sınırlı güvenilir bilgi yatırımcıların durumunu zora sokmaktadır.

Sayılan bu nedenlerden dolayı bir çok yatırımcı bir veya birkaç gelişen piyasada risk

alarak yatırım yapmaktadır(Barry and Peavy, 1996, 3).

1990-1995 yılları arasında, yaklaşık olarak dünyanın %85’ini gelişen ülkeler

kapsamına almış olmasına rağmen, bu piyasalar dünyadaki hisse senedi

piyasalarının yaklaşık %13’ünü içerdiği görülmektedir. Bu oransızlık, gelişen

piyasalardaki

hisse

senedi

piyasaları

için

gelecekteki

potansiyel

büyümeyi

göstermektedir; fakat bu oran aynı zamanda, bu piyasalarda yatırım yapılırken seçici

davranılmasını da göstermektedir. Bazı gelişmekte olan ülkelerdeki borsalar son

yıllarda bir çok gelişmiş ülke borsasından daha büyük işlem hacmine ulaşmış

bulunmaktadır. Bunlara örnek olarak Brezilya, Güney Kore, Tayvan, Singapur,

Meksika, Arjantin, Malezya ve Endonezya verilebilir. İMKB ise en hızlı gelişen

borsalardan biri olup, bir kaç yıla kadar yukarıda adı geçen 8 büyük gelişmekte olan

ülke borsasının arasına girmeye adaydır(Barry and Peavy, 1996, 3-4).

Gelişmekte olan ülkelerdeki işletmeler oto finansman olanakları kısıtlı, dış

kaynak ihtiyacı yüksek olan işletmelerdir. Yapılan bir araştırmaya göre gelişmekte

5

olan ülkelerde toplam finansman ihtiyacının sadece %12-%58’lik kısmı firmanın

faaliyet sonucu yarattığı kaynaklarla karşılarken, bu oran G7 olarak isimlendirilen

gelişmiş ülkelerde %52-%100 arasındadır(Doğukanlı, 2001, 274).

Dünyadaki gelişen ülkelerde yatırım için, fonların nasıl dağıldığı konusunda

önemli bilgiler elde etmek mümkündür. Aşağıdaki Şekil 1.1’deki toplamın sadece

küçük bir parçasının bonolar ve özsermaye arasında yatırıldığının görülmesine

rağmen, gelişen piyasalar için geniş yatırım kaynakları özel yatırım fonlarından

sağlanmaktadır(Alexander, 1996, 281-282).

Şekil 1.1’de de görüldüğü gibi, gelişen piyasalarda yaklaşık olarak kaynakların

yarısına yakın kısmının devlet yardımları ve ödeneklerden sağlanmasına rağmen,

toplam içinde yabancı ve diğer özel yatırımlar da büyük bir yer tutmaktadır.

Şekil 1.1: Gelişen Piyasalar İçin Kaynaklar

Kaynak: ALEXANDER, Carol (1996); The Handbook of Risk Management and Analysis, England, s.

282.

Genel olarak gelişen piyasa kavramına değinildikten sonra, gelişmekte olan

piyasaların

bazı

karakteristiklerini

aşağıdaki

şekilde

(Alexander, 1996, 284):

-

Elde edilebilir kaynaklar ve bilgiler sınırlıdır,

sıralamak

mümkündür

6

-

Piyasaya giriş sınırlıdır,

-

Değişkenlik(Volatilite) yüksektir,

-

Fabrikaların sayısı azdır,

-

Yetersiz Kanunlar ve Düzenlemeler,

-

Sermaye ve para piyasalarında işlem maliyetleri yüksektir,

- Gelişen

piyasalarda

politik

ilişkilerdeki

ve

ekonomik

karşılıklardaki

performansa karşı duyarlılık gelişmiş ülkelerden daha da büyüktür.

Gelişen piyasalarda yatırım yapılırken yatırımcının beklentisi, Ülke faiz

oranlarının tatmin edici düzeyde olmasıdır, çünkü gelişen ülkelerin politik

istikrarsızlıkların riski gelişmiş ülkelerinkinden daha da yüksektir(Alexander, 1996,

285-286).

1.2.

Gelişen Piyasaların Çekiciliği ve Yatırım Yapma Nedenleri

Gelişmekte olan piyasalardaki yatırımcıların asıl motivasyonu geleneksel

portföy yapılarında çeşitlendirme yaparak, yeniliğe gitmek ve böylece kendilerini

risklerden korumak ve getirilerini artırmak için yaptıkları işlemlerdir(Barry and Peavy,

1996, 2).

Gelişmekte

olan

piyasalardaki

yatırımcıların

motivasyonu

elinde

bulundurdukları portföylerini çeşitlendirerek, risklerini minimum yapmak ve getirilerini

artırarak, olumsuz veya olumlu piyasa koşullarından, en iyi şekilde yararlanmaktır.

Bazı uluslararası yatırımcılar gelişmekte olan piyasaların hisse senetleri ve bonolarını

sahip oldukları kısa vadede yüksek getiri potansiyelinden dolayı tercih etmektedirler.

Ancak burada önemli bir risk söz konusudur.

Gelişmiş ve gelişmekte olan ülkelerde menkul kıymet borsalarının gelişimine

bakıldığında, 2007 yılı itibariyle en yüksek getiriyi elde eden borsa % 162,8 ile Çin

Shenzen borsası olurken, Çin’in diğer borsası Shanghai % 96.7 ile ikinci sırada yer

aldığı görülür. İlk iki sırayı alan Çin’in ardından ise üçüncü sırada % 78.1 ile

Slovenya’nın Ljubljana borsası gelmektedir. Çin Shenzen ve Shanghai borsası ile

Slovenya Ljubljana borsalarının 2007 yılının ikinci yarısındaki getirileri ise sırasıyla %

34.2, % 37.7 ve % 7.7 olmuştur(Tablo 1.1).

7

Tablo 1.1. Hisse Senedi Borsalarının Performansları (2006-2007)

Borsalar/Ülkeler

Endeksler

2006/12

1 Shenzhen SE (Çin)

SZSE

Composite Index

2 Shanghai SE (Çin)

SSE Composite

Index

2,675.47

3 Ljubljana SE (Slovenya)

SBI 20

6,382.92

National Stock Exchange India

4 (Hindistan)

S&P CNX 500

3,295.05

5 Mauritius SE (Maritus)

SEMDEX

1,204.46

6 Jakarta SE (Endonezya)

Composite

CASE 30 Price

7 Cairo & Alexandria Ses (Mısır) Index

2007/06

2007/12

6 Aylık

Getiri

(2007/062007/12)

Yıllık

Getiri

(2006/122007/12)

1,447.02

34.2%

162.8%

3,820.70

5,261.56

37.7%

96.7%

10,561.34

11,369.58

7.7%

78.1%

3,625.75

5,354.70

47.7%

62.5%

1,433.07

1,852.21

29.2%

53.8%

1,805.52

2,139.28

2,745.83

28.4%

52.1%

6,973.41

7,803.40

10,549.74

35.2%

51.3%

550.59

1,077.92

8 Bombay SE (Hindistan)

SENSEX

13,786.91

14,650.50

20,286.99

38.5%

47.1%

9 Sao Paulo SE (Brezilya)

Ibovespa

44,473.00

54,392.00

63,886.00

17.5%

43.7%

10 Istanbul SE (Türkiye)

ISE Nat. 100

39,117.46

47,093.67

55,538.13

17.9%

42.0%

11 Hong Kong Exchanges (Çin)

S&P/HKEX

LargeCap Index

24,378.76

26,123.04

33,708.99

29.0%

38.3%

12 Lima SE (Peru)

IGBVL

12,884.20

22,365.90

17,524.79

-21.6%

36.0%

13 Korea Exchange (Güney Kore) KOSPI

1,434.46

1,743.60

1,897.13

8.8%

32.3%

14 Bursa Malaysia (Malezya)

Kuala Lumpur

Composite

1,096.24

1,354.38

1,445.03

6.7%

31.8%

15 Budapest SE (Macaristan)

BUMIX

2,532.81

3,246.53

3,243.75

-0.1%

28.1%

16 Thailand SE (Tayland)

SET

679.84

776.79

858.10

10.5%

26.2%

Singapore Exchange

17 (Singapur)

All Share

783.28

985.13

969.70

-1.6%

23.8%

18 Cyprus SE (Güney Kıbrıs)

CSE General

Index

3,900.39

4,730.32

4,820.72

1.9%

23.6%

19 Tel Aviv SE (İsrail)

General

815.65

995.74

1,002.60

0.7%

22.9%

20 Philippine SE (Filipinler)

PSE Index

2,982.54

3,660.86

3,621.60

-1.1%

21.4%

21 Luxembourg SE (Lüksemburg) Lux Gal Price

1,592.51

1,900.37

1,929.39

1.5%

21.2%

OMX Nordic Exchange

22 Helsinki (Finlandiya)

OMXH

9,625.37

11,346.64

11,598.42

2.2%

20.5%

23 Euronext Lisbon (Portekiz)

PSI General

3,485.63

4,320.16

4,123.90

-4.5%

18.3%

24 Buenos Aires SE (Arjantin)

Composite

103,164.27 117,202.20 121,652.60

3.8%

17.9%

Athens Exchange

25 (Yunanistan)

General Price

26 Deutsche Börse (Almanya)

CDAX Price

27 American SE (Amerika)

4,394.13

4,843.78

5,178.83

6.9%

17.9%

407.16

482.48

478.65

-0.8%

17.6%

Amex Comp.

(XAX)

2,056.00

2,356.00

2,410.00

2.3%

17.2%

28 JSE (Güney Afrika)

FTSE/JSE All

Share

24,915.20

28,337.22

28,957.97

2.2%

16.2%

29 Australian SE (Avusturalya)

All Ord. Price

5,644.30

6,310.70

6,421.00

1.7%

13.8%

30 Santiago SE (Şili)

IGPA

12,373.68

15,118.35

14,076.25

-6.9%

13.8%

Kaynak: WFE-World Federation of Exchange (Dünya Borsalar Federasyonu), (2008), 2007 verileri

temel alınarak oluşturulmuştur, s. 1-184.

8

İstanbul Menkul Kıymetler Borsası İMKB ise 2007 yılındaki % 42’lik getirisi ile

World Federation of Exchanges listesinde yer alan tüm borsalar arasında onuncu

sırada yer almıştır. İMKB 100 endeksinin 2007 yılının ikinci yarısındaki getirisi ise %

17.9’da kalmıştır. Diğer borsalarının başarı durumları detaylı bir şekilde Tablo 1.1.’de

daha net görülmektedir(Tablo 1.1).

Tablo 1.2. Gelişmekte Olan Ülkelerde Uluslararası Halka Arzlar 2006-2007

(Milyon ABD Doları)

Sıralama

2006

Ülkeler

1 Çin

2 Hindistan

3 Brezilya

4 Polonya

5 Güney Kore

6 TÜRKİYE

7 İsrail

8 Kolombiya

9 Endonezya

10 Meksika

11 Mısır

12 Tayland

13 Malezya

14 Tayvan

15 Filipinler

16 Şili

17 Arjantin

18 Peru

19 Macaristan

İlk Halka Arz

56.819,20

10.135,50

6.040,50

1.270,20

2.853,30

861,50

763,70

194,60

364,90

863,30

316,40

474,40

322,90

751,50

372,50

0,00

37,70

0,00

8,00

2007

İkincil Halka

İkincil Halka

Toplam İlk Halka Arz

Arz

Arz

33.137,50

10.930,20

10.200,50

1.589,60

2.473,30

641,50

9.071,20

0,00

1.464,70

174,50

2.844,80

3.498,10

645,30

1.361,00

748,20

606,10

311,70

344,90

1,10

89.956,70

21.065,70

16.241,00

2.859,80

5.326,60

1.503,00

9.834,90

194,60

1.829,60

1.037,80

3.161,20

3.972,50

968,20

2.112,50

1.120,70

606,10

349,40

344,90

9,10

101.382,10

17.541,70

28.558,90

5.380,10

3.175,90

3.350,10

2.641,60

4.423,70

1.958,70

84,50

869,90

331,20

316,00

573,70

409,60

236,30

233,30

0,00

9,80

Toplam

69.992,50 171.374,60

27.946,20 45.487,90

14.229,90 42.788,80

1.805,60 7.185,70

3.803,50 6.979,40

2.749,90 6.100,00

3.207,50 5.849,10

990,50 5.414,20

3.410,90 5.369,60

3.632,50 3.717,00

2.375,30 3.245,20

2.380,20 2.711,40

2.173,40 2.489,40

1.557,10 2.130,80

1.524,50 1.934,10

1.525,10 1.761,40

801,10 1.034,40

81,80

81,80

21,80

31,60

Kaynak: WFE-World Federation of Exchange (Dünya Borsalar Federasyonu), http://www.worldexchanges.org, Ziyaret Tarihi(Z.T): 15/Haziran/2009.

Gelişmekte olan ülkelerde, 2007 yılı itibariyle gerçekleştirilen halka arzlara

bakıldığında en büyük tutarlı halka arzları gerçekleştiren ilk üç ülkenin Çin, Hindistan

ve Brezilya olduğu görülmektedir. Türkiye ise bu dönemde üçüncü sıradaki

Brezilya’dan sonra gelen Polonya ve Güney Kore’nin ardından altıncı sırada yer

almaktadır. 2006 yılında 1,5 milyar ABD Doları halka arz gerçekleştiren Türkiye, 2007

yılında halka arz tutarını 4 katı oranında artırmış, toplam halka arz tutarı 6 milyar

9

ABD Dolarını aşmıştır. Bu artış Türkiye’yi 2006’daki sıralaması olan onunculuktan

2007 yılında altıncılığa taşımıştır. En son ülke ise Macaristan olmuştur(Tablo 1.2).

Tablo 1.3. Gelişen Ülkelerdeki Hisse Senedi Piyasalarının Kapitalizasyon

Değerleri (2002-2007) (Milyon ABD Doları)

ÜLKELER

1 Çin

2 Hindistan

3 Brezilya

4 Güney Kore

5 Tayvan

6 Meksika

7 Malezya

8 TÜRKİYE

9 İsrail

10 Şili

11 Endonezya

12 Polonya

13 Tayland

14 Mısır

15 Filipinler

16 Kolombiya

17 Peru

18 Arjantin

19 Macaristan

Toplam

2002

2003

2004

2005

2006

2007

YILLIK

2007/2002

DEĞİŞİM

Değişim

%

926.146 1.227.576 1.309.183 1.456.852 2.860.408 7.133.283

242.844

531.556

749.597 1.069.046 1.592.994 3.479.197

121.641

226.358

330.347 474.647 710.247 1.369.711

215.662

293.874

389.473 718.011 834.404 1.122.606

261.311

37.906

441.436 476.018 594.659

663.716

103.941

122.533

17.194 239.128 348.345

397.725

122.892

16.097

181.624 180.518 235.581

32.529

34.217

68.379

98.299 161.538 162.399

286.572

40.774

68.904

90.158 122.578 161.732

235.056

49.828

87.508

116.924 136.493 174.419

21.291

30.067

54.659

73.251

81.428 138.886

211.693

28.849

37.405

71.547

93.602 148.775

211.004

45.406

119.017

11.539 123.885 140.161

197.129

38.533

79.509

93.496

139.274

18.198

23.191

28.602

39.818

67.852

102.853

14.259

25.223

50.501

56.204

101.956

11.441

14.125

17.975

2.414

40.022

69.386

16.549

34.995

40.594

4.759

5.124

5.707

12.989

18.868

283

32.576

41.784

46.095

149,38

118,41

92,85

34,54

11,61

14,18

38,08

76,46

45,34

22,07

52,42

41,83

40,64

48,96

51,58

81,40

73,37

11,38

10,32

770,21

1.432,69

1.126,03

520,54

253,99

382,64

26,47

837,51

576,49

42,73

704,07

731,41

434,15

565,19

606,47

34,49

354,88

2.282.755 2.997.210 4.031.782 5.543.321 8.407.492 15.826.783

188,25

693,32

Kaynak: WFE-World Federation of Exchange (Dünya Borsalar Federasyonu), http://www.worldexchanges.org, Ziyaret Tarihi(Z.T): 15/Haziran/2009.

Gelişen piyasaların kapitalizasyonu hızla artmaktadır. Tablo 1.3’e bakılacak

olursa, 2007 yılı sonu itibariyle ondokuz gelişmekte olan ülke arasında en yüksek

kapitalizasyona sahip üç ülke sırasıyla Çin, Hindistan ve Güney Kore olup, Türkiye;

Brezilya, Tayvan, Meksika ve Malezya’nın ardından sekizinci sırada yer almaktadır.

Öte yandan piyasa kapitilizasyonu büyüklüğü açısından Türkiye, Malezya ve İsrail

birbirine yakın bir grup oluşturmaktadır. 2007 yılında önceki yıla göre kapitalizasyonu

en çok değişen ilk üç ülke Çin, Hindistan ve Brezilya’dır. Yıllık değişim açısından

bakıldığında da Türkiye yine sekizinci sırada yer almaktadır.

Tablo 1.3’de de görüldüğü gibi, gelişmekte olan ülkelerdeki hisse senedi

piyasasının değeri $2.3 trilyon‘dan, 2007’de yaklaşık olarak $15.8 trilyona

10

yükselmiştir. Görüldüğü gibi, piyasanın kapitalizasyon değeri 6 katından fazla

yükselmiştir. Bu da gelişmekte olan hisse senedi piyasalarına yatırımın ne kadar

arttığını, bu piyasalara yatırımın cazibesini arttırdığını göstermektedir. Gelişmekte

olan ülkelerdeki kapitalizasyon değerlerinin 2002-2007 arası değişimine göre

sıralamaya bakılacak olursak, en yüksek değişimde Hindistan, Brezilya ilk iki sırayı

alırken Türkiye’nin üçüncü sırada olduğu görülmektedir.

Tablo

1.4.

Gelişmekte

Olan

Ülkelerdeki

Borsa

Şirketlerinin

Piyasa

Kapitalizasyonu/GSYH (2002-2007)

ÜLKELER

2002

2003

2004

2005

2006

2007

1 Hindistan

0,49

0,92

1,13

1,37

1,82

3,19

2 Çin

0,64

0,75

0,68

0,65

1,08

2,20

3 Malezya

1,29

1,55

1,53

1,38

1,58

1,97

4 Tayvan

0,88

1,24

1,33

1,34

1,63

1,77

5 İsrail

0,37

0,59

0,73

0,93

1,14

1,52

6 Şili

0,74

1,18

1,22

1,15

1,20

1,32

7 Güney Kore

0,39

0,48

0,57

0,91

0,94

1,18

8 Mısır

0,49

0,89

0,87

1,09

9 Brezilya

0,24

0,41

0,50

0,54

0,67

1,06

10 Tayland

0,36

0,83

0,72

0,70

0,68

0,87

11 Filipinler

0,24

0,29

0,33

0,40

0,58

0,73

12 Peru

0,20

0,23

0,26

0,30

0,43

0,68

13 TÜRKİYE

0,19

0,28

0,32

0,45

0,40

0,59

14 Kolombiya

0,18

0,26

0,41

0,41

0,59

15 Endonezya

0,15

0,23

0,29

0,28

0,38

0,52

16 Polonya

0,15

0,17

0,28

0,31

0,44

0,51

17 Meksika

0,16

0,19

0,25

0,31

0,41

0,45

18 Macaristan

0,19

0,22

0,28

0,29

0,37

0,34

19 Arjantin

0,17

0,27

0,27

0,26

0,24

0,23

Kaynak: IMF-International Monetary Fund (Uluslararası Para Fonu), http://www.imf.org, Ziyaret

Tarihi(Z.T): 22.03.2009; WFE-World Federation of Exchange (Dünya Borsalar Federasyonu),

http://www.world-exchanges.org, Z.T: 15/Haziran/2009.

Öte yandan toplam piyasa kapitalizasyonu/Gayri Safi Yurt İçi Hasıla oranına

bakıldığında; 2007 yılı sonunda, ondokuz gelişmekte olan ülke arasında bu oranın en

yüksek olduğu üç ülke sırasıyla Hindistan, Çin ve Malezya’dır. Toplam piyasa

kapitalizasyonunun Gayri Safi Yurt İçi Hasıla (GSYİH)’ya olan oranı Hindistan’da %

319, Çin’de % 220 ve Malezya’da % 197’dir. Türkiye ise yüzde 59’luk oran ile

onüçüncü sırada bulunmaktadır. Toplam piyasa kapitalizasyonunun Gayri Safi Yurt

İçi Hasıla (GSYİH)’ya olan oranı açısından Türkiye, Peru ve Kolombiya birbirine yakın

11

bir grup oluşturmaktadır. Öte yandan, Türkiye’nin % 109 olan ortalama oranın

oldukça altında, yarısı seviyesinde bulunduğu görülmektedir.

Gelişmekte olan piyasaların hisse senedi piyasasının değerinin çarpıcı şekilde

büyümesinin ve bu piyasalarının çekiciliğinin artmasının 3 faktöre bağlı olduğu

bulunmuştur(Barry and Peavy, 1996, 3):

- En önemli büyüme faktörü, gelişmekte olan piyasadaki hisse senetlerinin

alım-satımında bireysel yatırımlarda artış olmasıdır,

- İkinci faktör ise, gelişen piyasalara yeni ülkelerin katılması, 1985’den sonra

sekiz yeni ülke gelişen piyasaların grubuna katılmıştır,

- Yeni hisse senetleriyle birlikte piyasa değeri büyümüştür.

Gelişen piyasalar ekonomik büyüme için uygun şartlar yaratmak üzere

odaklanarak, yatırımcılar için çekiciliği artırmış olmaktadırlar(Barry and Peavy, 1996,

3).

Gelişen ülke borsalarının gelişmelerinde etkili olan faktörleri aşağıdaki gibi

özetlemek mümkündür(Doğukanlı, 2001, 275-276):

- Gelişmekte

olan ülkelerin çoğunluğunda hükümetler serbest piyasa

ekonomisini tercih etmektedirler. Özelleştirmeye ağırlık verilmektedir.

- Daha önce yabancı yatırımcılara kapalı olan bazı sektörler(Ticari Bankacılık

gibi) yabancı özel sektör yatırımlarına açılmıştır.

- 1980’lerde yaşanan borç krizi ve ekonomik durgunluğun ardından gelişmekte

olan ülkelerdeki bir çok firma yeniden yapılanmış ve uluslar arası piyasalardaki

rekabet gücünü artırmıştır.

- Latin Amerika, Güneydoğu Asya ve Orta ve Doğu Avrupa Ülkelerindeki

özelleştirmeler daha fazla şirketin borsalara kote olmasını sağlamış, bu da piyasalara

derinlik ve canlılık kazandırmıştır.

- Daha

önce yabancılara kapalı olan borsalar yabancılara açılmaya

başlamıştır.

Aşağıda,

Tablo

1.5’de

gelişen

piyasaların

liberalleşme yani yabancı

yatırımcılara açılış tarihleri gösterilmiştir. Tayland, Malezya ve Portekiz 1988 yılının

sonunda piyasalarını dışarıya açmışlardır. Türkiye ise 1989’a kadar piyasalarını

12

yabancı yatırımcılara açmamıştır. Gelişen piyasalar içinde bulunan Nijerya ise, ancak

1998 yılında piyasalarını dışarıya açmıştır. Genel olarak bakıldığında, gelişen

piyasaların dışarıya açılmaları 1990 ve sonrasında daha da hızlandığı görülmektedir.

Tablo 1.5: Gelişen Ülkelerin Yabancı Yatırımcılara Açılış Tarihleri

Ülkeler

Türkiye

Brezilya

Şili

Kolombiya

Hindistan

Ürdün

Kore

Malezya

Meksika

Açılış Tarihi

Ağustos 1989

Mayıs 1991

Ocak 1992

Şubat 1991

Kasım 1992

Aralık 1995

Ocak 1992

Aralık 1988

Kasım 1989

Ülkeler

Nijerya

Pakistan

Filipinler

Portekiz

Tayvan

Tayland

Arjantin

Venezüella

Zimbabve

Açılış Tarihi

Ağustos 1998

Şubat 1991

Haziran 1991

Temmuz 1986

Şubat 1991

Eylül 1987

Kasım 1989

Ocak 1990

Haziran 1993

Kaynak: MILES William, Financial Deregulation and Volatility in Emerging Equity Markets, 2002, s.

116-117.

Gelişen piyasalardaki ülkelerden, Kore 1992’den sonra %25 oranında,

Malezya 1988’de banka ve kurumlar için %30, hisse senetleri için %100 oranında,

Filipinler 1989’da %40 oranında, Tayvan 1991’de %10 oranında, Tayland 1988’de

%49 oranında, Brezilya oydan yoksun hisse senetlerinde %100, oy hakkı olan hisse

senetleri piyasasında %49 oranlarında, Şili 1988’de %25 oranında, Meksika bankalar

piyasası için %30, hisse senetleri piyasası için ise %100 oranında piyasalarını

yabancı yatırımcılara açmıştır. Bunların yanı sıra Türkiye 1989’da ve Arjantin’de

1991’de bütün piyasalarını yabancı yatırımcılara açmıştır(Huang and Yang, 2000,

325).

13

Tablo 1.6: Gelişen Ülkelerin Liberalleşme Yolunda Atmış Oldukları Adımlar

Ülkeler

Arjantin

Brezilya

Dış Ülkelere

Açılma Yılları

Kasım.1989

Ekim.1991

Eylül.1987

Mart.1988

Şili

Mayıs.1991

Mayıs.1987

Ekim.1989

Ocak.1992

Ocak.1996

Kolombiya

Şubat.1991

Yunanistan

Temmuz.1986

Şubat.1986

Aralık.1995

Ürdün

Malezya

Meksika

Nijerya

Pakistan

Filipinler

Tayland

Temmuz.1997

Mayıs.1987

Aralık.1988

Ocak.1989

Haziran.1905

Temmuz.1995

Haziran.1905

Şubat.1991

Mayıs.1987

Ekim.1989

Kasım.1989

Eylül.1987

Ocak.1988

Şubat.1988

Mayıs.1988

Eylül.1988

Kasım.1988

Venezüella

Ağustos.1989

Aralık.1989

Ocak.1990

Zimbabya

Haziran.1993

Ocak.1996

Türkiye

Yorumlar

Yabancı yatırım rejimi ile liberalleşme başlamıştır.

Arjantin fonu NYSE'de listeye alınmıştır.

Ülke fonu NYSE'de listeye alınmıştır.

Brezilya fonu NYSE'de listeye alınmıştır.

Yabancı kurumlara izin verilmiştir. Aynı zamanda %49 oranında oy

hakkı olan hisse senetlerinde, %100 oranında da oydan yoksun hisse

senetlerinde yatırıma izin verilmiştir.

Toronto ile karşılıklı ülke parasını kabul etmişlerdir.

5 adet Şili fonu Londra Borsa'sında listeye alınmıştır.

Yabancılara kısmi olarak açık yatırım izni verilmiştir.

Piyasa %100 oranında yabancı yatırıma açılmıştır.

Yabancı yatırımcılara ülkedeki hisse senetlerinden alım-satım yapma

serbest olmuştur.

Yabancı yatırım şirketlerinin Atina Borsa'sında alım-satım yapmaları

serbest olmuştur.

Ürdünlü olmayanlar için sermayenin ve kazançların başka ülkeye

gönderilmesindeki kısıtlamalar kaldırılmıştır.

Yabancı yatırım rejimi ile liberalleşme başlamıştır.

Bazı sektörlerde Ürdün dışındaki yatırımcılar için hisse senedi mülkiyeti

sahibi olmadaki tavan oranı kaldırılmıştır.

Warley GS Malezya fonu NYSE'de listeye alınmıştır.

Yabancılara piyasalar serbest olmuştur.

Malaca fonu(I, II) Londra Borsa'sında listeye alınmıştır.

Yabancı yatırım rejimi ile liberalleşme başlamıştır.

Sadece hisse senedi piyasasında işlem yapma serbest olmuştur.

Yabancılara bütün piyasalar açılmıştır.

Yabancı yatırımcılara, piyasalar %100 oranında açılmıştır.

Ülke fonu oluşturulmuştur.

Manila fonu Londra Borsa'sında listeye alınmıştır.

Filipinler fonu NYSE'de listeye alınmıştır.

Yabancı yatırımcılara piyasalar açılmıştır.

Sınırlı sayıda The Siom fonu yürürlüğe konulmuştur.

Thai fonu NYSE'de listeye alınmıştır.

Euro fonu Londra Borsa'sında listeye alınmıştır.

Thai Prime fonu Singapur Borsa'sında listeye alınmıştır.

Thai uluslararası fonu Londra Borsa'sında listeye alınmıştır.

İstanbul Menkul Kıymetler Borsa'sında(İMKB) yabancı yatırımcıların

işlem yapma kısıtlaması tamamen kaldırılmıştır.

Türkiye yatırım fonu NYSE'de listeye alınmıştır.

Yabancı yatırımcılara piyasalar tamamen açılmıştır.

Yabancılara %25 oranında piyasalardaki şirketlere ortak olabilmeleri

izni verilmiştir.

%25 olan ortak olma sınırlaması %35'e çıkartılmıştır.

Kaynak: JAVASURIYA, Shamila(2002); Revisiting Stock Market Liberalization and Stock Returns:

Some New Evidence From Emerging Market Economies, s. 21-26.

14

Liberalleşme politikaları dışında bu borsalara yatırım teşvik eden diğer

nedenler şöyle sıralanabilir(Doğukanlı, 2001, 276-277):

- Gelişmekte olan ülkelerdeki şirketlerin potansiyel kazançları, bu ülkelere

yatırımı teşvik etmektedir. Bu sayede şirketlerin büyümesi daha hızlı olmakta ve bu

da daha yüksek kârlar sağlamaktadır.

- Gelişmekte olan piyasalardaki bir çok şirketin gerçek değerinden daha az

değerlenmiş olması, bu şirketin hisse senetlerinin değerinin ilerde yükseleceği

biçiminde değerlendirilmekte, hem yerli ve hem de uluslar arası yatırımcılar için ilginç

olmaktadır.

- Gelişmekte olan piyasalar global portföyler için çok büyük çeşitlendirme

olanağı sunmaktadır. Bu piyasalarda değişkenlik ve risk çok yüksektir. Ayrıca bu

piyasaların kendi aralarındaki ve gelişmiş ülke piyasalarıyla olan korelasyonları çok

düşüktür.

- Global olarak rekabet eden firmalardan bazıları da gelişen piyasalardadır.

- Gelişen piyasalardaki kurumsal reformlar, hem ulusal hem de uluslararası

yatırımcıların

ilgisini

çekmektedir.

Bu

reformlardan

bazıları;

borsaların

modernizasyonu, takas merkezlerinin oluşturulması, aracı komisyonlarının ve

ücretlerinin düşürülmesi, bağımsız dış denetim ve şirketlerin bilgi verme zorunluluğu,

içsel ticaretin yasaklanması vb. reformlardır.

- Gelişen borsalarda finansal sistemde yapılan reformlarla, özel emekli

sandıkları, bireysel emeklilik sitemleri, yatırım fonları gibi ulusal kurumsal

yatırımcıların oluşmasını sağlamıştır.

- Yatırım türlerinde genişleme olmuştur. Örneğin Meksika ve Brezilya’da hisse

senedi endeksi üzerine futures işlemleri ve opsiyon pazarları önemli ölçüde

gelişmiştir.

1.3.

Gelişen Piyasalarda Yatırımcı Türleri

Uluslararası yatırımcılar, yatırım fırsatları için gelişen ekonomileri ve onların

sermaye piyasasını takip ederler. 1800’lü yıllardan sonra, İngiliz yatırımcılar

Amerikanın kamu kuruluşlarını ve bazı endüstri kuruluşlarını finanse etmiştir. Birinci

15

dünya savaşından sonra 1930’larda dünyanın her yerinde bir depresyon yaşanmaya

başlanmış, bu yıllarda gelişmiş ülkelerden gelişmekte olan ülkelere olan sermaye

hareketliliği yavaşlama göstermiştir. 1980 ile 1990 yılları arasında uluslararası

yatırımcılar, gelişmekte olan ülkelere yatırımlarını yeniledikleri görülmüştür. 1997’den

buyana ise, yabancı yatırımcıların gelişen piyasalara olan yatırımları daha da

artmıştır ve uluslar arası yabancı yatırımların arttığı görülmüştür (Emerging Stock

Markets, http://www.cba.uh.edu/~rsusme1/7386/1n11.pdf, ziyaret tarihi: 01.08.2003).

Genel anlamda gelişen piyasalarda risk ve getiri tercihleri farklı olan 6 çeşit

yatırımcının varlığından söz edilmektedir.

- İlgili ülkede ikamet eden yatırımcılar ve özel yabancı yatırımcılar. Bu grup

Latin Amerika’daki gelişen borsaların önemli bir kısmını oluşturur. Bu yatırımcılar

sıcak parayı ellerinde bulunduran yatırımcılardır. Gelişmekte olan ülkelerdeki

hükümet politikalarını yakından izleyerek, yüksek getiri elde etmek amacıyla sürekli

ülke değiştirirler. Bu yabancı fonlar, sıcak para olarak isimlendirilmiştir.

- Ülke fonları, yatırım fonları ve hedge fonları,

- Yabancı bankalar ve aracı kurumlar

- Euro tahvil evlerinin müşterileri: genellikle yüksek risk yüksek getiri ile

ilgilenirler.

- İlgili ülkenin yurtdışındaki vatandaşları(Doğukanlı, 2001, 274-275).

- Kurumsal yatırımcılar, bunları aşağıdaki gibi sınıflandırabiliriz;

Birincisi; Emeklilik Fonları, son derece sağlıklı bir yapıdır. Bunlar genellikle

uzun dönemdeki beklenen gelirle ilgilenirler, istikrara önem verirler, pazarın uzun

dönem büyümesi ile ilgilenirler.

İkincisi; Alternatif yatırım araçları, bunlara örnek, serbest fonlar(hedge fon),

korumalı ve garantili fonlar.

Üçüncüsü; ETF’ler(Exchange Traded Fund), yani borsa yatırım fonları.

Borsada hakla açılmış, katılma belgeleri işlem gören fonlar. Bunlar da dünya da çok

fazla işlem gören fonlardır. Türkiye'de iyi uygulamaları var ve gelişen bir piyasadır.

Son olarak da yatırım ortaklıkları, risk sermayesi yatırım ortaklıkları ve vakıflar

gösterilebilir. Bu anlamda bazı kamu vakıfları ciddi bir büyüklük içermektedir. Bu yapı

16

5'li bir yelpaze olarak karşımıza çıkmaktadır. Yatırım fonları, emeklilik yatırım fonları,

alternatif yatırım araçları, ETF'ler ve yatırım ortaklıklarıdır(Güler, 2008, 3).

Gelişmekte olan ülkeler açısından önemli olan kısa dönemdeki bu büyük

sermaye girişlerini uzun vadede ülkede tutabilmektir. Bundan sonraki iki grup riskten

kaçan yatırımcılardır. Bu yatırımcılar daha çok uzun vadeli getiri ile ilgilendikleri için

bunlardan sağlanan fonlar da uzun dönem yatırımlarında kullanılabilir fonlar

olmaktadır. Salomon Brothers’ın verilerine göre kurumsal yatırımcıların çoğunluğu

İngiltere yatırımcılarından oluşmaktadır. 1990 yılı itibarıyla dış pazarlardaki kurumsal

yatırımcıların %75’ini İngiliz yatırımcılar oluşturmaktadır. Bu yatırımcılar daha çok kıta

Avrupa’sında, ABD’de ve Japonya’da yatırım yapmaktadırlar(Doğukanlı, 2001, 275).

Son birkaç yıldır, gelişmekte olan ülkelerde özel girişim fonlarında büyük bir

ilerleme görülmüştür. Bu fonlar büyük ölçüde Amerika'daki kurumsal yatırımcılar

tarafından beslenmiştir. Bu gelişmenin birçok sebebi vardır. Bunlar arasında birçok

gelişmekte olan ülkenin son zamanlardaki hızlı büyümesi ve bu ülkelerin çoğunda

yabancı yatırımların önündeki engellerin yumuşatılmasıdır. Birçok kurumsal yatırımcı

Amerika'daki özel girişim yatırımlarından elde edilen getirilerin gelecek yıllarda

düşme olasılığının farkına varmışlardır(İlhan ve Tan, 2002, 5).

1.4.

Gelişen Piyasalara Giriş Yolları

Son yıllarda uluslararası piyasalarda görülen küreselleşme, ülkelerarası

ticaretin ve sermaye akışının önündeki engelleri kaldırıcı bir etki yapmakta ve

gelişmekte olan ülkelerde uygulanan liberal ekonomik politikalar ve finansal

serbestleşme politikalarının da etkisiyle sermaye hareketleri hızlanarak, bu ülkelerin

finansal piyasalarının gelişmesine ve dış dünya ile bütünleşmesine katkıda

bulunmaktadır.

Gelişmekte olan ülkelere doğrudan yabancı sermaye yatırımları ya da portföy

yatırımları yoluyla girilmektedir. Portföy yatırımları, borçlanma araçları ile, ülke

fonlarıyla, hedge fonlarla, hisse senetleri alımıyla, depo edilebilen menkul kıymetler

ve ortak yatırım (Joint Venture) yoluyla gerçekleştirilmektedir. Burada her bir yolla

gerçekleştirilen yatırımlar ayrı ayrı açıklanmaya çalışılacaktır.

17

1.4.1. Hedge Fonlar

Yatırım fonları gibi çalışmakla birlikte düzenleme ve risk profili açısında önemli

farklılıklar gösteren hedge fonlar yatırımcılarına ve fon yöneticilerine sağladıkları

yüksek getiriler sebebiyle son yıllarda yaygınlık kazanmış olup, son dönemlerde türev

ürünlerin

kullanımına

bağlı

olarak

hedge

fonların

kullanımı

da

yaygınlaşmıştır(Chambers, 2008, 5).

Hedge fonlar, uluslararası finansal piyasalardaki önemli oyunculardan biri

haline gelmiştir. Hedge fon sektörü, 1990’lı yıllardan itibaren hem aktif büyüklüğü

hem de hedge fon sayısı olarak hızla büyümektedir. 2007 itibariyle, tahmini olarak

10.000 hedge fon yaklaşık 2 trilyon $ değerinde aktifi yönetmektedir. Hedge fonlar,

hala finansal piyasalar içerisinde küçük bir paya sahiptir. Fakat, hedge fonların

finansal piyasalardaki aktif ve etkin rolleri, hedge fonları daha önemli bir konuma

getirmektedir. Hedge fonlar, havuz yatırım araçları olmasına rağmen, geleneksel

yatırım fonlarından ve portföy yönetim şirketlerinden farklı özelliklere sahiptir(Anbar,

2009, 99).

Dünyada ilk örneği 1949 yılında ABD'de görülen hedge fonları çoğu

ekonomist, küresel ekonomide zaman zaman görülen ekonomik krizlerin ardındaki en

büyük etmen olarak kabul etmektedir. Son dönemde Türkiye'de de isminden sıkça

söz edilen ve SPK(Sermaye Piyasası Kurulu) tarafından “yüksek riskli yatırım fonu”

olarak adlandırılan bu fonların ne olduğu, nasıl yönetildikleri, hangi yatırım

stratejilerini uyguladıkları aşağıda incelenecektir.

1.4.1.1.

Hedge Fonların Tanımı ve Kapsamı

“Hedge fon” terimi, çeşitli yatırım stratejilerini kullanan geniş bir kurumsal

yatırımcı grubunu tanımlamak için kullanılmaktadır. Hedge fonlara ilişkin genel kabul

görmüş veya resmi bir tanım olmamasına karşın, hedge fonlar, genellikle temel

karakteristikleri ön plana çıkarılarak tanımlanmaktadır. Hedge fonlara ilişkin yapılan

bazı tanımlar aşağıdaki gibidir:

18

Tablo 1.7: Hedge Fon Tanımları

HEDGE FON TANIM

KAYNAKLAR

Hedge fon; profesyonel yatırım yöneticileri tarafından

yönetilen, herkese açık olmayan ve özel olarak organize edilen

bir havuz yatırım aracıdır.

(Report of The President’s Working

Group on Financial Markets, 1999,

s.1).

Hedge fon; performanslarına göre ücret alan profesyoneller

tarafından özel olarak kurulan ve yönetilen, herkese açık

olmayan ve pozitif mutlak getiri elde etmek için çeşitli aktif

yatırım stratejileri izleyebilen bir havuz yatırım aracıdır.

(Walter, 2006, s. 2).

Hedge fon; hem kısa hem uzun pozisyon alabilen, arbitraj

stratejileri kullanabilen, değerinin altında fiyatlanmış bir menkul

kıymeti aynı anda hem alıp hem satabilen, opsiyonlara veya

tahvillere yatırım yapabilen ve düşük risk altında yüksek getiri

elde etme imkanı taşıyan her türlü piyasada yatırım yapabilen

fonlardır.

(Yıldız, 2004, s. 2).

Hedge fon; büyük risk alarak yüksek getiri arayan ve genellikle

sadece varlıklı yatırımcılara açık olan riskli bir yatırım

havuzudur.

(Lhabitant, 2006, s. 25).

Hedge fon; menkul kıymetler, türev ürünler, tahviller, yabancı

paralar gibi geniş bir varlık sınıfına yatırım yapmak amacıyla,

yatırımcıların katkılarından bir havuz oluşturularak özel olarak

sunulan bir yatırım aracıdır.

(Laster ve Ferguson, 2007, s. 45).

Hedge fon; pozitif mutlak getiri elde etmek için çeşitli aktif

yatırım stratejilerini serbestçe kullanabilen ve yasal

düzenlemelere tabi olmayan veya çok az tabi olan fonlardır.

(Garbaravicius ve Dierick, 2005, s. 5).

Yukarıdaki Tablo 1.7’deki tanımlardan, anlaşılacağı gibi, hedge fon, varlıklı

kişilerden ve büyük kuruluşlardan toplanan fonları getiri sağlamaya ve sermayeyi

değerlendirme amacına yönelik olarak oluşturulmuş finansal varlık alım satımında

kullanan özel bir yatırım fonudur. Diğer yatırım araçlarının tersine hedge fonlar, bir

gösterge endeksle karşılaştırılan getiri sağlamak yerine, kesin ve sürekli getiri

sağlamaya odaklanmıştır. Başka bir ifadeyle hedge fonlar, sektör göstergelerine veya

endeksin performansına bakmaksızın kesin getiri arayışı içindedir. Kesin getiriyi

sağlayabilmek

için

de

atılgan

stratejiler

uygulamaktadır.

Risk/getiri

profilini

yükseltmek için açığa satış, türev ürünlerin alım satımı ve kaldıraç (borçlanma)

kullanmak gibi pozisyonlar alırlar. Bu özellikleri ile hedge fonlar oldukça özel,

değişken ve açık uçlu bir yatırım ortaklığı olarak da tanımlanabilmektedir. Hedge

fonlar bir taraftan kesin getiri garantisi verirken, diğer taraftan kayıt altında olmama,

yatırım pozisyonları, likidite ve aldıkları ücret konularında özgürdürler. Hedge fonlar

SEC’ye (Securities and Exchange Comission) kayıtlı değillerdir. Yatırımcı sayısını

sınırlandırarak ve belirli bir getiri düzeyini karşılamalarını isteyerek yatırımcıları

akredite etmek yoluyla kayıt altına alınmaktan kaçınırlar. Ayrıca hedge fonların

19

reklam vermeleri veya çağrıda bulunmaları yasaktır. Bu yasaklar da hedge fonların

gizemini artırmaktadır. Hedge fonlar, yatırımcılarına ortalama riskin üzerinde

olağanüstü kazançlar sağlama olanağı sunarken, büyük riskleri de beraberinde

getirmektedir(Chambers, 2008, 5).

“Hedge fon” ifadesinin doğasındaki yanlışlık nedeniyle, Avrupa Parlamentosu,

bu kavram yerine “sofistike alternatif yatırım araçları” (Sophisticated Alternative

Investment Vehicles, SAIVs) terimini kullanmaktadır. Bu kavram, hedge fonların

dışında, geleneksel kollektif yatırım araçlarından farklı olan diğer alternatif yatırım

araçlarını (risk sermayesi firmaları, özel sermaye firmaları vb.) da kapsamaktadır.

Basel Bankacılık Gözetleme ve Denetleme Komitesi (Basel Committee on Banking

Supervision, BCBS) ise, “yüksek kaldıraçlı kurumlar” (Highly Leveraged Institutions,

HLIs) terimini kullanmayı tercih etmiştir. Bu terim; doğrudan düzenleyici gözetim ve

denetime çok az veya hiç tabi olmayan, bilgi açıklama gereksinimlerine çok az sahip

olan ve çoğunlukla önemli oranda kaldıraç kullanan kurumları kapsamaktadır. Hedge

fonlar da bu kurumlar içerisinde yer almaktadır (Garbaravicius ve Dierick, 2005, 8).

Günümüzde hedge fonlar; hisse senetlerinin yanında, sabit getirili menkul

kıymetlere,

değiştirilebilir

menkul

kıymetlere

(convertible

securities),

dövize

(currency), borsalarda işlem gören veya işlem görmeyen future kontratlarına, tezgah

üstü piyasalarda işlem gören türev araçlara, mala dayalı opsiyon sözleşmelerine ve

diğer menkul kıymet sayılmayan yatırım araçlarına yatırım yapabilmektedir(Ülgen,

2009, 2).

1.4.1.2.

Hedge Fonlarının Türleri

Hedge Fonlar, varlıklı kişi ya da kurumlar için yatırım aracı olduklarından

standart yatırım fonlarının tabi oldukları düzenlemelere tabi değillerdir ve daha fazla

kaldıraç ve türev enstrümanlar kullanarak hisse senedi, tahvil ve döviz piyasalarında

sınırsız spekülasyon yaratabilirler. Yatırım fonlarında olduğu gibi hedge fonları da

çeşitli sınıflara ayırmak mümkündür buna göre her fonun kendine ait olarak izlediği ve

yatırımcılarına yüksek kar getirmeyi amaçlayan stratejisi bulunmaktadır(Orhan ve

Tekten, 2006, 59).

Hedge fonlar genellikle uyguladıkları yatırım stratejilerine göre sınıflandırılır.

Uygulamada önemli olan hedge fon türleri aşağıdaki gibidir(Chambers, 2008, s.8-10):

20

A) Hisse senedi odaklı hedge fonlar

Bu kapsamda dört farklı fon çeşidi bulunmaktadır. Bu fonlara ait bilgiler genel

olarak aşağıda verilmiştir.

A-1) Piyasaya duyarsız fonlar/hisse senedi hedge fonlar (Equity Hedge Funds)

Bu fonların temel dayanağı, düşük fiyatlanmış hisse senetlerini alıp aşırı

fiyatlanmış hisse senetlerini satarak kar elde etmektir.

A-2) Alım satım fonları

Alım satım fonları, şirketin ya da piyasanın görünümüne bağlı olarak belirli bir

finansal varlığın alım veya satımını kapsar. Alım satım stratejileri, satın alma (long)

ve satma (short) pozisyonlarının kombine edilmiş halidir.

A-3) Belirli durumlara yönelen fonlar/özel durum stratejileri

Bu tür hedge fonlar yakın zamanda belirli durumlardan etkilenmiş finansal

varlıklara yatırım yaparak kar elde etme fırsatları ararlar. Sözkonusu finansal

varlıkların geleceğe yönelik fiyat değişikliklerini öngörmeye çalışırlar. Bu fiyat

değişikleri bir şirketin faaliyet döngüsündeki durumlara veya gelecekteki hisse senedi

fiyatlarını etkileyecek haberlere dayanır.

A-4) Aktivist Hedge Fonlar

Aktivist fonlar genellikle yönetim ve karar mekanizmasına katılmak amacıyla

şirketin oldukça büyük bir kısmını satın alırlar. Aktivistler genellikle kısa süreli fiyat ve

kar payı kazançları için uzun süreli beklentilerden özveride bulunurlar. Aktivist fonlar

‘yağmacı’ olarak da nitelendirilebilir.

B) Arbitraj fonları / Risk Arbitrajı

Bu kapsamdaki fonların ise üç farklı çeşidi olduğu görülmektedir. Bu fonlara ait

bilgiler genel olarak aşağıda verilmiştir.

B-1) Birleşme arbitrajları fonu

Birleşme arbitrajları, genellikle satılan firmalardan çok birleşen firmaların

ticaretini kapsar. Burada arbitraj ticaretinin yönü, birleşmeyi isteyen şirketin

birleşilecek hedef şirketi satın almak için piyasa fiyatının üzerinde veya altında teklifte

bulunmasına göre değişir. Eğer birleşmeyi isteyen şirket hisse senetlerinin piyasa

değerinin üzerinde teklif verirse ve eğer yatırımcı birleşmenin olacağına inanıyorsa,

21

birleşmek isteyen şirkette satışa ve hedef şirkette alıma gider ve birleşme tarihindeki

yükselişten kar elde eder. Eğer yatırımcı birleşmenin iptal edileceğini öngörürse

birleşmeyi isteyen firmada alış ve hedef firmada satış yapar. Birleşmek isteyen firma

hedef şirketin değerinin altında bir teklifte bulunursa tersi durum geçerlidir.

B-2) Finansal sıkıntı arbitrajı/sermaye yapısı arbitrajı

Firmanın finansal sıkıntı içine düşme olasılığı veya kredibilitesindeki risklere

göre adi hisse senetleri ile tahvilleri arasındaki değerleme farklılıkları dikkate alınır.

B-3) İstatiksel arbitraj

İstatistiksel arbitrajda, gelişmiş ticaret teknolojilerinin kullanıldığı karmaşık

sayısal teknikleri içeren bilgisayar modellerini kapsar.

C) Hisse senedi odaklı olmayan fonlar

Bu kapsamda ise üç farklı fon çeşidi bulunmaktadır. Bu fonlara ait bilgiler

genel olarak aşağıda verilmiştir.

C-1) Global makro ve gelişmekte olan piyasalar fonu

Makro hedge fonların ticareti global makro ekonomik durumlara bağlıdır. Bu

fonlar genellikle sabit getirili finansal varlıklar, türev ürünler, emtia, döviz ve hisse

senedi alıp satarlar. Makro fonlar şirket analizi yapmazlar. Bunun yerine ülke ve

sektör analizi yaparlar. Makro hedge fonlar global ekonomideki değişiklikleri

tanımlamak ve ekonomik politikalardaki olası değişiklikleri tahmin etmek için kendi

makro ekonomi uzmanlarından yararlanırlar. Bu uzmanlar tahminlerinde genellikle

makro ekonomik verileri kullanırlar. Belirli ülkedeki belirli ekonomik hareketlerden kar

elde etmeyi hedeflerler.

Gelişmekte olan piyasa fonları, gelişmekte olan piyasalara ve bunların

gelişmekte olan ekonomilerine yoğunlaşmıştır. Burada amaç, gelişmekte olan

piyasadaki belirli finansal varlıkları pozitif etkileyebilecek ekonomik durumlardan veya

piyasadaki yükselişlerden kar elde etmektir. Bu stratejiyi kullanan hedge fonlar

gelişmekte olan piyasalardaki ülke borcu veya şirket finansal varlıklarını satın alırlar.

Ekonomik büyümeyle birlikte bunların değerinin artacağına inanırlar.

Gelişmekte olan piyasa fonları makro fonlarla benzerlik taşır. Her iki fon türü

de varlıkların değerini saptamak için içinde bulunulan durumun analizini yaparlar.

Bununla birlikte, daha çok makro politikalara odaklanan makro fonların tersine,

22

gelişmekte olan ülke fonları politik partilerdeki değişiklikler, savaş ve terörizm gibi

durumları da analiz eder. Gelişmekte olan ülke fonları düşük değerlenmiş finansal

varlıkları bulur ve bu varlıklar gerçek değerine ulaşınca satar. Birçok makro ve

gelişmekte olan ülke fonları ülkelerdeki büyüme ve durgunlukları önceden tahmin

ederek önemli karlar sağlamışlardır.

C-2) Offshore hedge fonlar

Bir çok hedge fon, vergi avantajından yararlanmak için offshore bölgelerde

işlem yapar. Örneğin çoğu hedge fon portföy yöneticilerinin yaşadığı ülkedeki

offshore bölgelerine yerleşmişlerdir. Bunun nedeni ödedikleri vergiyi azaltmaktır.

2004 yılına kadar hedge fonların yarısından çoğu offshore bölgelerde kayıtlıdır. Önde

gelen offshore bölgeleri; Cayman ve Virjinya Adaları ile Bermuda’dır. Offshore

bölgeleri dışında kalan yerler içinde en popüler olanı, hedge fonların yaklaşık üçte

birinin bulunduğu Amerika’dır. Offshore dışındaki bölgelerde bulunan hedge fonlar

kendilerini ‘Limited Ortaklık’ olarak yapılandırmışlardır. Buna göre portföy yöneticisi

baş ortak, yatırımcılar da sınırlı ortaklardır. Fonlar biraraya getirilir ve baş ortak

yatırım kararları verir.

C-3) Sabit getiri sağlayan fonlar

Sabit getirili fonlar hisse senedi stratejileri ile paralellik gösterir. Sabit getirili

finansal varlıkların alım satımı esas olarak spredin değeriyle ilgilidir. sabit getirili

hedge fonlar, mortgage tahvilleri gibi varlığa dayalı finansal varlıklara odaklanmışlar

ve çeşitli stratejilerle bu varlıkları kullanarak kar elde etmeyi hedeflemişlerdir. Ancak

mortgage kredisi kullananın ödeme güçlüğü içine düşmesi ve konut fiyatlarının inişe

geçmesiyle büyük risklerle karşılaşmışlardır.

1.4.1.3.

Hedge Fonlarının Geleneksel Yatırım Fonlarından Farkı

Hedge fonların bazı açılardan yatırım fonlarına benzediği düşünülebilir. Her iki

fon türünde de yatırım fonlarının bir havuzda toplanması, yatırımcıların yöneticiye

güvenerek paralarını teslim etmeleri ve halka arz edilmiş finansal varlıklara yatırım

yapmaları benzerlikler arasında sayılabilir. Bununla birlikte hedge fonlar ile yatırım

fonları arasında önemli farklar da bulunmaktadır. Hedge fonlar, tüm yapılandırılmış

ürünleri kullanabilirler. Kaldıracı yüksek türev ürünlerle ilgili pozisyon alabilirler.

Hedge fonda yatırımcı, fon yöneticisine genellikle diğer fon çeşitlerinde kullanılmayan

23

yatırım tekniklerini kullanması konusunda izin vermektedir. Yatırımcı kesin getiri

sağlayan stratejilerin peşinden koşmaları için hedge fonlarının yöneticilerine özgürlük

tanımıştır. Hedge fonların başarısı elde ettikleri pozitif getiri ile ölçülürken, geleneksel

yatırım fonlarının başarısı belirlenmiş bir göstergeyle karşılaştırıldığında elde edilen

getiriyle ölçülmektedir. Bir hedge fon yöneticisinin kazancı yönetim ve performans

ücretlerine bağlıdır. Başka bir deyişle başarı ne kadar yüksekse kazanç da o kadar

yüksek olmaktadır. Hedge fonlar ile yatırım fonları arasındaki farklar bir tablo halinde

aşağıda Tablo 1.8’de sunulmuştur(Chambers, 2008, 6):

Tablo 1.8: Hedge Fonların Yatırım Fonları İle Karşılaştırması

Hedge Fon Yatırımları

Geleneksel Yatırım Fonları

Getiri Hedefi

Kesin getiri (Alfa)

Getiri Kaynağı

Yöneticinin becerisi / Hisse

senedi seçimi

Gösterge finansal varlığın

üzerinde (beta+)

Boğa piyasası / Varlıkların

bölüşümü

Risk Tanımı

Kayıp

Göstergeden sapma

Yatırım

Prosesi

Alım ve satım

Sadece alım

Başarı Tanımı

Yüksek risk, yüksek getiri

Yüzdesel başarı

Yatırım Ücreti

Hem yönetim ücreti hem de

teşvik veya performans ücreti

(incentive fee) almaktadırlar.

Yatırımcılarından sadece

yönetim ücreti (management

fee) alırlar

Kaynak: CHAMBERS, Nurgül; Hedge Fonlar, Haziran 2008, s. 6.

Yönetim ücreti genellikle yönetilen varlıkların belirli bir yüzdesi olarak ifade

edilmekte ve yıllık veya çeyrek dönemlerde tahsil edilmektedir. Temelde faaliyet

giderlerini karşılamak için alınan yönetim ücreti, yıllık %1 ile %3 arasında

değişmektedir. Performans ücreti, gerçekleşen yıllık performansın (karın) belirli bir

yüzdesi olarak ifade edilmekte ve genellikle yıllık olarak alınmaktadır. Performans

ücreti, genellikle yıllık %15-%20 arasında değişmektedir. Bu teşvik ücretlerinin amacı,

yöneticileri maksimum getiri elde etmeye teşvik etmek, başarılı yöneticileri

ödüllendirmek ve yatırımcılar ile yöneticilerin çıkarlarını mümkün olduğunca birbirine

yakınlaştırmaktır(Foster ve Young, 2008, 3).

24

Diğer bir önemli fark ise, mutlak getiridir. Geleneksel yatırım fonları, genellikle

belirli hisse senedi veya tahvil piyasası getiri endekslerini ölçüt olarak almakta ve

performanslarını, bu baz aldıkları ölçütlere göre değerlendirmektedirler. Hedge fonlar

ise, piyasa trendine bağlı belirli bir getiriyi değil, mutlak getiriyi amaçlamaktadırlar.

Hedge fonların getirilerinin önemli bir kısmı, yatırım yapılan varlık sınıfının

getirilerinden ziyade yöneticinin yeteneğinden kaynaklanmaktadır. Bu nedenle,

“mutlak getiri” ürünleri olarak ifade edilen hedge fonlar, belirli bir hisse senedi veya

tahvil endeksini izlemeye çalışmak yerine, birkaç yatırım pozisyonundan oluşan

yoğunlaşmış

portföyler

oluşturarak

pozitif

mutlak

getiriler

elde

etmeye

çalışmaktadırlar(Hedges, 2005, 5).

Son olarak geleneksel yatırım fonları ile hedge fonları arasındaki önemli bir

farkta büyüklüktür. Geleneksel yatırım fonlarından farklı olarak, hedge fon sektöründe

büyüklük, bir başarı ölçüsü değildir. Çünkü hedge fon stratejileri, temelde, yöneticinin

yeteneklerine ve yatırım fırsatlarına bağlıdır. Bu nedenle, hedge fon yöneticisi,

hedeflediği

büyüklüğe

ulaştığında

fonu

yeni

yatırımcılara

kapatabilir.

Fon

büyüklüğünün belirli bir seviyede tutulması, yöneticilerin daha yüksek performans

elde etmelerine ve dolayısıyla daha yüksek performans ücreti almalarına olanak

sağlayabilir. Ayrıca, fon yöneticisi, karlı yatırım fırsatlarını değerlendirmek için

gerektiğinde kaldıraç oranını arttırabilir. Fakat, sermayeyi aktif olarak planlı bir şekilde

dağıtabilen çok stratejili fonlarda, büyüklük bir avantaj olabilir (Lhabitant, 2006, 34).

Fon büyüklüğü ile fon getirisi arasındaki ilişkiye ilişkin kesin bir bilgi olmamasına

karşın, küçük fonların, büyük fonlara göre daha düşük performans sergilediklerine

dair bazı işaretler bulunmaktadır. Orta büyüklükteki fonlar ise performans açısından

küçük ve büyük fonların gerisinde kalmaktadır. Ayrıca, getiri ile büyüklük arasındaki

ilişki, hedge fonun stratejisine ve yöneticinin yeteneğine bağlı olarak da

değişebilmektedir. Bazı fon stratejilerinde büyüklük bir avantaj olabilirken, bazı fon

stratejilerinde dezavantaj olabilmektedir(Garbaravicius ve Dierick, 2005, 20).

1.4.1.4.

Hedge Fonları Piyasasının Durumu

İlk hedge fon, Albert Wislow Jones tarafından 1949 yılında kurulmuştur. Jones

tarafından kurulan bu fonun kullandığı başlıca strateji, kaldıraç kullanarak ve uzunkısa hisse senedi pozisyonları alarak işlem yapmaktı. Ayrıca, komandit ortaklık

şeklinde kurulan bu fon, performansa dayalı bir teşvik ücreti uyguluyordu. 1966

25