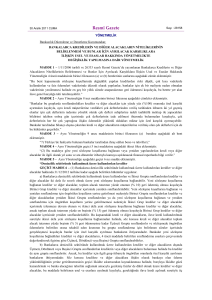

Hizmette sınır yoktur.

advertisement