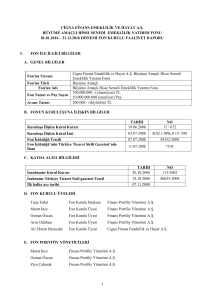

faaliyet raporu

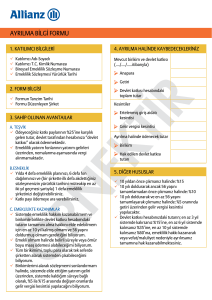

advertisement