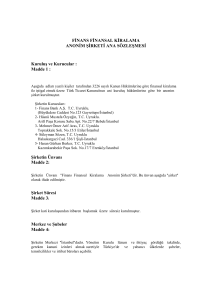

ZİRAAT FİNANSAL KİRALAMA A.Ş.

1 OCAK - 31 ARALIK 2016 HESAP DÖNEMİNE AİT

FİNANSAL TABLOLAR VE BAĞIMSIZ DENETÇİ RAPORU

ZİRAAT FİNANSAL KİRALAMA A.Ş.

1 OCAK - 31 ARALIK 2016 HESAP DÖNEMİNE AİT FİNANSAL TABLOLAR

İÇİNDEKİLER

SAYFA

FİNANSAL DURUM TABLOSU ................................................................................................

1-2

NAZIM HESAPLAR KALEMLERİ ..........................................................................................

3

KAR VEYA ZARAR TABLOSU ................................................................................................

4

KAR VEYA ZARAR VE DİĞER KAPSAMLI GELİR TABLOSU .......................................

5

ÖZKAYNAKLAR DEĞİŞİM TABLOSU ..................................................................................

6

NAKİT AKIŞ TABLOSU .............................................................................................................

7

KAR DAĞITIM TABLOSU ........................................................................................................

8

FİNANSAL TABLOLARA İLİŞKİN AÇIKLAYICI DİPNOTLAR ....................................... 9-48

DİPNOT 1

DİPNOT 2

DİPNOT 3

DİPNOT 4

DİPNOT 5

DİPNOT 6

DİPNOT 7

DİPNOT 8

DİPNOT 9

DİPNOT 10

DİPNOT 11

DİPNOT 12

DİPNOT 13

DİPNOT 14

DİPNOT 15

DİPNOT 16

DİPNOT 17

DİPNOT 18

DİPNOT 19

DİPNOT 20

DİPNOT 21

DİPNOT 22

DİPNOT 23

DİPNOT 24

DİPNOT 25

ŞİRKET’İN ORGANİZASYONU VE FAALİYET KONUSU ..............................................................

FİNANSAL TABLOLARIN SUNUMUNA İLİŞKİN ESASLAR .........................................................

NAKİT, NAKİT BENZERLERİ VE MERKEZ BANKASI ...................................................................

SATILMAYA HAZIR FİNANSAL VARLIKLAR ................................................................................

KİRALAMA İŞLEMLERİ VE TAKİPTEKİ ALACAKLAR ................................................................

MADDİ DURAN VARLIKLAR ............................................................................................................

MADDİ OLMAYAN DURAN VARLIKLAR .......................................................................................

İŞTİRAKLER .........................................................................................................................................

DİĞER ALACAKLAR ...........................................................................................................................

PEŞİN ÖDENMİŞ GİDERLER ..............................................................................................................

SATIŞ AMAÇLI ELDE TUTULAN VARLIKLAR ..............................................................................

ALINAN KREDİLER .............................................................................................................................

İHRAÇ EDİLEN MENKUL KIYMETLER ...........................................................................................

DİĞER BORÇLAR VE DİĞER YABANCI KAYNAKLAR ................................................................

TAAHHÜTLER VE MUHTEMEL YÜKÜMLÜLÜKLER ...................................................................

ÇALIŞAN HAKLARI YÜKÜMLÜLÜĞÜ ............................................................................................

DİĞER KARŞILIKLAR .........................................................................................................................

ÖZKAYNAKLAR ..................................................................................................................................

ESAS FAALİYET GİDERLERİ.............................................................................................................

DİĞER FAALİYET GELİRLERİ VE GİDERLERİ...............................................................................

VERGİ VARLIK VE YÜKÜMLÜLÜKLERİ ........................................................................................

HİSSE BAŞINA KAZANÇ ....................................................................................................................

İLİŞKİLİ TARAF AÇIKLAMALARI ....................................................................................................

FİNANSAL ARAÇLARDAN KAYNAKLANAN RİSKLERİN NİTELİĞİ VE DÜZEYİ ...................

BİLANÇO TARİHİNDEN SONRAKİ OLAYLAR ...............................................................................

9

9-21

21

22

22-25

26

27

27

28

28

28

29

29

30

30

31

32

32

32-33

33-34

34-37

38

38-39

40-48

48

ZİRAAT FİNANSAL KİRALAMA A.Ş.

BAĞIMSIZ DENETİMDEN GEÇMİŞ

31 ARALIK 2016 TARİHLİ FİNANSAL DURUM TABLOSU

(Tutarlar aksi belirtilmedikçe bin Türk Lirası (“TL”) olarak ifade edilmiştir.)

AKTİF KALEMLER

Dipnot

I.

II.

2.1

2.2

2.3

III.

IV.

V.

VI.

6.1

6.1.1

6.1.2

6.1.3

6.2

6.2.1

6.2.2

VII.

7.1

7.2

7.3

VIII.

8.1

8.1.1

8.1.2

8.1.3

8.2

8.3

IX.

X.

10.1

10.2

10.3

10.4

XI.

11.1

11.2

11.3

XII.

XIII.

XIV.

XV.

XVI.

XVII.

17.1

17.2

XVIII.

NAKİT, NAKİT BENZERLERİ VE MERKEZ BANKASI

GERÇEĞE UYGUN DEĞER FARKI K/Z'A YANSITILAN FV (Net)

Alım satım amaçlı finansal varlıklar

Gerçeğe uygun değer farkı kar/zarara yansıtılan olarak sınıflandırılan fv

Alım satım amaçlı türev finansal varlıklar

BANKALAR

TERS REPO İŞLEMLERİNDEN ALACAKLAR

SATILMAYA HAZIR FİNANSAL VARLIKLAR (Net)

FAKTORİNG ALACAKLARI

İskontolu Faktoring Alacakları

Yurt İçi

Yurt Dışı

Kazanılmamış Gelirler (-)

Diğer Faktoring Alacakları

Yurt İçi

Yurt Dışı

FİNANSMAN KREDİLERİ

Tüketici kredileri

Kredi kartları

Taksitli ticari krediler

KİRALAMA İŞLEMLERİ

Kiralama İşlemlerinden Alacaklar

Finansal Kiralama Alacakları

Faaliyet Kiralaması Alacakları

Kazanılmamış Gelirler (-)

Kiralama Konusu Yapılmakta Olan Yatırımlar

Kiralama İşlemleri İçin Verilen Avanslar

DİĞER ALACAKLAR

TAKİPTEKİ ALACAKLAR

Takipteki Faktoring Alacakları

Takipteki Finansman Kredileri

Takipteki Kiralama İşlemlerinden Alacaklar

Özel Karşılıklar (-)

RİSKTEN KORUNMA AMAÇLI TÜREV FİNANSAL VARLIKLAR

Gerçeğe Uygun Değer Riskinden Korunma Amaçlılar

Nakit Akış Riskinden Korunma Amaçlılar

Yurtdışındaki Net Yatırım Riskinden Korunma Amaçlılar

VADEYE KADAR ELDE TUTULACAK YATIRIMLAR (Net)

BAĞLI ORTAKLIKLAR (Net)

İŞTİRAKLER (Net)

İŞ ORTAKLIKLARI (Net)

MADDİ DURAN VARLIKLAR (Net)

MADDİ OLMAYAN DURAN VARLIKLAR (Net)

Şerefiye

Diğer

XIX.

CARİ DÖNEM VERGİ VARLIĞI

XX.

ERTELENMİŞ VERGİ VARLIĞI

DİĞER AKTİFLER

ARA TOPLAM

SATIŞ AMAÇLI ELDE TUTULAN VE DURDURULAN FAALİYETLERE İLİŞKİN

VARLIKLAR (Net)

Satış Amaçlı

Durdurulan Faaliyetlere İlişkin

AKTİF TOPLAMI

XXI.

XXII.

22.1

22.2

3

4

5

9

5

8

6

7

PEŞİN ÖDENMİŞ GİDERLER

10

Bağımsız Denetimden Geçmiş

Bağımsız Denetimden Geçmiş

Cari Dönem

Önceki Dönem

(31 Aralık 2016)

(31 Aralık 2015)

TP

YP Toplam

TP

YP Toplam

1.543

65.038

66.581

1.002

41.575

42.577

13

13

13

13

436.938 1.708.311 2.145.249 542.372 1.744.275 2.286.647

433.514 1.694.085 2.127.599 536.310 1.729.692 2.266.002

539.315 1.916.382 2.455.697 668.290 1.975.466 2.643.756

(105.801) (222.297) (328.098) (131.980) (245.774) (377.754)

786

5.263

6.049

78

7.051

7.129

2.638

8.963

11.601

5.984

7.532

13.516

4.138

4.213

8.351

5.326

3.216

8.542

42.993

66.193 109.186

38.073

21.972

60.045

65.916 249.636 315.552

51.125 163.537 214.662

(22.923) (183.443) (206.366) (13.052) (141.565) (154.617)

23.939

23.939

21.590

21.590

472

472

697

697

876

876

940

940

876

876

940

940

1.047

-

1.047

1.045

-

1.045

-

-

-

-

-

-

21

11

177

177

512.136 1.843.755 2.355.891

105

105

611.163 1.811.038 2.422.201

11

950

950

950

950

513.086 1.843.755 2.356.841

952

952

952

952

612.115 1.811.038 2.423.153

Sayfa 9 ile 48 arasındaki açıklayıcı dipnotlar finansal tabloların tamamlayıcı bir parçasını oluştururlar.

1

ZİRAAT FİNANSAL KİRALAMA A.Ş.

31 ARALIK 2016 TARİHLİ FİNANSAL DURUM TABLOSU

(Tutarlar aksi belirtilmedikçe bin Türk Lirası (“TL”) olarak ifade edilmiştir.)

PASİF KALEMLER

Dipnot

I.

II.

III.

IV.

4.1

4.2

4.3

4.4

V.

5.1

5.2

5.3

VI.

VII.

VIII.

8.1

8.2

8.3

IX.

X.

10.1

10.2

10.3

XI.

XII.

XIII.

XIV.

ALIM SATIM AMAÇLI TÜREV FİNANSAL YÜKÜMLÜLÜKLER

ALINAN KREDİLER

FAKTORİNG BORÇLARI

KİRALAMA İŞLEMLERİNDEN BORÇLAR

Finansal Kiralama Borçları

Faaliyet Kiralaması Borçları

Diğer

Ertelenmiş Finansal Kiralama Giderleri ( - )

İHRAÇ EDİLEN MENKUL KIYMETLER (Net)

Bonolar

Varlığa Dayalı Menkul Kıymetler

Tahviller

DİĞER BORÇLAR

DİĞER YABANCI KAYNAKLAR

RİSKTEN KORUNMA AMAÇLI TÜREV FİNANSAL YÜKÜMLÜLÜKLER

Gerçeğe Uygun Değer Riskinden Korunma Amaçlılar

Nakit Akış Riskinden Korunma Amaçlılar

Yurtdışındaki Net Yatırım Riskinden Korunma Amaçlılar

ÖDENECEK VERGİ VE YÜKÜMLÜLÜKLER

BORÇ VE GİDER KARŞILIKLARI

Yeniden Yapılanma Karşılığı

Çalışan Hakları Yükümlülüğü Karşılığı

Diğer Karşılıklar

ERTELENMİŞ GELİRLER

CARİ DÖNEM VERGİ BORCU

ERTELENMİŞ VERGİ BORCU

SERMAYE BENZERİ KREDİLER

ARA TOPLAM

XV. SATIŞ AMAÇLI ELDE TUTULAN VE DURDURULAN

FAALİYETLERE İLİŞKİN DURAN VARLIK BORÇLARI (Net)

15.1 Satış Amaçlı

15.2 Durdurulan Faaliyetlere İlişkin

XVI. ÖZKAYNAKLAR

16.1 Ödenmiş Sermaye

16.2 Sermaye Yedekleri

16.2.1 Hisse Senedi İhraç Primleri

16.2.2 Hisse Senedi İptal Karları

16.2.3 Diğer Sermaye Yedekleri

16.3 Kar veya Zararda Yeniden Sınıflandırılmayacak Birikmiş Diğer Kapsamlı Gelirler veya Giderler

16.4 Kar veya Zararda Yeniden Sınıflandırılarak Birikmiş Diğer Kapsamlı Gelirler veya Giderler

16.5 Kar Yedekleri

16.5.1 Yasal Yedekler

16.5.2 Statü Yedekleri

16.5.3 Olağanüstü Yedekler

16.5.4 Diğer Kar Yedekleri

16.6 Kar veya Zarar

16.6.1 Geçmiş Yıllar Kar veya Zararı

16.6.2 Dönem Net Kar veya Zararı

PASİF TOPLAMI

12

13

14

14

21

16

17

21

18

Bağımsız Denetimden Geçmiş

Cari Dönem

(31 Aralık 2016)

TP

YP

Toplam

87.200 1.840.851 1.928.051

131.822

131.822

131.822

131.822

3.573

10.796

14.369

1.174

6.910

8.084

3.568

3.568

1.026

1.026

1.020

1.020

6

6

3.133

3.133

231.496 1.858.557 2.090.053

Bağımsız Denetimden Geçmiş

Önceki Dönem

(31 Aralık 2015)

TP

YP

Toplam

1.014

1.014

244.974 1.769.483 2.014.457

131.791

131.791

131.791

131.791

3.888

17.249

21.137

2.821

10.031

12.852

1.197

1.197

742

742

742

742

3.082

3.082

388.495 1.797.777 2.186.272

266.788

250.000

(500)

9.479

4.165

5.314

7.809

(22.194)

30.003

498.284

236.881

250.000

(404)

9.479

4.165

5.314

(22.194)

(59.601)

37.407

625.376

1.858.557

266.788

250.000

(500)

9.479

4.165

5.314

7.809

(22.194)

30.003

2.356.841

1.797.777

236.881

250.000

(404)

9.479

4.165

5.314

(22.194)

(59.601)

37.407

2.423.153

Sayfa 9 ile 48 arasındaki açıklayıcı dipnotlar finansal tabloların tamamlayıcı bir parçasını oluştururlar.

2

ZİRAAT FİNANSAL KİRALAMA A.Ş.

31 ARALIK 2016 TARİHLİ NAZIM HESAPLAR KALEMLERİ

(Tutarlar aksi belirtilmedikçe bin Türk Lirası (“TL”) olarak ifade edilmiştir.)

NAZIM HESAP KALEMLERİ

I.

II.

III.

IV.

V.

5.1

5.2

5.2.1

5.2.1.1

5.2.1.2

5.2.2

VI.

6.1

6.1.1

6.1.2

6.1.3

6.2

6.2.1

6.2.2

6.2.3

6.2.4

6.2.5

VII.

RİSKİ ÜSTLENİLEN FAKTORİNG İŞLEMLERİ

RİSKİ ÜSTLENİLMEYEN FAKTORİNG İŞLEMLERİ

ALINAN TEMİNATLAR

VERİLEN TEMİNATLAR

TAAHHÜTLER

Cayılamaz Taahhütler

Cayılabilir Taahhütler

Kiralama Taahhütleri

Finansal Kiralama Taahhütleri

Faaliyet Kiralama Taahhütleri

Diğer Cayılabilir Taahhütler

TÜREV FİNANSAL ARAÇLAR

Riskten Korunma Amaçlı Türev Finansal Araçlar

Gerçeğe Uygun Değer Riskinden Korunma Amaçlı İşlemler

Nakit Akış Riskinden Korunma Amaçlı İşlemler

Yurtdışındaki Net Yatırım Riskinden Korunma Amaçlı İşlemler

Alım Satım Amaçlı İşlemler

Vadeli Alım-Satım İşlemleri

Swap Alım Satım İşlemleri

Alım Satım Opsiyon İşlemleri

Futures Alım Satım İşlemleri

Diğer

EMANET KIYMETLER

Bağımsız Denetimden Geçmiş

Cari Dönem

(31 Aralık 2016)

Dipnot

5

15

15

NAZIM HESAPLAR TOPLAMI

Bağımsız Denetimden Geçmiş

Önceki Dönem

(31 Aralık 2015)

TP

8.081.911

27.799

20.063

20.063

20.063

20.063

550

YP

19.390.356

9.302

17.168

17.168

17.168

17.168

3.308

Toplam

27.472.267

37.101

37.231

37.231

37.231

37.231

3.858

TP

4.121.440

27.771

13.764

13.764

13.764

13.764

550

YP

2.886.096

25.485

118.425

118.425

118.425

118.425

188.195

188.195

188.195

2.742

Toplam

7.007.536

53.256

132.189

132.189

132.189

132.189

188.195

188.195

188.195

3.292

8.130.323

19.420.134

27.550.457

4.163.525

3.220.943

7.384.468

Sayfa 9 ile 48 arasındaki açıklayıcı dipnotlar finansal tabloların tamamlayıcı bir parçasını oluştururlar.

3

ZİRAAT FİNANSAL KİRALAMA A.Ş.

1 OCAK - 31 ARALIK 2016 HESAP DÖNEMİNE AİT

KAR VEYA ZARAR TABLOSU

(Tutarlar aksi belirtilmedikçe bin Türk Lirası (“TL”) olarak ifade edilmiştir.)

GELİR VE GİDER KALEMLERİ

ESAS FAALİYET GELİRLERİ

FAKTORİNG GELİRLERİ

1.1

Faktoring Alacaklarından Alınan Faizler

1.1.1 İskontolu

1.1.2 Diğer

1.2

Faktoring Alacaklarından Alınan Ücret ve Komisyonlar

1.2.1 Iskontolu

1.2.2 Diğer

FİNANSMAN KREDİLERİNDEN GELİRLER

1.3

Finansman Kredilerinden Alınan Faizler

1.4

Finansman Kredilerinden Alınan Ücret ve Komisyonlar

KİRALAMA GELİRLERİ

1.5

Finansal Kiralama Gelirleri

1.6

Faaliyet Kiralaması Gelirleri

1.7

Kiralama İşlemlerinden Alınan Ücret ve Komisyonlar

II.

FİNANSMAN GİDERLERİ (-)

2.1

Kullanılan Kredilere Verilen Faizler

2.2

Faktoring İşlemlerinden Borçlara Verilen Faizler

2.3

Finansal Kiralama Giderleri

2.4

İhraç Edilen Menkul Kıymetlere Verilen Faizler

2.5

Diğer Faiz Giderleri

2.6

Verilen Ücret ve Komisyonlar

III.

BRÜT K/Z (I+II)

IV.

ESAS FAALİYET GİDERLERİ (-)

4.1

Personel Giderleri

4.2

Kıdem Tazminatı Karşılığı Gideri

4.3

Araştırma Geliştirme Giderleri

4.4

Genel İşletme Giderleri

4.5

Diğer

V.

BRÜT FAALİYET K/Z (III+IV)

VI.

DİĞER FAALİYET GELİRLERİ

6.1

Bankalardan Alınan Faizler

6.2

Ters Repo İşlemlerinden Alınan Faizler

6.3

Menkul Değerlerden Alınan Faizler

6.3.1 Alım Satım Amaçlı Finansal Varlıklardan

6.3.2 Gerçeğe Uygun Değer Farkı Kar/Zarara Yansıtılan Olarak Sınıflandırılan FV

6.3.3 Satılmaya Hazır Finansal Varlıklardan

6.3.4 Vadeye Kadar Elde Tutulacak Yatırımlardan

6.4

Temettü Gelirleri

6.5

Sermaye Piyasası İşlemleri Karı

6.5.1 Türev Finansal İşlemlerden

6.5.2 Diğer

6.6

Kambiyo İşlemleri Karı

6.7

Diğer

VII. TAKİPTEKİ ALACAKLARA İLİŞKİN ÖZEL KARŞILIKLAR (-)

VIII. DİĞER FAALİYET GİDERLERİ (-)

8.1

Menkul Değerler Değer Düşüş Gideri

8.1.1 Gerçeğe Uygun Değer Farkı Kar/Zarara Yansıtılan Olarak Sınıflandırılan FV Değer

Düşme Gideri

8.1.2 Satılmaya Hazır Finansal Varlıklardan

8.1.3 Vadeye Kadar Elde Tutulacak Yatırımlardan

8.2

Duran Varlıklar Değer Düşüş Giderleri

8.2.1 Maddi Duran Varlık Değer Düşüş Giderleri

8.2.2 Satış Amaçlı Elde Tutulan ve Durdurulan Faaliyetlere İlişkin Duran Varlıklar Değer

Düşüş Giderleri

8.2.3 Şerefiye Değer Düşüş Gideri

8.2.4 Diğer Maddi Olmayan Duran Varlıklar Değer Düşüş Giderleri

8.2.5 İştirak, Bağlı Ortaklık ve İş Ortaklıkları Değer Düşüş Giderleri

8.3

Türev Finansal İşlemlerden Zarar

8.4

Kambiyo İşlemleri Zararı

8.5

Diğer

IX.

NET FAALİYET K/Z (V+…+VIII)

X.

BİRLEŞME İŞLEMİ SONRASINDA GELİR OLARAK KAYDEDİLEN

FAZLALIK TUTARI

XI.

NET PARASAL POZİSYON KARI/ZARARI

XII. SÜRDÜRÜLEN FAALİYETLER VERGİ ÖNCESİ K/Z (IX+X+XI)

XIII. SÜRDÜRÜLEN FAALİYETLER VERGİ KARŞILIĞI (±)

13.1 Cari Vergi Karşılığı

13.2 Ertelenmiş Vergi Gider Etkisi (+)

13.3 Ertelenmiş Vergi Gelir Etkisi (-)

XIV. SÜRDÜRÜLEN FAALİYETLER DÖNEM NET K/Z (XII±XIII)

XV.

DURDURULAN FAALİYETLERDEN GELİRLER

15.1 Satış Amaçlı Elde Tutulan Duran Varlık Gelirleri

15.2 Bağlı Ortaklık, İştirak ve İş Ortaklıkları Satış Karları

15.3 Diğer Durdurulan Faaliyet Gelirleri

XVI. DURDURULAN FAALİYETLERDEN GİDERLER (-)

16.1 Satış Amaçlı Elde Tutulan Duran Varlık Giderleri

16.2 Bağlı Ortaklık, İştirak ve İş Ortaklıkları Satış Zararları

16.3 Diğer Durdurulan Faaliyet Giderleri

XVII. DURDURULAN FAALİYETLER VERGİ ÖNCESİ K/Z (XV-XVI)

XVIII. DURDURULAN FAALİYETLER VERGİ KARŞILIĞI (±)

18.1 Cari Vergi Karşılığı

18.2 Ertelenmiş Vergi Gider Etkisi (+)

18.3 Ertelenmiş Vergi Gelir Etkisi (-)

XIX. DURDURULAN FAALİYETLER DÖNEM NET K/Z (XVII±XVIII)

XX.

NET DÖNEM KARI/ZARARI (XIV+XIX)

HİSSE BAŞINA KAZANÇ

Sürdürülen Faaliyetlerden Hisse Başına Kazanç

Durdurulan Faaliyetlerden Hisse Başına Kazanç

SEYRELTİLMİŞ HİSSE BAŞINA KAZANÇ

Dipnot

I.

19

20

5

20

21

21

22

Bağımsız

Denetimden Geçmiş

Cari Dönem

(31 Aralık 2016)

164.114

164.114

164.114

(91.375)

(75.672)

(15.222)

(481)

72.739

(18.006)

(10.774)

(185)

(6.695)

(352)

54.733

638.323

1.079

3.994

1.021

1.021

600.261

31.968

(52.005)

(596.844)

-

Bağımsız

Denetimden Geçmiş

Önceki Dönem

(31 Aralık 2015)

158.824

158.824

158.824

(90.523)

(76.645)

(13.433)

(445)

68.301

(18.861)

(9.874)

(117)

(8.553)

(317)

49.440

767.323

1.156

2.036

1.724

1.724

733.366

29.041

(22.643)

(744.752)

-

-

-

(596.734)

(110)

44.207

(744.307)

(445)

49.368

44.207

(14.204)

(14.252)

48

30.003

30.003

0,1200

0,1200

0,12

49.368

(11.961)

(11.988)

27

37.407

37.407

0,1496

0,1496

0,15

Sayfa 9 ile 48 arasındaki açıklayıcı dipnotlar finansal tabloların tamamlayıcı bir parçasını oluştururlar.

4

ZİRAAT FİNANSAL KİRALAMA A.Ş.

1 OCAK - 31 ARALIK 2016 HESAP DÖNEMİNE AİT

KAR VEYA ZARAR VE DİĞER KAPSAMLI GELİR TABLOSU

(Tutarlar aksi belirtilmedikçe bin Türk Lirası (“TL”) olarak ifade edilmiştir.)

Dipnot

I.

II.

2.1

2.1.1

2.1.2

2.1.3

2.1.4

2.1.5

2.1.5.1

2.1.5.2

2.2

2.2.1

2.2.2

2.2.3

2.2.4

2.2.5

2.2.6

2.2.6.1

2.2.6.2

III.

DÖNEM KARI /ZARARI

DİĞER KAPSAMLI GELİRLER

Kar veya Zararda Yeniden Sınıflandırılmayacaklar

Maddi Duran Varlıklar Yeniden Değerleme Artışları/Azalışları

Maddi Olmayan Duran Varlıklar Yeniden Değerleme Artışları/Azalışları

Tanımlanmış Fayda Planları Yeniden Ölçüm Kazançları/Kayıpları

Diğer Kar veya Zarar Olarak Yeniden Sınıflandırılmayacak Diğer Kapsamlı Gelir Unsurları

Kar veya Zararda Yeniden Sınıflandırılmayacak Diğer Kapsamlı Gelire İlişkin Vergiler

Dönem Vergi Gideri/Geliri

Ertelenmiş Vergi Gideri/Geliri

Kar veya Zararda Yeniden Sınıflandırılacaklar

Yabancı Para Çevirim Farkları

Satılmaya Hazır Finansal Varlıkların Yeniden Değerleme ve/veya Sınıflandırma

Gelirleri/Giderleri

Nakit Akış Riskinden Korunma Gelirleri/Giderleri

Yurtdışındaki İşletmeye İlişkin Yatırım Riskinden Korunma Gelirleri/Giderleri

Diğer Kar veya Zarar Olarak Yeniden Sınıflandırılacak Diğer Kapsamlı Gelir Unsurları

Kar veya Zararda Yeniden Sınıflandırılacak Diğer Kapsamlı Gelire İlişkin Vergiler

Dönem Vergi Gideri/Geliri

Ertelenmiş Vergi Gideri/Geliri

TOPLAM KAPSAMLI GELİR (I+II)

17

Bağımsız

Denetimden

Geçmiş

Cari Dönem

(31 Aralık 2016)

30.003

(96)

(96)

(119)

23

23

-

Bağımsız

Denetimden

Geçmiş

Önceki Dönem

(31 Aralık 2015)

37.407

(159)

(159)

(199)

40

40

-

29.907

37.248

Sayfa 9 ile 48 arasındaki açıklayıcı dipnotlar finansal tabloların tamamlayıcı bir parçasını oluştururlar.

5

ZİRAAT FİNANSAL KİRALAMA A.Ş.

1 OCAK -31 ARALIK 2016 HESAP DÖNEMİNE AİT BAĞIMSIZ DENETİMDEN GEÇMİŞ

ÖZKAYNAKLAR DEĞİŞİM TABLOSU

(Tutarlar aksi belirtilmedikçe bin Türk Lirası (“TL”) olarak ifade edilmiştir.)

ÖZKAYNAK KALEMLERİNDEKİ

DEĞİŞİKLİKLER

Ödenmiş

Sermaye

Hisse

Sermaye Senedi İhraç Hisse Senedi

Yedekleri

Primleri İptal Karları

Diğer

Sermaye

Yedekleri

Kar veya Zararda

Yeniden

Sınıflandırılmayacak

Birikmiş Diğer Kapsamlı

Gelirler ve Giderler

Kar veya Zararda Yeniden

Sınıflandırılacak Birikmiş

Diğer Kapsamlı Gelirler ve

Giderler

1

2

3

4

5

6 Kar Yedekleri

Yasal

Yedekler

Statü

Yedekleri

Olağanüstü

Yedekler

Diğer Kar Dönem Karı /

Yedekleri

(Zararı)

Geçmiş Dönem

Karı / (Zararı)

Dönem Net

Kar veya

Zararı

Toplam

Özkaynak

ÖNCEKİ DÖNEM

(1 Ocak 2015-31 Aralık 2015)

I.

II.

2.1

2.2

Önceki Dönem Sonu Bakiyesi

TMS 8 Uyarınca Yapılan Düzeltmeler

Hataların Düzeltilmesinin Etkisi

Muhasebe Politikasında Yapılan Değişikliklerin Etkisi

250.000

-

-

-

-

-

-

(245)

-

-

-

-

-

9.479

-

4.165

-

-

5.314

-

-

(59.601)

-

-

(59.601)

-

199.633

-

III.

IV.

Yeni Bakiye (I+II)

Toplam Kapsamlı Gelir

250.000

-

-

-

-

-

-

(245)

-

-

-

-

-

9.479

-

4.165

-

-

5.314

-

-

(59.601)

-

-

(59.601)

-

199.633

-

V.

VI.

Nakden Gerçekleştirilen Sermaye Artırımı

İç Kaynaklardan Gerçekleştirilen Sermaye Artırımı

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

VII.

VIII

Ödenmiş Sermaye Enflasyon Düzeltme Farkı

Hisse Senedine Dönüştürülebilir Tahviller

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

IX.

X.

Sermaye Benzeri Krediler

Diğer Değişiklikler Nedeniyle Artış /Azalış

-

-

-

-

-

-

(159)

-

-

-

-

-

-

-

-

-

-

-

-

(159)

XI.

XII.

Dönem Net Karı veya Zararı

Kar Dağıtımı

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

37.407

-

(59.601)

37.407

59.601

37.407

-

12.1

12.2

Dağıtılan Temettü

Yedeklere Aktarılan Tutarlar

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

(59.601)

59.601

-

12.3

Diğer

Dönem Sonu Bakiyesi (III+IV+…...+XI+XII)

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

250.000

-

-

-

-

-

(404)

-

-

-

-

9.479

4.165

-

5.314

-

(22.194)

(59.601)

37.407

236.881

250.000

-

-

-

-

-

(404)

-

-

-

-

9.479

4.165

-

5.314

-

(22.194)

(59.601)

37.407

236.881

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

CARİ DÖNEM

I.

(1 Ocak 2016-31 Aralık 2016)

Önceki Dönem Sonu Bakiyesi

II.

2.1

TMS 8 Uyarınca Yapılan Düzeltmeler

Hataların Düzeltilmesinin Etkisi

2.2

Muhasebe Politikasında Yapılan Değişikliklerin Etkisi

III.

IV.

V.

Yeni Bakiye (I+II)

Toplam Kapsamlı Gelir

Nakden Gerçekleştirilen Sermaye Artırımı

VI.

VII.

İç Kaynaklardan Gerçekleştirilen Sermaye Artırımı

Ödenmiş Sermaye Enflasyon Düzeltme Farkı

VIII

IX.

Hisse Senedine Dönüştürülebilir Tahviller

Sermaye Benzeri Krediler

X.

XI.

Diğer Değişiklikler Nedeniyle Artış /Azalış

Dönem Net Karı veya Zararı

XII.

12.1

Kar Dağıtımı

Dağıtılan Temettü

12.2

12.3

Yedeklere Aktarılan Tutarlar

Diğer

Dönem Sonu Bakiyesi (III+IV+…...+XI+XII)

1.

2.

3.

4.

5.

6.

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

250.000

-

-

-

-

-

(404)

-

-

-

-

9.479

4.165

-

5.314

-

(22.194)

(59.601)

37.407

236.881

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

(96)

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

30.003

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

250.000

-

-

-

-

-

(500)

-

-

-

-

9.479

4.165

-

5.314

-

-

-

30.003

(96)

30.003

-

37.407

-

(37.407)

-

-

-

37.407

-

(37.407)

-

-

7.809

(22.194)

30.003

266.788

Duran varlıklar birikmiş yeniden değerleme artışları/azalışları,

Tanımlanmış fayda planlarının birikmiş yeniden ölçüm kazançları/kayıpları,

Diğer (Özkaynak yöntemiyle değerlenen yatırımların diğer kapsamlı gelirinden kar/zararda sınıflandırılmayacak payları ile diğer kar veya zarar olarak yeniden sınıflandırılmayacak diğer kapsamlı gelir unsurlarının birikmiş tutarları),

Yabancı para çevirim farkları,

Satılmaya hazır finansal varlıkların birikmiş yeniden değerleme ve/veya sınıflandırma kazançları/kayıpları,

Diğer (Nakit akış riskinden korunma kazançları/kayıpları, Özkaynak yöntemiyle değerlenen yatırımların diğer kapsamlı gelirinden kar/zararda sınıflandırılacak payları ve diğer kar veya zarar olarak yeniden sınıflandırılacak diğer kapsamlı gelir unsurlarının birikmiş tutarları)

ifade eder.

Sayfa 9 ile 48 arasındaki açıklayıcı dipnotlar finansal tabloların tamamlayıcı bir parçasını oluştururlar.

6

ZİRAAT FİNANSAL KİRALAMA A.Ş.

1 OCAK - 31 ARALIK 2016 HESAP DÖNEMİNE AİT NAKİT AKIŞ TABLOSU

(Tutarlar aksi belirtilmedikçe bin Türk Lirası (“TL”) olarak ifade edilmiştir.)

Dipnot

A.

ESAS FAALİYETLERDEN KAYNAKLANAN NAKİT AKIŞLARI

1.1

Esas Faaliyet Konusu Aktif ve Pasiflerdeki Değişim Öncesi Faaliyet Karı

1.1.1

1.1.2

1.1.3

1.1.4

1.1.5

1.1.6

1.1.7

1.1.8

1.1.9

1.1.10

Alınan Faizler/Kiralama Gelirleri

Ödenen Faizler/Kiralama Giderleri

Kiralama Giderleri

Alınan Temettüler

Alınan Ücret ve Komisyonlar

Elde Edilen Diğer Kazançlar

Zarar Olarak Muhasebeleştirilen Takipteki Alacaklardan Tahsilatlar

Personele ve Hizmet Tedarik Edenlere Yapılan Nakit Ödemeler

Ödenen Vergiler

Diğer

1.2

Bağımsız

Denetimden Geçmiş

Cari Dönem

(31 Aralık 2016)

Bağımsız

Denetimden Geçmiş

Önceki Dönem

(31 Aralık 2015)

66.351

(52.285)

162.876

3.994

23.980

256

(10.774)

(14.252)

(99.729)

159.032

2.036

(104.257)

8.122

(9.874)

(11.988)

(95.356)

Esas Faaliyet Konusu Aktif ve Pasiflerdeki Değişim

(38.609)

(96.287)

1.2.1

1.2.2

1.2.3

1.2.4

1.2.5

1.2.6

1.2.7

1.2.8

1.2.9

Faktoring Alacaklarındaki Net (Artış) Azalış

Finansman Kredilerindeki Net (Artış) Azalış

Kiralama İşlemlerinden Alacaklarda Net Azalış (Artış)

Diğer Aktiflerde Net Azalış (Artış)

Faktoring Borçlarındaki Net Artış (Azalış)

Kiralama İşlemlerinden Borçlarda Net Artış (Azalış)

Alınan Kredilerdeki Net Artış (Azalış)

Vadesi Gelmiş Borçlarda Net Azalış (Artış)

Diğer Borçlarda Net (Azalış) Artış

41.490

119

(86.519)

6.301

(517.780)

(391)

486.676

(64.792)

I.

Esas Faaliyetlerinden Kaynaklanan Net Nakit Akışı

27.742

(148.572)

B.

YATIRIM FAALİYETLERİNDEN KAYNAKLANAN NAKİT AKIŞLARI

2.1

2.2

2.3

2.4

2.5

2.6

2.7

2.8

2.9

İktisap Edilen Bağlı Ortaklık ve İştirakler ve İş Ortaklıkları

Elden Çıkarılan Bağlı Ortaklık ve İştirakler ve İş Ortaklıkları

Satın Alınan Menkuller ve Gayrimenkuller

Elden Çıkarılan Menkul ve Gayrimenkuller

Elde Edilen Satılmaya Hazır Finansal Varlıklar

Elden Çıkarılan Satılmaya Hazır Finansal Varlıklar

Satın Alınan Vadeye Kadar Elde Tutulacak Yatırımlar

Satılan Vadeye Kadar Elde Tutulacak Yatırımlar

Diğer

(64)

-

(287)

-

II.

Yatırım Faaliyetlerinden Kaynaklanan Net Nakit Akışı

(64)

(287)

C.

FİNANSMAN FAALİYETLERİNDEN KAYNAKLANAN NAKİT

AKIŞLARI

3.1

3.2

3.3

3.4

3.5

3.6

Krediler ve İhraç Edilen Menkul Değerlerden Sağlanan Nakit

Krediler ve İhraç Edilen Menkul Değerlerden Kaynaklanan Nakit Çıkışı

İhraç Edilen Sermaye Araçları

Temettü Ödemeleri

Finansal Kiralamaya İlişkin Ödemeler

Diğer

(15.191)

-

130.875

(75.000)

-

III.

Finansman Faaliyetlerinden Sağlanan Net Nakit

(15.191)

55.875

IV.

Döviz Kurundaki Değişimin Nakit ve Nakde Eşdeğer Varlıklar Üzerindeki

Etkisi

11.513

114.237

V.

Nakit ve Nakde Eşdeğer Varlıklardaki Net Azalış (Artış)

24.000

21.253

VI.

Dönem Başındaki Nakit ve Nakde Eşdeğer Varlıklar

42.577

21.324

VII.

Dönem Sonundaki Nakit ve Nakde Eşdeğer Varlıklar

66.577

42.577

20

5

20

6,7

Sayfa 9 ile 48 arasındaki açıklayıcı dipnotlar finansal tabloların tamamlayıcı bir parçasını oluştururlar.

7

ZİRAAT FİNANSAL KİRALAMA A.Ş.

1 OCAK - 31 ARALIK 2016 HESAP DÖNEMİNE AİT KAR DAĞITIM TABLOSU

(Tutarlar aksi belirtilmedikçe bin Türk Lirası (“TL”) olarak ifade edilmiştir.)

I.

DÖNEM KARININ DAĞITIMI (*)

1.1

1.2

1.2.1

1.2.2

1.2.3

DÖNEM KARI

ÖDENECEK VERGİ VE YASAL YÜKÜMLÜLÜKLER (-)

Kurumlar Vergisi (Gelir Vergisi)

Gelir Vergisi Kesintisi

Diğer Vergi ve Yasal Yükümlülükler (**)

A.

NET DÖNEM KARI (1.1 - 1.2)

1.3

1.4

1.5

GEÇMİŞ DÖNEM ZARARI (-)

BİRİNCİ TERTİP YASAL YEDEK AKÇE (-)

KURULUŞTA BIRAKILMASI VE TASARRUFU ZORUNLU YASAL FONLAR (-)

B

DAĞITILABİLİR NET DÖNEM KARI [(A-1.3-1.4-1.5)] )

1.6

1.6.1

1.6.2

1.6.3

1.6.4

1.6.5

1.7

1.8

1.9

1.9.1

1.9.2

1.9.3

1.9.4

1.9.5

1.10

1.11

1.12

1.13

1.14

ORTAKLARA BİRİNCİ TEMETTÜ (-)

Hisse Senedi Sahiplerine

İmtiyazlı Hisse Senedi Sahiplerine

Katılma İntifa Senetlerine

Kara İştirakli Tahvillere

Kar ve Zarar Ortaklığı Belgesi Sahiplerine

PERSONELE TEMETTÜ (-)

YÖNETİM KURULUNA TEMETTÜ (-)

ORTAKLARA İKİNCİ TEMETTÜ (-)

Hisse Senedi Sahiplerine

İmtiyazlı Hisse Senedi Sahiplerine

Katılma İntifa Senetlerine

Kara İştirakli Tahvillere

Kar ve Zarar Ortaklığı Belgesi Sahiplerine

İKİNCİ TERTİP YASAL YEDEK AKÇE (-)

STATÜ YEDEKLERİ (-)

OLAĞANÜSTÜ YEDEKLER

DİĞER YEDEKLER

ÖZEL FONLAR

II.

YEDEKLERDEN DAĞITIM

2.1

2.2

2.3

2.3.1

2.3.2

2.3.3

2.3.4

2.3.5

2.4

2.5

DAĞITILAN YEDEKLER

İKİNCİ TERTİP YASAL YEDEKLER (-)

ORTAKLARA PAY (-)

Hisse Senedi Sahiplerine

İmtiyazlı Hisse Senedi Sahiplerine

Katılma İntifa Senetlerine

Kara İştirakli Tahvillere

Kar ve Zarar Ortaklığı Belgesi Sahiplerine

PERSONELE PAY (-)

YÖNETİM KURULUNA PAY (-)

III.

HİSSE BAŞINA KAR

3.1

3.2

3.3

3.4

HİSSE SENEDİ SAHİPLERİNE (TL)

HİSSE SENEDİ SAHİPLERİNE ( % )

İMTİYAZLI HİSSE SENEDİ SAHİPLERİNE (TL)

İMTİYAZLI HİSSE SENEDİ SAHİPLERİNE ( % )

IV.

HİSSE BAŞINA TEMETTÜ

4.1

4.2

4.3

4.4

HİSSE SENEDİ SAHİPLERİNE (TL)

HİSSE SENEDİ SAHİPLERİNE ( % )

İMTİYAZLI HİSSE SENEDİ SAHİPLERİNE (TL)

İMTİYAZLI HİSSE SENEDİ SAHİPLERİNE ( % )

Bağımsız

Denetimden Geçmiş

Cari Dönem

(31 Aralık 2016)

Bağımsız

Denetimden Geçmiş

Önceki Dönem

(31 Aralık 2015)

44.207

(14.204)

(14.252)

48

49.368

(11.961)

(11.988)

27

30.003

37.407

48

27

-

-

-

-

0,1200

12,00

-

0,1496

14,96

-

-

-

(*)

Şirket’in 2016 yılı faaliyet sonuçlarına ilişkin genel kurulu henüz yapılmamıştır.

(**)

Bankacılık Düzenleme ve Denetleme Kurumu tarafından ertelenmiş vergi varlıklarına ilişkin gelir tutarlarının nakit ya da iç kaynak

olarak nitelendirilemeyeceği ve dolayısıyla dönem karının bahse konu varlıklardan kaynaklanan kısmının kar dağıtımına ve sermaye

artırımına konu edilmemesi gerektiği mütalaa edildiğinden Şirket’in ertelenmiş vergi varlıklarından kaynaklanan 48 TL

(2015: 27 TL) ertelenmiş vergi geliri dağıtılabilir karın hesaplanmasında dikkate alınmamıştır.

Sayfa 9 ile 48 arasındaki açıklayıcı dipnotlar finansal tabloların tamamlayıcı bir parçasını oluştururlar.

8

ZİRAAT FİNANSAL KİRALAMA A.Ş.

1 OCAK - 31 ARALIK 2016 HESAP DÖNEMİNE AİT

FİNANSAL TABLOLARA İLİŞKİN AÇIKLAYICI DİPNOTLAR

(Tutarlar aksi belirtilmedikçe bin Türk Lirası (“TL”) olarak ifade edilmiştir.)

1 - ŞİRKET’İN ORGANİZASYONU VE FAALİYET KONUSU

Ziraat Finansal Kiralama A.Ş. (“Şirket”), 23 Temmuz 1991’de, 3226 sayılı Türk Finansal Kiralama

Kanunu hükümleri çerçevesinde Türkiye’de kurulmuştur. Şirket, bu tarihten itibaren finansal kiralama

operasyonlarına başlamıştır.

Şirket’in ana operasyonları endüstriyel, ofis ve diğer ekipmanlar ile birlikte taşıtlar, gayrimenkul ve

tarımsal faaliyetlere yönelik ekipmanların kiralanmasını içermektedir. Şirket’in genel müdürlüğü

Mecidiyeköy Mahallesi Büyükdere Caddesi No:83 Şişli - İstanbul - Türkiye adresinde bulunmaktadır.

Şirket’in ana ortağı T.C. Ziraat Bankası A.Ş.’dir. (Dipnot 25 ii.)

31 Aralık 2016 tarihi itibarıyla personel sayısı 79’dur (31 Aralık 2015: 80).

31 Aralık 2016 ve bu tarihte sona eren hesap dönemi itibarıyla hazırlanan finansal tablolar Yönetim

Kurulu tarafından 16 Şubat 2017 tarihinde onaylanmıştır. Genel Kurul, bu finansal tabloları değiştirme

yetkisine sahiptir.

Şirket’in faaliyetlerinin tamamı tek bir coğrafi bölgede (Türkiye) ve tek bir ticari alanda

(finansal kiralama) yürütülmektedir.

2 - FİNANSAL TABLOLARIN SUNUMUNA İLİŞKİN ESASLAR

2.1

Sunuma İlişkin Temel Esaslar

2.1.1 Uygulanan Muhasebe Standartları ve TMS’ye uygunluk beyanı

Şirket, bu finansal tablolarını, BDDK tarafından 24 Aralık 2013 tarih ve 28861 sayılı Resmi Gazete’de

yayımlanarak yürürlüğe giren “Finansal Kiralama, Faktoring ve Finansman Şirketlerinin Muhasebe

Uygulamaları ile Finansal Tabloları Hakkında Yönetmelik” ve aynı tarihli ve sayılı Resmi Gazete’de

yayımlanan “Finansal Kiralama, Faktoring ve Finansman Şirketlerince Uygulanacak Tekdüzen Hesap

Planı ve İzahnamesi Hakkında Tebliğ”, Kamu Gözetimi, Muhasebe ve Denetim Standartları Kurumu

tarafından yürürlüğe konulan Türkiye Muhasebe Standartları (“TMS”) ile Türkiye Finansal Raporlama

Standartları (“TFRS”) ve bunlara ilişkin ek ve yorumlara ve BDDK tarafından muhasebe ve raporlama

esaslarına ilişkin yayımlanan yönetmelik, tebliğ, açıklama ve genelgelere (tümü “Raporlama

Standartları”) uygun olarak hazırlamıştır.

Finansal tablolar, gerçeğe uygun değerleri ile gösterilen finansal varlık ve yükümlüklülerin dışında,

enflasyon düzeltmesine tabi tutulmak suretiyle, tarihi maliyet esası baz alınarak TL olarak

hazırlanmıştır.

Finansal tabloların hazırlanması, bilanço tarihi itibarıyla raporlanan aktif ve pasiflerin ya da açıklanan

koşullu varlık ve yükümlülüklerin tutarlarını ve ilgili dönem içerisinde oluştuğu raporlanan gelir ve

giderlerin tutarlarını etkileyen tahmin ve varsayımların yapılmasını gerektirir. Bu tahminler yönetimin

en iyi kanaat ve bilgilerine dayanmakla birlikte, gerçek sonuçlar bu tahminlerden farklılık gösterebilir.

9

ZİRAAT FİNANSAL KİRALAMA A.Ş.

1 OCAK - 31 ARALIK 2016 HESAP DÖNEMİNE AİT

FİNANSAL TABLOLARA İLİŞKİN AÇIKLAYICI DİPNOTLAR

(Tutarlar aksi belirtilmedikçe bin Türk Lirası (“TL”) olarak ifade edilmiştir.)

2 - FİNANSAL TABLOLARIN SUNUMUNA İLİŞKİN ESASLAR (Devamı)

2.1.2 Yüksek Enflasyon Dönemlerinde Finansal Tabloların Düzeltilmesi

Finansal tablolar, 31 Aralık 2004 tarihine kadar “Yüksek Enflasyonlu Ekonomilerde Finansal

Raporlamaya İlişkin Türkiye Muhasebe Standardı”na (“TMS 29”) göre enflasyon düzeltmesine tabi

tutulmuştur. BDDK tarafından yayımlanan 28 Nisan 2005 tarihli Genelge ile bankacılık sisteminde

uygulanmakta olan enflasyon muhasebesi uygulamasına son verilmesine karar verildiği duyurulmuş ve

finansal tabloların hazırlanmasında 1 Ocak 2005 tarihinden itibaren enflasyon muhasebesi

uygulamasına son verilmiştir.

2.1.3 Netleştirme/Mahsup

Finansal varlık ve yükümlülükler, gerekli kanuni hakkın bulunması, söz konusu varlık ve

yükümlülükleri net olarak değerlendirmeye niyet olması veya varlıkların elde edilmesi ile

yükümlülüklerin yerine getirilmesinin birbirini takip ettiği durumlarda net olarak gösterilirler.

2.1.4 İşletmenin Sürekliliği

Şirket, finansal tablolarını işletmenin sürekliliği ilkesine göre hazırlamıştır.

2.1.5 Kullanılan Para Birimi

Şirket’in finansal tabloları, faaliyette bulunduğu temel ekonomik çevrede geçerli olan para birimi

(fonksiyonel para birimi) ile sunulmuştur. İşletmenin finansal durumu ve faaliyet sonucu, Şirket’in

geçerli para birimi olan ve finansal tablo için sunum para birimi olan Türk Lirası (“TL”) cinsinden

ifade edilmiştir.

2.2.

Muhasebe Politikalarında Değişiklikler

2.2.1 Karşılaştırmalı Bilgiler ve Önceki Dönem Finansal Tabloların Yeniden Düzenlenmesi

Finansal durum ve performans trendlerinin tespitine imkan vermek üzere, Şirket’in finansal tabloları

önceki dönemle karşılaştırmalı olarak hazırlanmaktadır. Finansal tablo kalemlerinin gösterimi veya

sınıflandırılması değiştiğinde karşılaştırılabilirliği sağlamak amacıyla, önceki dönem finansal tabloları

da buna uygun olarak yeniden sınıflandırılır ve önemli farklılıklar açıklanır.

2.2.2 Muhasebe Politikalarındaki Değişiklikler

Muhasebe politikalarında yapılan önemli değişiklikler geriye dönük olarak uygulanmakta ve önceki

dönem finansal tabloları yeniden düzenlenmektedir. Şirket’in cari dönem içerisinde aşağıda etkileri

açıklanan haricinde önemli bir muhasebe politikası değişikliği bulunmamaktadır.

2.2.3 Muhasebe Tahminlerindeki Değişiklikler ve Hatalar

Muhasebe tahminlerindeki değişiklikler, yalnızca bir döneme ilişkin ise, değişikliğin yapıldığı cari

dönemde, gelecek dönemlere ilişkin ise, hem değişikliğin yapıldığı dönemde hem de gelecek

dönemlerde, ileriye yönelik olarak uygulanır. Şirket’in cari dönem içerisinde muhasebe tahminlerinde

önemli bir değişikliği olmamıştır. Tespit edilen önemli muhasebe hataları geriye dönük olarak

uygulanır ve önceki dönem finansal tabloları yeniden düzenlenir.

10

ZİRAAT FİNANSAL KİRALAMA A.Ş.

1 OCAK - 31 ARALIK 2016 HESAP DÖNEMİNE AİT

FİNANSAL TABLOLARA İLİŞKİN AÇIKLAYICI DİPNOTLAR

(Tutarlar aksi belirtilmedikçe bin Türk Lirası (“TL”) olarak ifade edilmiştir.)

2 - FİNANSAL TABLOLARIN SUNUMUNA İLİŞKİN ESASLAR (Devamı)

2.2.4 Standartlarda Değişiklikler ve Yorumlar

Yeni ya da Düzenlenmiş Türkiye Finansal Raporlama Standartlarının ve Yorumların

Uygulanması

Şirket KGK tarafından yayınlanan ve 1 Ocak 2016 tarihinden itibaren geçerli olan yeni ve revize

edilmiş standartlar ve yorumlardan kendi faaliyet konusu ile ilgili olanları uygulamıştır.

31 Aralık 2016 tarihi itibarıyla yürürlükte olan yeni standartlar ile mevcut önceki standartlara

getirilen değişiklikler ve yorumlar:

-

TFRS 14 “Düzenlemeye dayalı erteleme hesapları”; 1 Ocak 2016 tarihinde veya bu tarihten

sonra başlayan yıllık raporlama dönemlerinde geçerlidir. Bu değişiklik, ilk defa TFRS

uygulayacak şirketlerin, düzenlemeye dayalı erteleme hesap bakiyelerini önceki genel kabul

görmüş muhasebe ilkelerine göre finansal tablolarına yansıtmaya devam etmesine izin

vermektedir. Ancak daha önce TFRS uygulamış ve ilgili tutarı muhasebeleştirmeyecek diğer

şirketlerle karşılaştırılabilirliği sağlamak adına, tarife düzenlemesinin etkisinin diğer

kalemlerden ayrı olarak sunulması istenmektedir.

-

2014 Dönemi yıllık iyileştirmeler; 1 Ocak 2016 tarihinde veya bu tarihten sonra başlayan yıllık

raporlama dönemlerinde geçerlidir. İyileştirmeler 4 standartta değişiklik getirmiştir:

•

•

•

•

TFRS 5, ‘Satış amaçlı elde tutulan duran varlıklar ve durdurulan faaliyetler’, satış

yöntemlerine ilişkin değişiklik

TFRS 7, ‘Finansal araçlar: Açıklamalar’, TFRS 1’e bağlı olarak yapılan, hizmet

sözleşmelerine ilişkin değişiklik

TMS 19, ‘Çalışanlara sağlanan faydalar’ iskonto oranlarına ilişkin değişiklik

TMS 34, ‘Ara dönem finansal raporlama’ bilgilerin açıklanmasına ilişkin değişiklik.

-

TFRS 11 “Müşterek anlaşmalar”daki değişiklik; 1 Ocak 2016 tarihinde veya bu tarihten sonra

başlayan yıllık raporlama dönemlerinde geçerlidir. Müşterek faaliyetlerde pay edinimi ile

ilgilidir. Standarttaki değişiklik ile işletme tanımına giren bir müşterek faaliyette pay satın

ediniminde bu payın nasıl muhasebeleşeceği konusunda açıklık getirilmiştir.

-

TMS 16 “Maddi duran varlıklar”, ve TMS 41 “Tarımsal faaliyetler”

-

TMS 16 ve TMS 38’deki değişiklik: “Maddi duran varlıklar” ve “Maddi olmayan duran

varlıklar”, 1 Ocak 2016 tarihinde veya bu tarihten sonra başlayan yıllık raporlama dönemlerinde

geçerlidir. Bu değişiklikle bir varlığın kullanımını içeren bir faaliyetten elde edilen hasılatın,

genellikle varlığın ekonomik yararlarının tüketimi dışındaki etkenleri yansıttığından, hasılat

esaslı amortisman ve itfa yöntemi kullanımının uygun olmadığına açıklık getirmiştir.

-

TMS 27 “Bireysel finansal tablolar”; 1 Ocak 2016 tarihinde veya bu tarihten sonra başlayan

yıllık raporlama dönemlerinde geçerlidir. Bu değişiklik, işletmelere, bağlı ortaklık, iştirakler ve

iş ortaklıklarındaki yatırımlarını muhasebeleştirirken özkaynak yöntimini kullanmalarına izin

vermektedir.

-

TFRS 10 “Konsolide finansal tablolar” ve TMS 28 “İştiraklerdeki ve iş ortaklıklarındaki

yatırımlar”; 1 Ocak 2016 tarihinde veya bu tarihten sonra başlayan yıllık raporlama

dönemlerinde geçerlidir. Bu değişiklikler yatırım işletmeleri ve onların bağlı ortaklıkları için

konsolidasyon muafiyeti uygulamasına açıklık getirir.

-

TMS 1 “Finansal tabloların sunuluşu”; 1 Ocak 2016 tarihinde veya bu tarihten sonra başlayan

yıllık raporlama dönemlerinde geçerlidir. Bu değişiklikler ile finansal raporların sunum ve

açıklamalarını iyileştirmek amaçlanmıştır.

11

ZİRAAT FİNANSAL KİRALAMA A.Ş.

1 OCAK - 31 ARALIK 2016 HESAP DÖNEMİNE AİT

FİNANSAL TABLOLARA İLİŞKİN AÇIKLAYICI DİPNOTLAR

(Tutarlar aksi belirtilmedikçe bin Türk Lirası (“TL”) olarak ifade edilmiştir.)

2 - FİNANSAL TABLOLARIN SUNUMUNA İLİŞKİN ESASLAR (Devamı)

-

TMS 7 ‘Nakit akış tabloları’ndaki değişiklikler; 1 Ocak 2017 tarihinde veya bu tarihten sonra

başlayan yıllık raporlama dönemlerinde geçerlidir. Bu değişiklikler finansal tablo

okuyucularının finansman faaliyetlerinden kaynaklanan yükümlülük değişikliklerini

değerlendirebilmelerine imkan veren ek açıklamalar getirmiştir. Değişiklikler UMSK’nın

‘açıklama inisiyatifi’ projesinin bir parçası olarak finansal tablo açıklamalarının nasıl

geliştirilebileceğine dair çıkarılmıştır.

-

TMS 12 ‘Gelir vergileri’deki değişiklikler; 1 Ocak 2017 tarihinde veya bu tarihten sonra

başlayan yıllık raporlama dönemlerinde geçerlidir. Değişiklik bir varlığın gerçeğe uygun

değerinden ölçülmesi durumunda ve gerçeğe uygun değerinin vergi matrahından altında kalması

durumunda ertelenmiş verginin muhasebeleştirilmesi ile ilgili netleştirme yapmaktadır. Ayrıca

ertelenmiş vergi varlıklarının muhasebeleştirilmesi ile ilgili diğer bazı yönleri de açıklığa

kavuşturmaktadır.

-

TFRS 2 ‘Hisse bazlı ödemeler’deki değişiklikler; 1 Ocak 2018 tarihinde veya bu tarihten sonra

başlayan yıllık raporlama dönemlerinde geçerlidir. Değişiklik nakde dayalı hisse bazlı

ödemelerin ölçüm esaslarını ve bir ödüllendirmeyi nakde dayalıdan özkaynağa dayalıya çeviren

değişikliklerin nasıl muhasebeleştirileceğini açıklamaktadır. Bu değişiklik aynı zamanda bir

işverenin çalışanının hisse bazlı ödemesine ilişkin bir miktarı kesmek ve bunu vergi dairesine

ödemekle yükümlü olduğu durumlarda, TFRS 2’nin esaslarına bir istisna getirerek, bu ödül

sanki tamamen özkaynağa dayalıymışçasına işlem görmesini gerektirmektedir.

-

TFRS 9 ‘Finansal araçlar’; 1 Ocak 2018 tarihinde veya bu tarihten sonra başlayan yıllık

raporlama dönemlerinde geçerlidir. Bu standart TMS 39’un yerini almaktadır. Finansal varlıklar

ve yükümlülüklerin sınıflandırması ve ölçülmesi ile ilgili zorunlulukları ve aynı zamanda

şuanda kullanılmakta olan, gerçekleşen değer düşüklüğü zararı modelinin yerini alacak olan

beklenen kredi riski modelini de içermektedir.

-

TFRS 15 ‘Müşterilerle yapılan sözleşmelerinden doğan hasılat’; 1 Ocak 2018 tarihinde veya bu

tarihten sonra başlayan yıllık raporlama dönemlerinde geçerlidir. Amerika’da Kabul Görmüş

Muhasebe Standartları ile yapılan uyum çalışması sonucu ortaya çıkan yeni standart hasılatın

finansal raporlamasını ve finansal tabloların toplam gelirlerinin dünya çapında karşılaştırılabilir

olmasını sağlamayı amaçlamıştır.

-

TFRS 15 ‘Müşterilerle yapılan sözleşmelerinden doğan hasılat’ daki değişiklikler; bu

değişikliklerle edim (performans) yükümlülüklerini belirleyen uygulama rehberliğine, fikri

mülkiyet lisanslarının muhasebesine ve işletmenin asil midir yoksa aracı mıdır

değerlendirmesine (net hasılat sunumuna karşın brüt hasılat sunumu) ilişkin açıklamaları

içermektedir. Uygulama rehberliğindeki bu alanların her biri için yeni ve değiştirilmiş açıklayıcı

örnekler eklenmiştir. UMSK, aynı zamanda yeni hasılat standardına geçiş ile ilgili ek pratik

tedbirler dahil etmiştir.

-

TFRS 16 ‘Kiralama işlemleri’; 1 Ocak 2019 tarihinde veya bu tarihten sonra başlayan yıllık

raporlama dönemlerinde geçerlidir. Bu yeni standart mevcut TMS 17 rehberliğinin yerini alır ve

özellikli kiralayanlar açısından muhasebesinde geniş kapsamlı bir değişiklik yapar. Şu anki

TMS 17 kurallarına göre kiralayanlar bir kiralama işlemine taraf olduklarında bu işlem için

finansal kiralama (bilanço içi) ya da faaliyet kiralaması (bilanço dışı) ayrımı yapmak

zorundalar. Fakat TFRS 16’ya göre artık kiralayanlar neredeyse tüm kiralama sözleşmeleri için

gelecekte ödeyecekleri kiralama yükümlülüklerini ve buna karşılık olarak da bir ‘varlık

kullanım hakkı’nı bilançolarına yazmak zorunda olacaklardır. UMSK kısa dönemli kiralama

işlemleri ve düşük değerli varlıklar için bir istisna öngörmüştür, fakat bu istisna sadece kiraya

verenler açısından uygulanabilir. Kiraya verenler için muhasebe neredeyse aynı kalmaktadır.

Ancak UMSK’nın kiralama işlemlerinin tanımını değiştirmesinden ötürü (sözleşmelerdeki

içeriklerin birleştirilmesi ya da ayrıştırılmasındaki rehberliği değiştirdiği gibi) kiraya verenler de

bu yeni standarttan etkileneceklerdir. En azından yeni muhasebe modelinin kiraya verenler ve

kiralayanlar arasında pazarlıklara neden olacağı beklenmektedir. IFRS 16’ya göre biz sözleşme

belirli bir süre için belirli bir tutar karşılığında bir varlığın kullanım hakkını ve o varlığı kontrol

etme hakkını içeriyorsa o sözleşme bir kiralama sözleşmesidir ya da kiralama işlemi

içermektedir.

12

ZİRAAT FİNANSAL KİRALAMA A.Ş.

1 OCAK - 31 ARALIK 2016 HESAP DÖNEMİNE AİT

FİNANSAL TABLOLARA İLİŞKİN AÇIKLAYICI DİPNOTLAR

(Tutarlar aksi belirtilmedikçe bin Türk Lirası (“TL”) olarak ifade edilmiştir.)

2 - FİNANSAL TABLOLARIN SUNUMUNA İLİŞKİN ESASLAR (Devamı)

-

TFRS 4 ‘Sigorta Sözleşmeleri’ndeki değişiklikler; 1 Ocak 2018 tarihinde veya bu tarihten sonra

başlayan yıllık raporlama dönemlerinde geçerlidir. UFRS 4’de yapılan değişiklik sigorta

şirketleri için ‘örtülü yaklaşım (overlay approach)’ ve ‘erteleme yaklaşımı (deferral approach)’

olarak iki farklı yaklaşım sunmaktadır. Buna göre:

Sigorta sözleşmeleri tanzim eden tüm şirketlere yeni sigorta sözleşmeleri standardı

yayımlanmadan önce UFRS 9 uygulandığında ortaya çıkabilecek olan dalgalanmayı kar

veya zararda muhasebeleştirmek yerine diğer kapsamlı gelir tablosunda

muhasebeleştirme opsiyonu sağlayacaktır ve

Faaliyetleri ağırlıklı olarak sigorta ile bağlantılı olan şirketlere isteğe bağlı olarak 2021

yılına kadar geçici olarak UFRS 9’u uygulama muafiyeti getirecektir. UFRS 9

uygulamayı erteleyen işletmeler halihazırda var olan UMS 39 ‘Finansal Araçlar’

standardını uygulamaya devam edeceklerdir.

-

TMS 40 ‘Yatırım amaçlı gayrimenkuller’ standardındaki değişiklikler; 1 Ocak 2018 tarihinde

veya bu tarihten sonra başlayan yıllık raporlama dönemlerinde geçerlidir. Yatırım amaçlı

gayrimenkullerin sınıflandırılmasına ilişkin yapılan bu değişiklikler, kullanım amacında

değişiklik olması durumunda yatırım amaçlı gayrimenkullere ya da gayrimenkullerden yapılan

sınıflandırmalarla ilgili netleştirme yapmaktadır. Bir gayrimenkulün kullanımının değişmesi

durumunda bu gayrimenkulün ‘yatırım amaçlı gayrimenkul’ tanımlarına uyup uymadığının

değerlendirilmesinin yapılması gerekmektedir. Bu değişim kanıtlarla desteklenmelidir.

-

2014–2016 dönemi yıllık iyileştirmeler; 1 Ocak 2018 tarihinde veya bu tarihten sonra başlayan

yıllık raporlama dönemlerinde geçerlidir. Bu değişiklikler 3 standardı etkilemektedir:

-

TFRS 1, ‘Türkiye finansal raporlama standartlarının ilk uygulaması’, TFRS 7, TMS 19,

ve TFRS 10 standartlarının ilk kez uygulama aşamasında kısa dönemli istisnalarının

1 Ocak 2018’den itibaren geçerli olarak kaldırılmıştır.

TFRS 12 ‘Diğer işletmelerdeki paylara ilişkin açıklamalar’, standardın kapsamına ilişkin

bir netleştirme yapılmıştır. 1 Ocak 2017 tarihinde veya bu tarihten sonra başlayan yıllık

raporlama dönemlerinden itibaren geriye dönük olarak uygulanacaktır.

TMS 28 ‘İştiraklerdeki ve iş ortaklıklarındaki yatırımlar’, 1 Ocak 2018’den itibaren

geçerli olarak bir iştirak ya da iş ortaklığının gerçeğe uygun değerden ölçülmesine ilişkin

değişiklik.

TFRS Yorum 22, ‘Yabancı para cinsinden yapılan işlemler ve avanslar ödemeleri’; 1 Ocak 2018

tarihinde veya bu tarihten sonra başlayan yıllık raporlama dönemlerinde geçerlidir. Bu yorum

yabancı para cinsinden yapılan işlemler ya da bu tür işlemlerin bir parçası olarak yapılan

ödemelerin yabancı bir para cinsinden yapılması ya da fiyatlanması konusunu ele almaktadır.

Bu yorum tek bir ödemenin yapılması/alınması durumunda ve birden fazla ödemenin

yapıldığı/alındığı durumlara rehberlik etmektedir. Bu rehberliğin amacı uygulamadaki çeşitliliği

azaltmaktadır.

Aşağıda yer alan standartlar, yorumlar ve değişikler KGK tarafından kamu görüşüne açık taslak

metin olarak yayımlanmıştır:

-

TFRS 9 “Finansal araçlar”

13

ZİRAAT FİNANSAL KİRALAMA A.Ş.

1 OCAK - 31 ARALIK 2016 HESAP DÖNEMİNE AİT

FİNANSAL TABLOLARA İLİŞKİN AÇIKLAYICI DİPNOTLAR

(Tutarlar aksi belirtilmedikçe bin Türk Lirası (“TL”) olarak ifade edilmiştir.)

2 - FİNANSAL TABLOLARIN SUNUMUNA İLİŞKİN ESASLAR (Devamı)

Aşağıda yer alan standartlar, yorumlar ve değişikler henüz KGK tarafından henüz

yayımlanmamıştır:

-

TFRS 2 “Hisse bazlı ödemeler” değişiklik

TFRS 15 “Müşterilerle yapılan sözleşmelerden doğan hasılat” değişiklik

TFRS 16 “Kiralama İşlemleri”

TMS 7 “Nakit akış” tabloları değişiklik

TMS 12 “Gelir vergileri” değişiklik

TMS 40, ‘Yatırım amaçlı gayrimenkuller’

2014-2016 dönemi yıllık iyileştirmeleri

TFRS Yorum 22, ‘Yabancı para cinsinden yapılan işlemler ve avanslar

TFRS 4 ‘Sigorta Sözleşmeleri’ndeki değişiklikler

2.3

Önemli Muhasebe Politikalarının Özeti

Finansal tabloların hazırlanmasında izlenen önemli muhasebe politikaları aşağıda özetlenmiştir.

Nakit ve nakit benzeri değerler

Nakit ve nakit benzeri değerler, eldeki nakit, banka mevduatları ile tutarı belirli, nakde kolayca

çevrilebilen kısa vadeli ve yüksek likiditeye sahip ve değerindeki değişim riski önemsiz olan vadesi

3 ay veya daha kısa olan yatırımları içermektedir (Dipnot 3).

İlişkili taraflar

Bu finansal tablolarda, Şirket’in ortakları ve Şirket ile doğrudan ve/veya dolaylı sermaye ilişkisinde

bulunan kuruluşlar, Şirket üst düzey yönetimi ve Yönetim Kurulu üyeleri, aileleri ve kendileri

tarafından kontrol edilen veya önemli etkinliğe sahip bulunulan şirketler “ilişkili taraflar” olarak kabul

edilir. İlişkili taraflarla dönem içerisinde piyasa koşullarına uygun olarak belli işlemler

gerçekleştirilmiştir. Bu işlemler ticari koşullar ve piyasa fiyatları üzerinden yapılmıştır (Dipnot 23).

Finansal kiralama işlemleri

(i)

Kiralayan konumunda

Finansal kiralamada, kiralama konusu varlık, net kira yatırımına eşit bir alacak olarak finansal tablolarda

izlenir. Finansal kiralama ile ilgili finansman geliri, finansal kiralama kapsamındaki net yatırıma sabit bir

dönemsel getiri getirecek şekilde belirlenir. Alınan kira ödemeleri anapara ve kazanılmamış finansman

gelirlerini azaltacak şekilde brüt kira yatırımının tutarından düşülür.

Kazanılmamış finansman geliri, brüt kira yatırımı ile kiralamadaki zımni faiz oranı üzerinden brüt

yatırımın bugünkü değeri arasındaki farktır. Zımni faiz oranı, kiralamanın başlangıcı itibarıyla, asgari kira

ödemeleri ile garanti edilmemiş hurda değer toplamını, kiralanan varlığın gerçeğe uygun değeri ile

başlangıç maliyetlerinin toplamına eşitleyen iskonto oranıdır.

14

ZİRAAT FİNANSAL KİRALAMA A.Ş.

1 OCAK - 31 ARALIK 2016 HESAP DÖNEMİNE AİT

FİNANSAL TABLOLARA İLİŞKİN AÇIKLAYICI DİPNOTLAR

(Tutarlar aksi belirtilmedikçe bin Türk Lirası (“TL”) olarak ifade edilmiştir.)

2 - FİNANSAL TABLOLARIN SUNUMUNA İLİŞKİN ESASLAR (Devamı)

(ii)

Kiracı konumunda

Finansal kiralama yoluyla elde edilen maddi duran varlık, varlığın kiralama döneminin başındaki vergi

avantaj veya teşvikleri düşüldükten sonraki gerçeğe uygun değerinden veya asgari kira ödemelerinin o

tarihte indirgenmiş değerinden düşük olanı üzerinden aktifleştirilir. Anapara kira ödemeleri yükümlülük

olarak gösterilir ve ödendikçe azaltılır. Faiz ödemeleri ise, finansal kiralama dönemi boyunca gelir

tablosunda giderleştirilir. Finansal kiralama sözleşmesi ile elde edilen maddi duran varlıklar, varlığın

faydalı ömrü boyunca amortismana tabi tutulur.

Şüpheli finansal kiralama alacakları karşılığı

Finansal kiralama alacaklarının değerlendirilmesi sonucunda belirlenen toplam finansal kiralama

alacakları karşılığı Şirket’in finansal kiralama alacakları portföyündeki tahsili şüpheli alacakları

kapsayacak şekilde belirlenmektedir. Şirket, ilgili karşılığı BDDK tarafından 24 Aralık 2013 tarihli ve

28861 sayılı Resmi Gazete’de yayımlanan “Finansal Kiralama, Faktoring ve Finansman Şirketlerinin

Muhasebe Uygulamaları ile Finansal Tabloları Hakkında Yönetmelik” ve 14 Aralık 2016 tarihli ve

29918 sayılı “Finansal Kiralama, Faktoring ve Finansman Şirketlerinin Muhasebe Uygulamaları İle

Finansal Tabloları Hakkında Yönetmelikte Değişiklik Yapılmasına Dair Yönetmelik” hükümlerine

uygun olarak ayırmaktadır.

İlgili tebliğe göre tahsili vadesinden itibaren 151-240 gün arası geciken finansal kiralama alacaklarının

teminatları dikkate alındıktan sonra en az %20’si oranında, tahsili vadesinden itibaren 240 ile 365 gün

arası geciken finansal kiralama alacaklarının teminatları dikkate alındıktan sonra en az %50’si

oranında ve tahsili vadesinden itibaren 365 günden fazla gecikmiş olan finansal kiralama alacaklarının

teminatları dikkate alındıktan sonra %100 oranında özel karşılık ayrılmaktadır.

Ayrıca ilgili tebliğe göre alacakların tahsilindeki gecikme yukarıdaki süreleri geçmemiş olsa veya

alacakların tahsilinde herhangi bir gecikme bulunmasa dahi, şirketler alacak tutarları için borçlunun

kredi değerliliğine ilişkin mevcut bütün verileri ve Türkiye Muhasebe Standartları Kurulu’nun

16 Ocak 2005 tarihli ve 25702 sayılı Resmi Gazete’de yayımlanan Finansal Tabloların Hazırlanma ve

Sunulma Esaslarına İlişkin Kavramsal Çerçeve Hakkında Tebliğinde belirtilen güvenilirlik ve

ihtiyatlılık ilkelerini dikkate alarak, teminat tutarını hesaplamaya dahil etmeksizin, belirleyecekleri

oranlarda özel karşılık ayırabilirler.

Alacağın tahsili ile daha önce ayrılmış olan karşılık terse döner ve alacağın tamamı aktiften düşülür.

Önceki dönemlerde üzerinden karşılık ayrılan bir alacağın tahsili durumunda ilgili tutarlar “Diğer

Faaliyet Gelirleri” hesabına gelir olarak kaydedilir.

Finansal araçlar

Şirket, menkul kıymetlerini satılmaya hazır menkul kıymetler ve iştirakler olarak sınıflandırmakta ve

muhasebeleştirmektedir.

Finansal varlıkların sınıflandırılması Şirket yönetimi tarafından belirlenmiş “piyasa riski politikaları”

doğrultusunda yönetim tarafından satın alma amaçları dikkate alınarak, elde edildikleri tarihlerde

belirlenmektedir.

Tüm finansal varlıklar, ilk olarak bedelin gerçeğe uygun değeri olan ve yatırımla ilgili satın alma

masrafları da dahil olmak üzere maliyet bedelleri üzerinden gösterilmektedir.

15

ZİRAAT FİNANSAL KİRALAMA A.Ş.

1 OCAK - 31 ARALIK 2016 HESAP DÖNEMİNE AİT

FİNANSAL TABLOLARA İLİŞKİN AÇIKLAYICI DİPNOTLAR

(Tutarlar aksi belirtilmedikçe bin Türk Lirası (“TL”) olarak ifade edilmiştir.)

2 - FİNANSAL TABLOLARIN SUNUMUNA İLİŞKİN ESASLAR (Devamı)

(i)

Alım satım amaçlı finansal varlıklar

Alım satım amaçlı finansal varlıklar, gerçeğe uygun değerleriyle ölçülen ve gelir tablosuyla

ilişkilendirilen finansal varlıklardır. Bir finansal varlık, eğer prensip olarak kısa vadede satılmak

amacıyla alınmışsa bu gruptadır. Türevler de eğer riskten korunmak amaçlı olarak belirlenmedilerse

alım satım amaçlı finansal varlıklar olarak sınıflandırılırlar.

(ii)

Satılmaya hazır menkul kıymetler

Satılmaya hazır menkul kıymetler bilanço tarihi itibarıyla borsa değerleri ile veya indirgenmiş nakit

akışı yöntemiyle gösterilmek suretiyle gerçeğe uygun değerleriyle finansal tablolara yansıtılmaktadır.

Gerçeğe uygun değerlerde meydana gelen değişikliklerin etkisi özkaynaklar altında “Finansal varlıklar

değer artış fonu” hesabında muhasebeleştirilir. Bu tür varlıkların gerçeğe uygun değerlerinde geçici

olmayan bir değer düşüklüğünün saptanması halinde, bu tür değer düşüklüklerinin etkisi gelir

tablosuna yansıtılmaktadır. Bu menkul kıymetler elden çıkarıldığı zaman birikmiş gerçeğe uygun

değer düzeltmeleri gelir tablosuna transfer edilmektedir. Şirket’in aktif bir piyasada işlem görmeyen

ve borsaya kote olmayan fakat satılmaya hazır finansal varlık olarak sınıflanan özkaynak araçları

bulunmakta ve gerçeğe uygun değerleri güvenilir olarak ölçülemediği için maliyet değerleriyle

gösterilmektedir.

(iii)

İştirakler

İştirakler, yatırımcı işletmenin, adi ortaklık gibi tüzel kişiliği olmayan işletmeler de dahil olmak üzere,

iş ortaklığı veya bağlı ortaklık niteliğinde olmayan, ancak üzerinde önemli etkisinin bulunduğu

işletmelerdir.

İştiraklerde önemli etkinlik söz konusu ise muhasebeleştirme işlemleri özkaynak yöntemine göre

yapılır. Bu yöntemde iştirak önce maliyet bedeli ile muhasebeleştirilir. Daha sonra bu tutar yatırım

yapılan ortaklığın özkaynağından yatırımcının payına düşen kısmı gösterecek şekilde arttırılır ya da

azaltılır. Bu işlem yapılırken ana ortaklığın payına düşen net kar ya da zarar gelir tablosunda, diğer

özkaynak kalemlerindeki artışlar ise niteliğine göre sermaye yedeklerinin ilgili hesabında gösterilir

(Dipnot 8).

Faiz gelir ve giderleri

Faiz gelir ve giderleri

muhasebeleştirilmektedir.

etkin

faiz

oranı

yöntemi

kullanılarak

tahakkuk

esasına

göre

Borçlanma maliyetleri

Tüm borçlanma maliyetleri, oluştukları dönemlerde gelir tablosuna kaydedilmektedir.

Yabancı para işlemleri

Dövizle ifade edilen işlemler, işlemin gerçekleştiği zaman geçerli olan kur üzerinden Türk lirasına

çevrilmektedir. Bu işlemler sonucu ve dövize endeksli parasal aktif ve pasiflerin çevrimi ile oluşan kar

ve zararlar gelir tablosuna yansıtılır. Bu bakiyeler dönem sonu Türkiye Cumhuriyet Merkez Bankası

(“TCMB”) kurları ile değerlenir.

16

ZİRAAT FİNANSAL KİRALAMA A.Ş.

1 OCAK - 31 ARALIK 2016 HESAP DÖNEMİNE AİT

FİNANSAL TABLOLARA İLİŞKİN AÇIKLAYICI DİPNOTLAR

(Tutarlar aksi belirtilmedikçe bin Türk Lirası (“TL”) olarak ifade edilmiştir.)

2 - FİNANSAL TABLOLARIN SUNUMUNA İLİŞKİN ESASLAR (Devamı)

Maddi duran varlıklar

Maddi duran varlıklar, 31 Aralık 2004 tarihine kadar enflasyona göre düzeltilmiş maliyetlerinden birikmiş

amortisman düşüldükten sonraki net değeri ile gösterilmektedir. Amortisman, maddi duran varlıkların

tahmin edilen faydalı ömürleri baz alınarak doğrusal amortisman yöntemi kullanılarak ayrılmaktadır. Söz

konusu varlıkların tahmin edilen faydalı ömürleri aşağıda belirtilmiştir:

Demirbaşlar

Özel maliyetler

3-10 yıl

kira süresi ya da faydalı ömürden kısa olanı

Maddi duran varlıkların defter değerleri net gerçekleşebilir değerlerinden yüksekse finansal tablolarda

net gerçekleşebilir değerleriyle gösterilirler. Maddi duran varlıkların satışı dolayısıyla oluşan kar ve

zararlar defter değerleriyle satış fiyatının karşılaştırılması sonucunda belirlenir ve faaliyet karının

belirlenmesinde dikkate alınır (Dipnot 6).

Maddi olmayan duran varlıklar

Maddi olmayan duran varlıklar bilgisayar yazılımlarından oluşmakta ve 31 Aralık 2004 tarihine kadar

enflasyona göre düzeltilmiş maliyetleriyle gösterilmektedir. Maddi olmayan varlıklar doğrusal

amortisman metodu ile tahmin edilen ekonomik ömürleri olan 3-15 yılda itfa edilmektedir (Dipnot 7).

Çalışanlara sağlanan faydalar

Şirket, kıdem tazminatı ve izin haklarına ilişkin yükümlülüklerini “Çalışanlara Sağlanan Faydalara

İlişkin Türkiye Muhasebe Standardı” (“TMS 19”) hükümlerine göre muhasebeleştirmekte ve

bilançoda “Çalışan Hakları Karşılığı” hesabında sınıflandırmaktadır.

Şirket, Türkiye’de mevcut İş kanunlarına göre, emeklilik veya istifa nedeniyle ve İş Kanunu’nda

belirtilen davranışlar dışındaki sebeplerle işine son verilen çalışanlara belirli bir toplu ödeme

yapmakla yükümlüdür. Kıdem tazminatı karşılığı, bu Kanun kapsamında oluşması muhtemel

yükümlülüğün, belirli aktüeryal tahminler kullanılarak bugünkü değeri üzerinden hesaplanmakta ve

finansal tablolara yansıtılmaktadır (Dipnot 16).

KGK tarafından, 12 Mart 2013 tarih ve 28585 sayılı Resmi Gazete’de yayınlanan “Çalışanlara

Sağlanan Faydalara İlişkin Türkiye Muhasebe Standardı (“TMS 19”) Hakkında Tebliğ (Sıra No: 9)”

ile aktüeryal varsayımlardaki değişiklikler ya da aktüeryal varsayım ile gerçekleşen arasındaki farklar

nedeniyle oluşan aktüeryal kazanç ve kayıpların muhasebeleştirilmesinde 31 Aralık 2012 tarihinden

sonra başlayan hesap dönemleri için uygulanmak üzere değişikliğe gidilmiştir.

17

ZİRAAT FİNANSAL KİRALAMA A.Ş.

1 OCAK - 31 ARALIK 2016 HESAP DÖNEMİNE AİT

FİNANSAL TABLOLARA İLİŞKİN AÇIKLAYICI DİPNOTLAR

(Tutarlar aksi belirtilmedikçe bin Türk Lirası (“TL”) olarak ifade edilmiştir.)

2 - FİNANSAL TABLOLARIN SUNUMUNA İLİŞKİN ESASLAR (Devamı)

Satış amaçlı elde tutulan varlıklar

Satış amaçlı elde tutulan varlık olarak sınıflandırılma kıstaslarını sağlayan varlıklar; defter değerleri ile

satış için katlanılacak maliyetler düşülmüş gerçeğe uygun değerlerinden düşük olanı ile ölçülür. Söz

konusu varlıklar üzerinden amortisman ayırma işlemi durdurulur ve bu varlıklar bilançoda ayrı olarak

sunulur. Bir varlığın satış amaçlı elde tutulan bir varlık olarak sınıflandırılabilmesi için ilgili varlığın

(veya elden çıkarılacak varlık grubunun) bu tür varlıkların (veya elden çıkarılacak varlık grubunun)

satışında sıkça rastlanan ve alışılmış koşullar çerçevesinde derhal satılabilecek durumda olması ve

satış olasılığının yüksek olması gerekir. Satış olasılığının yüksek olması için uygun bir yönetim

kademesi tarafından, varlığın (veya elden çıkarılacak varlık grubunun) satışına ilişkin bir plan

yapılmış ve alıcıların tespiti ile planın tamamlanmasına yönelik aktif bir program başlatılmış

olmalıdır. Ayrıca, varlık (veya elden çıkarılacak varlık grubu) gerçeğe uygun değeriyle uyumlu bir

fiyat ile aktif olarak pazarlanıyor olmalıdır. Çeşitli olay veya koşullar satış işleminin tamamlanma

süresini bir yıldan fazlaya uzatabilir. Söz konusu gecikmenin işletmenin kontrolü dışındaki olaylar

veya koşullar nedeniyle gerçekleşmiş ve işletmenin ilgili varlığın (veya elden çıkarılacak varlık

grubunun) satışına yönelik satış planının devam etmekte olduğuna dair yeterli kanıt bulunması

durumunda söz konusu varlıklar, satış amaçlı elde tutulan varlık olarak sınıflandırılmaya devam edilir.

Satış amaçlı elde tutulan varlık olarak sınıflandırılan varlıklara ilişkin değer düşüklüğü kayıpları ve

müteakip

değerlemeler

sonucunda

oluşan

kazanç

ve

kayıplar

gelir

tablosunda

muhasebeleştirilmektedir (Dipnot 11).

Kurum kazancı üzerinden hesaplanan vergiler

Kurumlar vergisi

Kurumlar vergisi Vergi Usul Kanunu hükümlerine göre hesaplanmakta olup, bu vergi dışındaki vergi

giderleri faaliyet giderleri içerisinde muhasebeleştirilmektedir.

Cari vergi varlıklarıyla cari vergi yükümlülüklerini mahsup etme ile ilgili yasal bir hakkın olması veya

söz konusu varlık ve yükümlülüklerin aynı vergi mercii tarafından toplanan gelir vergisiyle

ilişkilendirilmesi durumunda mahsup edilir (Dipnot 21).

Ertelenmiş vergi

Şirket, bir varlığın veya yükümlülüğün defter değeri ile vergi mevzuatı uyarınca belirlenen vergiye

esas değeri arasında ortaya çıkan vergilendirilebilir geçici farklar için “Gelir Vergilerine İlişkin

Türkiye Muhasebe Standardı” (“TMS 12”) hükümlerine ve bu standarda ilişkin BDDK açıklamalarına

uygun olarak ertelenmiş vergi hesaplamakta ve muhasebeleştirmektedir. Ertelenmiş vergi

hesaplanmasında yürürlükteki vergi mevzuatı uyarınca bilanço tarihi itibarıyla geçerli bulunan

yasalaşmış vergi oranları kullanılmaktadır.

Geçici farkları oluşturan ana kalemler, maddi duran varlık amortisman farkları, kıdem tazminatı

karşılığı ve kullanılmamış izin karşılıklarıdır ve alınan kredilerin reeskont farklarıdır (Dipnot 21).

Ertelenmiş vergi varlığı veya yükümlülüğü, söz konusu geçici farkların ortadan kalkacağı ilerideki

dönemlerde ödenecek vergi tutarlarında yapacakları tahmin edilen artış ve azalış oranlarında finansal

tablolara yansıtılır. Ertelenmiş vergi varlığı, gelecekte vergiye tabi kar elde etmek suretiyle indirilebilir

geçici farklardan yararlanmanın kuvvetle muhtemel olması şartıyla finansal tablolara alınır

(Dipnot 21).

Cari vergi varlıklarının cari vergi yükümlülüklerinden mahsup edilmesi konusunda yasal olarak

uygulanabilir bir hakkın bulunması durumunda, ertelenen vergi varlıkları ve ertelenen vergi

yükümlülükleri, karşılıklı olarak birbirinden mahsup edilir.

18

ZİRAAT FİNANSAL KİRALAMA A.Ş.

1 OCAK - 31 ARALIK 2016 HESAP DÖNEMİNE AİT

FİNANSAL TABLOLARA İLİŞKİN AÇIKLAYICI DİPNOTLAR

(Tutarlar aksi belirtilmedikçe bin Türk Lirası (“TL”) olarak ifade edilmiştir.)

2 - FİNANSAL TABLOLARIN SUNUMUNA İLİŞKİN ESASLAR (Devamı)

Karşılıklar

Karşılıklar, Şirket’in hesap dönemi itibarıyla süre gelen bir yasal veya yapıcı yükümlülüğü olması, bu

yükümlülüğün yerine getirilmesi için bir ödeme ihtimalinin bulunması ve tutar hakkında güvenilebilir

bir tahmin yapılabilmesi durumunda finansal tablolara yansıtılır. Paranın zaman içerisindeki değer

kaybı önem kazandığında, karşılıklar paranın zaman değerini (ve uygun ise yükümlülüğe özel riskleri)

yansıtan cari piyasa tahminlerinin vergi öncesi oranı ile gelecekteki nakit akışlarının iskonto edilmesi

sonucu hesaplanmaktadır.

Şarta bağlı yükümlülükler ve varlıklar

Şarta bağlı yükümlülükler, kaynak aktarımını gerektiren durum yüksek bir olasılık taşımıyor ise

finansal tablolarda yansıtılmayıp dipnotlarda açıklanmaktadır. Şarta bağlı varlıklar ise finansal

tablolara yansıtılmayıp ekonomik getiri yaratma ihtimali yüksek olduğu takdirde dipnotlarda açıklanır.

Sermaye ve temettüler

Adi hisseler, sermaye olarak sınıflandırılır. Adi hisseler üzerinden dağıtılan temettüler, beyan edildiği

dönemde kaydedilir.

Gelir ve giderin tanınması

Gelir ve giderler, tahakkuk esasına göre muhasebeleştirilmektedir.

Finansal kiralama gelirleri

Finansal kiralamada, kiralama konusu varlık, net kira yatırımına eşit bir alacak olarak finansal

tablolarda izlenir. Finansal kiralama ile ilgili finansman geliri, finansal kiralama kapsamındaki net

yatırıma sabit bir dönemsel getiri getirecek şekilde belirlenir. Alınan kira ödemeleri anapara ve

kazanılmamış finansman gelirlerini azaltacak şekilde brüt kira yatırımının tutarından düşülür.

Kazanılmamış finansman geliri, brüt kira yatırımı ile kiralamadaki zımni faiz oranı üzerinden

hesaplanan brüt yatırımın bugünkü değeri arasındaki farktır. Zımni faiz oranı, kiralamanın başlangıcı

itibarıyla, asgari kira ödemeleri ile garanti edilmemiş kalan değer toplamını, kiralanan varlığın gerçeğe

uygun değeri ile başlangıç maliyetlerinin toplamına eşitleyen iskonto oranıdır.

Alınan krediler

Alınan krediler ilk olarak işlem maliyetlerini de içeren gerçeğe uygun bedelleri ile kayıtlara alınır.

Alınan krediler daha sonra etkin faiz metodu kullanılarak iskonto edilmiş maliyet bedelleri ile

değerlenir (Dipnot 12).

İhraç edilen menkul kıymetler

İhraç edilen menkul kıymetler etkin faiz yöntemi kullanılarak iskonto edilmiş maliyet değeri

üzerinden kaydedilir (Dipnot 13).

19

ZİRAAT FİNANSAL KİRALAMA A.Ş.

1 OCAK - 31 ARALIK 2016 HESAP DÖNEMİNE AİT

FİNANSAL TABLOLARA İLİŞKİN AÇIKLAYICI DİPNOTLAR

(Tutarlar aksi belirtilmedikçe bin Türk Lirası (“TL”) olarak ifade edilmiştir.)

2 - FİNANSAL TABLOLARIN SUNUMUNA İLİŞKİN ESASLAR (Devamı)

Türev finansal araçlar

Vadeli döviz sözleşmeleri de dahil olmak üzere türev finansal araçlar, finansal tablolara ilk olarak alım

sırasında oluşan masrafları da içeren gerçeğe uygun değerleri ile yansıtılır ve kayda alınmalarını

izleyen dönemlerde yine gerçeğe uygun değerleri üzerinden değerlenir. Türev finansal araçlarından

elde edilecek kar veya zararların finansal tablolara yansıtılması, türev finansal araçların

sınıflandırmasına göre değişmektedir. Nakit akış riskinden korunma amaçlı türev finansal araçlar etkin