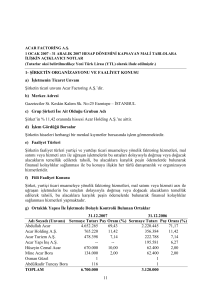

ankara anonim türk sigorta şirketi 31 aralık 2009 tarihinde sona eren

advertisement