Untitled - Gazi Üniversitesi Açık Arşiv

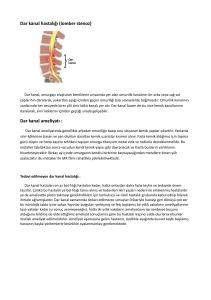

advertisement