BANKACILIK

DÜZENLEME VE DENETLEME

KURUMU

Özel Finans Kurumlarının

Risklilik Düzeyinin Değerlendirilmesine

İlişkin Açıklama

RİSK YÖNETİMİ VE GÖZETİM TEKNİKLERİ DAİRESİ

MART-2003

BANKALARIN* RİSKLİLİK DÜZEYİNİN

DEĞERLENDİRİLMESİNE

İLİŞKİN AÇIKLAMA

İÇİNDEKİLER

I. BANKANIN RİSKLİLİK DÜZEYİNİN DEĞERLENDİRİLMESİ ... 1

II. RİSK MATRİSİNİN HAZIRLANMASI ............................................. 3

1.

İŞLEVSEL FAALİYETLERİN ÖNEM VE ÖNCELİĞİNİN BELİRLENMESİ ................... 3

A. Değerlendirme Esasları .......................................................................................................... 3

B. Önem Dereceleri ...................................................................................................................... 4

2.

BRÜT RİSK DÜZEYİNİN BELİRLENMESİ ............................................................... 6

A. Değerlendirme Esasları .......................................................................................................... 6

B. Risk Dereceleri ......................................................................................................................... 6

1) Yüksek Risk Düzeyi ........................................................................................................... 6

2) Makul Risk Düzeyi ............................................................................................................. 6

3) Düşük Risk Düzeyi ............................................................................................................. 7

C. Risklerin Gelişim Yönü ........................................................................................................... 7

3.

RİSK YÖNETİM SİSTEMLERİNİN YETERLİLİĞİNİN DEĞERLENDİRİLMESİ ............ 8

A. Değerlendirme Esasları .......................................................................................................... 8

B. Risk Yönetimi Dereceleri ...................................................................................................... 12

1) Güçlü Risk Yönetimi ........................................................................................................ 12

2) Kabul Edilebilir Risk Yönetimi...................................................................................... 12

2.a- Yeterli Risk Yönetimi .................................................................................................... 14

2.b- Makul Risk Yönetimi ..................................................................................................... 14

2.c- Marjinal (Sınırda) Risk Yönetimi.................................................................................. 15

3) Zayıf Risk Yönetimi ......................................................................................................... 15

C. Alternatif Yöntemin Kullanılması ........................................................................................ 16

D. Risk Yönetim Sistemlerinin Gelişim Yönü.......................................................................... 17

4.

NET RİSK DÜZEYİNİN BELİRLENMESİ................................................................ 18

A. Değerlendirme Esasları ........................................................................................................ 18

B. Net Risk Dereceleri ................................................................................................................ 19

1) Yüksek Net Risk Düzeyi .................................................................................................. 19

2) Makul Net Risk Düzeyi .................................................................................................... 19

3) Düşük Net Risk Düzeyi .................................................................................................... 19

C. Bankanın Bütünü için Net Riskin Belirlenmesi ................................................................ 20

D. Net Riskin Yönü..................................................................................................................... 20

III. RİSK DEĞERLENDİRME RAPORUNUN HAZIRLANMASI ..... 21

EK 1: İŞLEVSEL FAALİYETLERİN İŞ BİRİMLERİ VE FAALİYET KOLLARI BAZINDA

AYRIMI ..................................................................................................................... 23

EK 2: RİSK MATRİSİ ................................................................................................. 24

*

Bankaların İç Denetim ve Risk Yönetimi Sistemleri Hakkında Yönetmeliğin 1 inci maddesi

gereği bu açıklamada geçen “banka” tabiri, 4389 sayılı Bankalar Kanununda geçen ve banka adı

altında Türkiye’de kurulan kuruluşlar ile yurtdışında kurulu bankaların Türkiye’deki şubelerini

ve özel finans kurumlarını kapsar.

BANKACILIK DÜZENLEME ve DENETLEME KURUMU

I. BANKANIN RİSKLİLİK DÜZEYİNİN DEĞERLENDİRİLMESİ

Bankaların risklilik düzeyinin değerlendirilmesinde Risk Değerlendirme Matrisi (Risk

Matrisi) ve Risk Değerlendirme Raporları kullanılır.

Risk Matrisi, bankaların işlevsel faaliyetlerinin, bu faaliyetlerle bütünleşik risklerinin

türünün, seviyesinin ve gelişim yönü ile bu faaliyet alanlarındaki risk yönetim sistemlerinin

yeterliliğiyle birlikte her bir faaliyet bazında ve bankanın tamamı için Net Risk1 seviyesinin ve

gelişim yönünün tespiti için kullanılan bir analiz yöntemidir. Risk Matrisi, bankanın her bir

faaliyet bazında risk profilini, risk yönetim sistemlerinin etkinliğini, Net Riskin seviyesini ve

bankanın risk profilindeki değişimleri gösteren esnek ve dinamik bir analiz aracıdır.

Risk Değerlendirme Raporu, bir bankanın halihazırdaki mali durumunu, mevcut ve

gelecekteki risk profilinin değerlendirilmesini, diğer bir ifadeyle, taşınılan risklerin seviyesinin,

gelişim. yönünün, iç kontrol ve risk yönetim sistemlerinin mevcut durumunun, gelişim yönünün

ve gelecekte olması beklenilen durumunun analiz edilmesini, buna ilaveten, risk ortamındaki

önemli değişme ve gelişmelerle banka için önem arz eden hususları ve geçmiş iç denetim

bulguları konusunda özet bilgileri içeren bir raporu ifade eder.

Bu açıklamada yer alan “risk yönetim sistemleri” ibaresi bankadaki yönetim kurulu ve üst

düzey yönetimin risk yönetimi konusundaki gözetimini; risk yönetimi konusunda belirlenen

politikalar, bunlara bağlı uygulama usulleri ile risk limitlerinin belirlenmesi ve uygulanması

mekanizmasını; risk yönetimi ve risk izleme faaliyetleri ile yönetim bilgi sistemlerini ve iç kontrol

işlevini ifade eder.

Bu açıklamada yer alan değerlendirme esasları ve derecelendirme kriterleri Yönetmeliğin

43 üncü maddesi hükmüne göre bankalar tarafından yapılacak yazılı risk değerlendirmelerinde

kullanılır.

Yönetmeliğin 43 üncü maddesine istinaden, bankanın “Net Risk Düzeyi”

derecelendirmesinde kullanılacak matrisin (EK:2) hazırlanmasında dikkate alınacak tüm riskler,

bankanın söz konusu matriste yer alan ve aynı zamanda (EK:1)’de alt detayı ile belirtilen işlevsel

faaliyetlere ilişkin gruplandırma dikkate alınarak derecelendirilecektir. Bahsi geçen risk

derecelendirmesi ve risklerin gelişim yönünün gösterilmesi bankanın her bir temel işlevsel

faaliyeti için uygulanacaktır. Söz konusu işlevsel faaliyetlere ilişkin alt gruplandırma (EK:1)’de

yer alan tabloda faaliyet kolları bazında asgari düzeyde yapılmış olup, kendi özel yapıları

nedeniyle bankalarca gerekli görülmesi halinde daha detay alt faaliyet kolu ayrımlarına

gidilebilecek ve asgari ayrımlar değiştirilmemek kaydıyla ikincil seviyede başkaca alt faaliyet

kolları ilave edilebilecektir. Söz konusu matrise göre yapılacak risk değerlendirmesi bankanın

işlevsel faaliyetlerinin risk profilleri ve bu faaliyetler için oluşturulmuş kontrol sistemleri dikkate

alınarak gerçekleştirilecektir.

Bankanın üzerinde kontrol gücüne sahip olduğu konsolidasyona tabi iştirakleri,

gerçekleştirdikleri temel işlevsel faaliyetleri ve risk grupları itibariyle risk matrisinin hazırlanma

sürecine dahil edilir. Söz konusu iştiraklerin; bankalar, kredi kurumları ve benzeri finansal

1

Net Risk, bankaların işlevsel faaliyetleriyle bütünleşik risklerin (finansal ve finansal olmayan riskler) seviyelerinin risk yönetim ve

kontrol sistemlerinin etkin çalışması suretiyle azaltılmasının ardından kalan risk miktarıdır. Net Risk kavramı, “bütünleşik ortalama

risk düzeyi” kavramı ile aynı anlama gelecek şekilde kullanılmıştır.

RİSK YÖNETİMİ VE GÖZETİM TEKNİKLERİ DAİRESİ

1

BANKACILIK DÜZENLEME ve DENETLEME KURUMU

kurumlar; sermaye piyasası aracı kurumları; sigorta ve reasürans kuruluşları; mali olmayan

ortaklıklar şeklinde dört ana grup altında analize dahil edilmesi mümkündür. Risk

derecelendirmesinde, banka olmayan iştirakler için de bu açıklamada yer alan değerlendirme

esasları ve kriterleri uygulanır.

Risk matrisi ve buna ilişkin risk değerlendirme raporu iç denetim sisteminin

sürdürülmesinden sorumlu yönetim kurulu üyesinin başkanlığında kurulan ve yönetim kurulu

tarafından onaylanan yeterli sayıda katılımcıdan oluşan bir ekip tarafından hazırlanır. Bu ekibin

içinde iç denetim ve risk yönetimi birimleri yetkilileri, icracı birimlerin yetkilileri, bankanın

konsolidasyona tabi ortaklıklarının yetkilileri ile banka dışından uzmanlar bulunabilir.

Yönetmeliğin 43 üncü maddesi gereğince hazırlanan risk değerlendirme raporu ve bunun

dayandığı risk değerlendirme matrisi Yönetmeliğin 35 inci maddesi hükmü gereğince üst düzey

risk komitesi tarafından değerlendirilerek yönetim kurulunun onayına sunulur.

Bankalarca Yönetmeliğin 43 üncü maddesine istinaden hazırlanan Risk Matrisleri ve Risk

Değerlendirme Raporları matbu halde ve bilgisayar ortamında Kurumumuzda Risk Yönetimi ve

Gözetim Teknikleri Dairesine gönderilir. Bankalarca gönderilen Risk Değerlendirme Matrisleri ile

Risk Değerlendirme Raporlarının değerlendirilmesi neticesinde hata ve noksanlık tespit edilmesi

halinde, söz konusu hata ve noksanlıkların giderilmesini teminen bankalardan anılan raporları

tekrar hazırlayarak Kurumumuza göndermeleri istenebilir.

RİSK YÖNETİMİ VE GÖZETİM TEKNİKLERİ DAİRESİ

2

BANKACILIK DÜZENLEME ve DENETLEME KURUMU

II. RİSK MATRİSİNİN HAZIRLANMASI

Bankalarca Risk Matrisinin hazırlanması süreci başlıca şu aşamalardan meydana gelir:

1.Aşama:Bankanın işlevsel faaliyetlerinin önem ve önceliğinin belirlenmesi

2.Aşama:İşlevsel faaliyetlerdeki risklerin türünün, seviyesinin ve gelişim yönünün

belirlenmesi.

3.Aşama:İşlevsel

değerlendirilmesi.

faaliyetlerdeki

risk

yönetim

sistemlerinin

yeterliliğinin

4.Aşama:İşlevsel faaliyetler ve bankanın bütünü için Net Riskin değerlendirilmesi.

1. İşlevsel Faaliyetlerin Önem ve Önceliğinin Belirlenmesi

İşlevsel faaliyetlerin banka için önem ve önceliğinin belirlenmesi, söz konusu faaliyetlerin

bankanın risk profili içerisindeki yerinin belirlenebilmesini ve bankanın bütünü için hesaplanacak

Net Risk derecesine katkısının tespit edilebilmesini amaçlamaktadır.

İşlevsel faaliyetlerin önem ve önceliğinin belirlenmesi aşamasında kullanılacak

değerlendirme esasları ile önem dereceleri aşağıda yer almaktadır.

A. Değerlendirme Esasları

İşlevsel faaliyetlerin hangilerinin banka için önemli ve temel faaliyetlerden olduğunun

belirlenmesi ve bir faaliyetin önemi ve büyüklüğü konusunda doğru bir tespitin yapılabilmesi için

dikkate alınması gerekli asgari kriterler şunlardır:

İşlevsel faaliyetten kaynaklanan aktiflerin toplam aktif büyüklüğüyle ilişkisi ve

işlevsel faaliyetler ile elde edilen finansal kaynakların bilanço büyüklüğü ile ilişkisi

İşlevsel faaliyetten kaynaklanan risk ağırlıklı aktiflerin toplam risk ağırlıklı

aktiflerle ilişkisi

İşlevsel faaliyetten elde edilen gelirlerin toplam gelirlerle ilişkisi

İşlevsel faaliyetten elde edilen vergiden önceki getirinin/kârın toplam vergiden

önceki getiri/kâr ile ilişkisi

İşlevsel faaliyet için tahsis edilen ekonomik sermayenin, toplam ekonomik

sermaye ile ilişkisi

RİSK YÖNETİMİ VE GÖZETİM TEKNİKLERİ DAİRESİ

3

BANKACILIK DÜZENLEME ve DENETLEME KURUMU

İşlevsel faaliyet için tahsis edilen risk ağırlıklı sermayenin toplam risk ağırlıklı

sermaye ile ilişkisi.

Bankalar kendi işlevsel faaliyetlerinin özelliklerini ve önemini dikkate almak suretiyle

ilave kriterler belirleyebilirler. Bankalar, işlevsel faaliyetlerin önem derecelerinin benimsenmesi

esnasında kullandıkları kriterlere Risk Değerlendirme Raporunda yer verirler.

B. Önem Dereceleri

Risk matrisinde ve (EK:1)’de belirtilen işlevsel faaliyetlerin risk derecelendirmesini

yapabilmek için yukarıda belirtilen değerlendirme kriterlerinden yararlanılarak her temel işlevsel

faaliyet ve bunlara ilişkin alt faaliyet kollarının banka içerisindeki göreli önemlerini yansıtacak

şekilde bu birim ve fonksiyonlara birer ağırlık verilir. Her işlevsel faaliyet ile alt faaliyet

kollarının ait bulunduğu bir üst kademedeki işlevsel faaliyet ya da iş birimi içerisindeki payları

yukarıda verilen değerlendirme kriterleri esas alınarak belirlenir. Bu paylar dikkate alınarak, önem

dereceleri verilir:

Fonksiyonel faaliyetlerin önem dereceleri

%0- 10 için “ÖNEMSİZ”

%10-25 için “DÜŞÜK”

%25-50 için “ORTA”

%50-100 için “YÜKSEK”

olarak derecelendirmeye tabi tutulur.

Söz konusu dereceler, faaliyet kolları ve alt faaliyet kolları için değerlendirme esasları

arasında yer verilen kriterler esas alınarak belirlenir. Bir alt faaliyet kolunun bir üst düzey faaliyet

kolu içerisindeki payı %0-10 arasında ise “Önemsiz”, %10-25 arasında ise “Düşük”, %25-50

arasında ise “Orta” ve %50-100 arasında ise “Yüksek” olarak nitelenir. Ancak, bir alt faaliyet

kolunun payı %10’un altında olsa dahi önemli olduğu mütalaa edilirse “Düşük” olarak

nitelendirilebilir.

Tespit edilen bu derecelere risk matrisinin faaliyetlerin hacim veya nispi ağırlığının da

gösterileceği sütunda yer verilir.

Söz konusu dereceler, bankalarca, faaliyetlerin kendilerine has özelliklerinin dikkate

alınması suretiyle uygulanabilecek değişik metotlarla sayısal bir şekilde de ifade edilerek

bankanın risk profiline bağlı risk derecelendirmesinin tespitinde kullanılır. Ancak işlevsel

faaliyetlerin önem düzeyinin belirlenmesinde ve bunun risk derecelendirmesine tabi tutulmasında

bankalarca kullanılacak söz konusu metotların açıklamalarıyla ve kullanım amaçlarıyla birlikte

Kuruma bildirilmesi zorunludur.

Örneğin, “Bankacılık” iş birimi içerisinde yer alan “Bireysel Bankacılık” işlevsel faaliyeti

ile bu işlevsel faaliyetin alt faaliyet kolları olan “Perakende Bankacılık”, “Özel Bankacılık” ve

“Kart Hizmetleri”nin önem dereceleri şu şekilde belirlenebilir: Öncelikle, Bireysel Bankacılık

işlevsel faaliyeti ve alt faaliyet kolları için ortak olarak kullanılabilecek kriter belirlenir

(kullanılacak kriterin net gelir olacağı benimsenmiş olsun). Bireysel Bankacılık faaliyetlerinden

RİSK YÖNETİMİ VE GÖZETİM TEKNİKLERİ DAİRESİ

4

BANKACILIK DÜZENLEME ve DENETLEME KURUMU

elde edilen toplam net gelir içerisinde alt faaliyet kolları olan “Perakende Bankacılık”, “Özel

Bankacılık” ve “Kart Hizmetleri”nin payları belirlenir. Payları gösteren oranlar esas alınarak alt

faaliyet kollarının Bireysel Bankacılık faaliyeti içerisindeki önem dereceleri tespit edilir.

“Bankacılık” iş birimi içerisinde “Bireysel Bankacılık”, “Ticari Bankacılık”, Takas, Ödemeler ve

İşlemleri Sonuçlandıracak Benzer Faaliyetler” ile “Kurumsal Temsilcilik Hizmetleri”

faaliyetlerinin önem dereceleri ile bankanın bütünü içerisinde “Yatırım Bankacılığı”,

“Bankacılık”, “Diğer Bankacılık” ve “Diğer Faaliyetler”in önem dereceleri de benzer şekilde

belirlenir. Her bir kademede kullanılacak değerlendirme kriteri farklı olabilir. Örneğin, “

Bireysel Bankacılık”, “Ticari Bankacılık”, “Takas, Ödemeler ve İşlemleri Sonuçlandıracak

Benzer Faaliyetler” ile “Kurumsal Temsilcilik Hizmetleri” faaliyetlerinin her birinin alt faaliyet

kollarının bu faaliyet kolları içindeki önem derecelerinin belirlenmesinde faaliyet kolunun

niteliğine göre yukarıda yer alan 6 kriterden herhangi biri kullanılabilir. Benzer şekilde, faaliyet

kollarının iş birimleri içerisindeki öneminin belirlenmesinde de her bir iş birimi için farklı kriter

kullanılabilir.

RİSK YÖNETİMİ VE GÖZETİM TEKNİKLERİ DAİRESİ

5

BANKACILIK DÜZENLEME ve DENETLEME KURUMU

2. Brüt Risk Düzeyinin Belirlenmesi

A. Değerlendirme Esasları

Bankaların işlevsel faaliyetleri ile bütünleşik riskleri, bankaların işlevsel faaliyetlerinde

yer alan finansal ve finansal olmayan riskleri ifade eder. İşlevsel faaliyetlerle bütünleşik risklerin

derecelendirmeye tabi tutulabilmesi için her bir işlevsel faaliyet bazında risklerin alt unsurlarıyla

birlikte tanımlanmış olması gerekmektedir. Örneğin piyasa riski için piyasa faiz oranı riski, kur

riski ve hisse senedi fiyat riski olarak alt unsurlar tanımlanabilir. Risk derecelendirmesi, alt

unsurlarıyla birlikte tanımlanmış riskler için yapılır. Söz konusu alt unsurlara Risk Değerlendirme

Raporunda yer verilir.

Bankaların işlevsel faaliyetlerindeki brüt risk düzeyinin belirlenmesi aşamasında,

değerlendirmeye esas fonksiyonel faaliyet alanındaki risk yönetimi ve kontrol ortamının durumu

dikkate alınmaksızın, risk unsurlarında meydana gelen değişmelerin bankanın sermayesini ve

gelirlerini olumsuz yönde etkileme olasılığının belirlenmesine odaklanılır.

Bankanın temel faaliyet alanlarında yer alan risklerin büyüklüğünün (seviyesi) ve gelişim

yönünün tespiti sürecinde risk yönetimi ve kontrol süreçlerinin bunlara etkisi dikkate alınmaz.

B. Risk Dereceleri

İşlevsel faaliyetler ile bütünleşik risklerin düzeyinin tespiti amacıyla kullanılacak

derecelendirme kriterleri, temsil ettikleri risk düzeylerine göre sınıflandırılarak aşağıda

belirtilmiştir.

1) Yüksek Risk Düzeyi

Yüksek risk düzeyi, işlevsel faaliyetlerin yoğun olduğu, risk pozisyonlarının, banka

kaynaklarının durumuna göre büyük olduğu, çok sayıda işlemin bulunduğu ve/veya işlevsel

faaliyetlerin yapısının karmaşık olduğu durumları ifade eder.

Bu risk düzeyinde, risk unsurlarında meydana gelen değişmelerin bankanın sermayesini

ve gelirlerini olumsuz yönde etkileme olasılığı yüksektir. Zarar ortaya çıkması durumunda söz

konusu zararın normal bir bankacılık faaliyeti sürecinde telafi edilebilecek düzeyin üzerindedir.

2) Makul Risk Düzeyi

Makul risk düzeyi, risk pozisyonlarının, banka kaynaklarının durumuna göre makul bir

düzeyde olduğu, makul hacme sahip işlemlerin mevcut bulunduğunu ve/veya işlevsel faaliyetlerin

niteliğinin normal ve alışıldık bankacılık faaliyetlerinden olduğu durumu ifade eder.

Bu risk düzeyinde, risk unsurlarında meydana gelen değişmelerin bankanın sermayesini

ve gelirlerini olumsuz yönde etkileme olasılığı makul düzeydedir. Zarar ortaya çıkması

RİSK YÖNETİMİ VE GÖZETİM TEKNİKLERİ DAİRESİ

6

BANKACILIK DÜZENLEME ve DENETLEME KURUMU

durumunda söz konusu zarar normal bir bankacılık faaliyeti sürecinde bankanın mali bünyesine

olumsuz etkide bulunmaksızın telafi edilebilmektedir.

3) Düşük Risk Düzeyi

Düşük risk düzeyinde, faaliyetlerin riskin gerçekleşme olasılığı veya gerçekleşmesi

halinde zarar tutarının düşük olduğu bankacılık faaliyetlerindendir. İşlevsel faaliyetlerin hacmi ile

söz konusu faaliyetlerin niteliği gereği, riskin gerçekleşmesi halinde ortaya çıkacak zarar

bankanın genel finansal durumuna olumsuz etkisi küçük ve sınırlıdır.

Bu risk düzeyinde, riskin gerçekleşme ihtimalinin düşük olması ve/veya riskin

gerçekleşmesi halinde ortaya çıkacak zararın küçük olması nedeniyle bankanın sermayesine ve

gelirlerine olan olumsuz etki düşük veya ihmal edilebilir düzeydedir.

C. Risklerin Gelişim Yönü

Brüt risk düzeyinin belirlenmesi aşamasında, işlevsel faaliyetler ile bütünleşik risklerin alt

risk unsurlarıyla birlikte değerlendirilmesi neticesinde risklerin düzeyinin tespitini ve “Yüksek”,

“Makul” veya “Düşük” olarak derecelendirilmesini takiben bu risklerin gelişim yönü de belirlenir.

Risklerin gelişim yönünün belirlenmesi sürecinde “risklerin gelişim yönü” ve “riskin

beklenen gelişim yönü” olmak üzere iki farklı değerlendirme ve derecelendirme gerçekleştirilir.

Risklerin değişim yönü, bir önceki döneme ait risk matrisinde işlevsel faaliyet kollarına

verilen brüt risk dereceleri ile cari dönemde verilen brüt risk dereceleri karşılaştırılır. Derecelerin

değişim yönüne göre brüt risklerin değişim yönü “Artan”, “Değişmeyen” veya “Azalan”

şeklinde ifade edilir.

Risklerin beklenen gelişim yönü, bir önceki risk matrisi hazırlama tarihi ile cari risk

matrisinin hazırlanmasında esas alınan tarih arasında geçen sürede ortaya çıkan gelişmelerin,

bankanın geleceğe yönelik beklentilerine ilişkin bilgi ve verilerin ve bankaya ilişkin en son

bilgilerin bankanın çevre faktörlerindeki değişimlerle birlikte değerlendirilmesi suretiyle

belirlenir. Belirli varsayım ve beklentilere dayalı olarak belirlenen dereceler, “Artan”,

“Değişmeyen” veya “Azalan” şeklinde ifade edilir.

RİSK YÖNETİMİ VE GÖZETİM TEKNİKLERİ DAİRESİ

7

BANKACILIK DÜZENLEME ve DENETLEME KURUMU

3. Risk Yönetim Sistemlerinin Yeterliliğinin Değerlendirilmesi

Risk Matrisinin hazırlanmasına ilişkin üçüncü aşamada, risk yönetim sistemlerinin

yeterliliği bankanın işlevsel faaliyetlerine ve bankanın bütününe yönelik olarak değerlendirilir.

İkinci aşamada, riskin değerlendirilmesi ve derecelendirilmesinin, risk yönetim süreçlerini

ve kontrolleri dikkate almadan gerçekleştirilmektedir. Risk yönetimine ilişkin söz konusu

unsurlar ve bunların bankanın riskleri üzerindeki azaltıcı veya artırıcı yöndeki etkisi, bankanın

risk yönetimi sistemlerinin yeterliliğinin değerlendirilmesine ilişkin aşamada dikkate alınır.

Risk yönetimi sistemlerinin gücüne ilişkin olarak banka tarafından gerçekleştirilecek

derecelendirmede, yönetim kurulu ve üst düzey yönetimin risk yönetimi konusundaki gözetim

görevi ile ilgili olarak, yönetim kurulunun iç denetim sisteminin sürdürülmesinden sorumlu üyesi

vasıtasıyla gerekli değerlendirmeyi yapması ve risk matrisinin ilgili kısmının buna göre

doldurulması sağlanır.

A. Değerlendirme Esasları

Bankanın risk yönetimi sisteminin kalitesinin belirlenmesi sürecinde başlıca şu hususlarda

bankanın etkinliği ve yeterliliği değerlendirmeye tabi tutulur:

Bankanın maruz bulunduğu risklerin gereğince tanımlanması.

Risklere ilişkin verilerin toplanması.

Risklerin ölçülmesi ve analiz edilmesi.

Her birimin ve bankanın bütününün risk profilinin tespit edilmesi.

Tespit edilen risk profilindeki gelişmelerin sürekli izlenmesi.

Risk profilindeki gelişmelerin raporlanması.

Maruz bulunulan risklerin optimizasyonu için gerekli olan; risk azaltma, finansal

korunma sağlama, sigortalama, menkul kıymetleştirme, üçüncü kişilere devretme ve

benzeri tüm tedbirlerin alınması.

Risklerin kontrolü ve performans ölçümlerinin gerçekleştirilmesi.

Yapılacak değerlendirmelerin asgari olarak şu unsurları ihtiva etmesi esastır.

Yönetim kurulu ve üst düzey yönetimin risklerin yönetimi konusundaki gözetimi.

Risk yönetimi konusunda belirlenen politikalar, bunlara bağlı uygulama usulleri

ile risk limitlerinin belirlenmesi ve uygulanması mekanizması.

Risk yönetimi ve risk izleme faaliyetleri ile yönetim bilgi sistemleri.

RİSK YÖNETİMİ VE GÖZETİM TEKNİKLERİ DAİRESİ

8

BANKACILIK DÜZENLEME ve DENETLEME KURUMU

İç kontroller.

Söz konusu asgari unsurlar, Risk Matrisinin hazırlanmasında, güvenilir risk yönetimi

sistemlerinin sahip olması gereken temel unsurlar olarak kabul edilir.

Bu çerçevede, bankanın risk yönetim sistemlerinin güvenilirliğinin ve gücünün

değerlendirilmesi esnasında özellikle dikkate alınması ve üzerinde durulması gereken temel

unsurlar ve uygulama detayları şunlardır:

1) Yönetim Kurulu ve Üst Düzey Yönetimin Gözetimi:

Yönetim kurulunun ve üst düzey yönetimin risk yönetimi konusundaki gözetiminin

kalitesine ilişkin olarak yapılacak değerlendirme esnasında, aşağıda belirtilen hususlara uyulup

uyulmadığı göz önünde bulundurulur:

Yönetim kurulunun ve üst düzey yönetimin banka faaliyetleri nedeniyle üstlenilen

risklerin türleri ile bunların ne şekilde ortaya çıktığı ve nasıl yönetilebileceği

konusunda yeterli bilgi sahibi olup olmadıkları, finansal piyasalarda, risk yönetimi

uygulanmalarında ve bankanın faaliyetlerindeki gelişmelere bağlı olarak söz konusu

risklere ilişkin sürekli bilgilendirilmelerinin sağlanması hususunda gerekli tedbirleri

alıp almadıkları ve gereken çabayı gösterip göstermedikleri

Yönetim kurulunun, bankanın kredilendirme, yatırım, alım-satım, emanet ve diğer

temel faaliyet ve ürünlerindeki risklerin sınırlandırılmasına dair politikaları

onaylayarak uygulamaya konulmasını temin edip etmediği

Yönetim kurulunun ve üst düzey yönetimin gerekli muhasebe ve raporlama

sistemlerine yeterince aşina olup olmadıkları, bankanın belli başlı risklerinin ölçümü

ve izlenmesinde bu sistemlerden yararlanıp yararlanmadıkları

Yönetim kurulunun ve üst düzey yönetimin banka stratejilerindeki değişikliklere

uygun olarak risk alma limitlerini düzenli olarak gözden geçirip geçirmediği, yeni

ürünleri değerlendirip değerlendirmediği ve piyasa koşullarındaki değişiklikler

karşısında gerekli koruyucu tedbirleri alıp almadığı

Bankanın iş birimlerinin ve faaliyet kollarının, bankacılık ve yapılan işin niteliği

ve kapsamı ile ilgili gerekli bilgi, tecrübe ve uzmanlaşmayı haiz personel istihdam

edilmek suretiyle yönetilmesinin yönetim kurulu ve üst düzey yönetim tarafından

sağlanıp sağlanmadığı

Yönetim kurulunun ve üst düzey yönetimin bankanın faaliyetlerini emin ve

güvenilir bir şekilde yerine getirecek insan kaynağını, çalışanların dürüst ve ahlaklı

olmalarını, basiretli yönetim felsefesi ve uygulama tarzlarına uygun hareket etmelerini

sağlayıp sağlamadığı

Yönetim kurulunun ve üst düzey yönetimin bankanın iç denetim sistemi

vasıtasıyla her seviyedeki personelin günlük faaliyetlerini yeterince kontrol altında

tutup tutmadığı

RİSK YÖNETİMİ VE GÖZETİM TEKNİKLERİ DAİRESİ

9

BANKACILIK DÜZENLEME ve DENETLEME KURUMU

Yönetim kurulunun ve üst düzey yönetimin bankanın içinde bulunduğu mevcut

rekabet ortamında meydana gelen değişikliklerle ya da faaliyette bulunduğu

piyasalardaki yeniliklerle birlikte ortaya çıkan riskleri yeterli bir biçimde değerlendirip

değerlendirmediği ve gerekli tedbirleri uygulayıp uygulamadığı

Yönetim kurulunun ve üst düzey yönetimin, banka tarafından yeni bir faaliyete

başlanılmadan veya yeni bir ürün sunulmadan önce bu faaliyet veya üründen

kaynaklanabilecek tüm riskleri değerlendirip değerlendirmediği ve söz konusu

risklerin yönetimi için gerekli alt yapıyı ve iç kontrolleri sağlayıp sağlamadığı.

2) Risk Yönetimine İlişkin Politikalar, Uygulama Usulleri ve Limitler:

Risk yönetimi konusunda uygun ve yeterli politikaların, uygulama usullerinin ve risk

limitlerinin belirlenmesi konusunda yapılacak değerlendirmelerde aşağıdaki hususlar göz önünde

bulundurulur:

Bankanın kredilendirme, yatırım, alım-satım, emanet ve diğer temel işlevsel

faaliyetlerindeki risklerin gereğince tanımlanması, ölçülmesi, izlenmesi ve kontrolünü

sağlayacak politikaların, uygulama usullerinin ve limitlerinin bulunup bulunmadığı.

Söz konusu politikaların, uygulama usullerinin ve limitlerin banka yönetiminin

tecrübe düzeyi, bankanın hedef ve amaçları ile mali bünyesinin sağlamlığı ile uyumlu

olup olmadığı.

Tespit edilen politikaların, bankanın faaliyetlerindeki hiyerarşik yetki ve

sorumluluk silsilesini, sorumluluk alanlarındaki hesap verme yükümlülüklerini ve

bunlarla ilgili hususları açıkça tarif edip etmediği.

Politikaların ve uygulama usullerinin yeni bir faaliyete başlanmadan evvel

bankanın bu faaliyetlerdeki risklerin tanımlanması, izlenmesi ve kontrolü için gerekli

altyapının mevcudiyetinin gözden geçirilmesini sağlayıp sağlamadığı.

3) Risk Yönetimi, Risk İzlemesi ve Yönetim Bilgi Sistemleri:

Bankanın risk ölçümü, yönetimi ve izlemesi sistemlerinin yeterliliği ile birlikte yönetim

bilgi sistemleri ve raporlamalarının değerlendirilmesi esnasında aşağıdaki hususlar göz önünde

bulundurulur:

Bankanın risk izleme uygulamalarının ve raporlarının tüm önemli riskleri içerip

içermediği.

Risk ölçümünde ve izlenmesinde kullanılan kritik önemi haiz varsayımların, veri

kaynaklarının ve uygulama usullerinin uygun ve yeterli bir şekilde belgelenerek,

sürekli olarak güvenilirlik testine tabi tutulup tutulmadığı.

Raporların ve diğer bilgilendirme araçlarıyla iletilen bilgilerin; bankanın

faaliyetleriyle uyumlu ve tutarlı olup olmadığı; risk seviyesinin izlenmesiyle ve tesis

RİSK YÖNETİMİ VE GÖZETİM TEKNİKLERİ DAİRESİ

10

BANKACILIK DÜZENLEME ve DENETLEME KURUMU

edilen limitlerle, hedeflerle ya da amaçlarla uyumlu olup olmadığı; gerçek

performansla beklenen performansı karşılaştırıp karşılaştıramadığı.

Bankanın üst düzey yönetimine, teftiş kurulu başkanlığına, iç kontrol merkezine

ve risk yönetimi grubundaki komite sorumlularına yapılan raporlamaların niteliğinin

yeterli ve gelişmelere karşı duyarlı olup olmadığı; söz konusu raporlamaların karar

verici merciler için bankanın maruz kaldığı risklerin düzeyinin yeterli bir biçimde

değerlendirilmesini ve herhangi bir olumsuz trendin tanımlanmasını sağlayacak yeterli

bilgiyi içerip içermediği, söz konusu raporlamaların zamanında ulaştırılıp

ulaştırılmadığı.

4) İç Kontroller:

Banka bünyesindeki iç kontrollerin yeterliliğinin belirlenmesinde özellikle aşağıda yer

alan koşulların yerine getirilip getirilmediği araştırılır:

İç kontrol sisteminin, bankanın faaliyetlerinin niteliği ve kapsamına bağlı olarak

ortaya çıkan risklerin türü ve düzeyine uygun olup olmadığı.

Bankanın organizasyonel yapısında, politikalara, uygulama usullerine ve limitlere

uyumun izlenmesi hususunda açık bir yetki ve sorumluluk silsilesi tesis edilip

edilmediği.

Raporlama sisteminin, iç kontrol sürecinin bankadaki işlevsel faaliyet kollarından

bağımsız olmasını yeterince sağlayıp sağlamadığı ve bankanın kurumsal yapısında

görev ve sorumlulukların işlevler bazında yeterince ayrılıp ayrılmadığı.

Banka bünyesindeki onaylanmış organizasyonel süreç ve yapıların, gerçek

faaliyetsel uygulamalarla uyumlu olup olmadığı.

Finansal, operasyonel ve düzenleyici otoriteye yapılan raporlamaların güvenilir,

ayrıntılı, kesin ve zamanında üretilebilir olup olmadığı, oluşan aykırılıkların ve

istisnaların raporlanmasının ve araştırılmasının hızlı bir biçimde yapılıp yapılmadığı.

Mevzuata uygunluğun sağlanmasında kullanılan uygulama usullerinin yeterli

seviyede mevcut bulunup bulunmadığı.

İç denetim sistemi kapsamındaki iç kontrollerin bağımsız ve objektif

gerçekleştirilip gerçekleştirilmediği.

olarak

İç kontrollerin ve bilgi sistemlerinin gereğince test edilerek gözden geçirilip

geçirilmediği; kapsamının, uygulama usullerinin, denetim bulguları ile gözden

geçirme testlerine verilen cevapların yeterli olarak belgelenip belgelenmediği;

belirlenmiş önemli zayıflıklar için gerekli olan yüksek düzeydeki uyarının zamanında

yapılıp yapılmadığı; yönetim tarafından önemli zayıflıkları giderecek tedbirlerin alınıp

alınmadığının objektif olarak araştırılarak gözden geçirilip geçirilmediği.

Bankada iç denetim sisteminin sürdürülmesinden sorumlu yönetim kurulu

üyesinin ve buna bağlı olarak çalışan yetkililerin, yönetim kurulunun ve/veya tesis

RİSK YÖNETİMİ VE GÖZETİM TEKNİKLERİ DAİRESİ

11

BANKACILIK DÜZENLEME ve DENETLEME KURUMU

edilmiş olması halinde denetim komitesinin, teftiş ile iç kontrol faaliyetlerinin

etkinliğini düzenli bir biçimde izleyip izlemediği.

Yukarıda yer alan değerlendirme unsurlarından niteliği gereği yalnızca Kurum tarafından

kullanılması mümkün görülenler, Kurumdan önceden izin alınmak kaydıyla bankalarca yapılacak

risk derecelendirmesinde kullanılmayacaktır.

B. Risk Yönetimi Dereceleri

İkinci değerlendirme basamağı olarak adlandırılan Risk yönetimi sistemlerinin

durumunun, bu sistemlerin gücünün tespiti amacıyla kullanılacak derecelendirme kriterleri, temsil

ettikleri güçlülük seviyelerine göre sınıflandırılarak aşağıda belirtilmiştir.

1) Güçlü Risk Yönetimi

Bir bankanın risk yönetimi sistemlerine ilişkin olarak yapılan değerlendirmede aşağıda yer

alan hususların birlikte veya ayrı ayrı tespit edilmesi halinde bankanın risk yönetimi sistemlerinin

yeterliliği “güçlü risk yönetimi” olarak nitelendirilir. Derecelendirmeye esas kriterler şunlardır:

Banka yönetimi ve konuyla ilgili birimler, bankanın işlevsel faaliyetlerinde

mevcut bulunan başlıca risk türlerinin tamamını etkin olarak tanımlayabilmekte ve

yönetebilmektedir.

Yönetim kurulu ile banka üst düzey yönetimi riskin yönetilmesi sürecine iştirak

etmektedir. Banka bünyesinde bu konuda uygun politikalar ve risk limitleri tesis edilmiştir.

Yönetim kurulunun bunları özümsediği, incelediği ve onayladığı mütalaa edilmektedir.

Bankanın, zamanında ve düzgün bir şekilde, değişen ortama en iyi uyumu

sağlamasında yararlandığı bilgileri ve analizleri ihtiva eden risk izlemesine ilişkin uygulama

usulleri, risk izleme raporları ve yönetim bilgi sistemleri bankanın risk yönetimine ilişkin

politikalarını ve limitlerini en iyi şekilde destekleyebilmektedir.

İç kontrol ve denetime ilişkin uygulama usullerinin, bankanın büyüklüğüne ve

işlevsel faaliyetlerine uygun olduğu mütalaa edilmektedir. Bankada tesis edilmiş politikalara

ve uygulama usullerine uyum hususunda ortaya çıkabilecek ihlallerin bankada bir zarara yol

açma ihtimali düşüktür.

2) Kabul Edilebilir Risk Yönetimi

Bir bankanın risk yönetimi sistemlerine ilişkin olarak yapılan değerlendirmede aşağıda yer

alan hususların birlikte veya ayrı ayrı tespit edilmesi halinde bankanın risk yönetimi sistemlerinin

yeterliliği “kabul edilebilir risk yönetimi” olarak nitelendirilir. Derecelendirmeye esas kriterler

şunlardır:

RİSK YÖNETİMİ VE GÖZETİM TEKNİKLERİ DAİRESİ

12

BANKACILIK DÜZENLEME ve DENETLEME KURUMU

Bankanın risk yönetimi sistemleri büyük ölçüde etkin kullanılıyor olmasına

rağmen, söz konusu sistemler aynı zamanda, orta veya düşük düzeyde bazı eksikliklere ve

sorunlara da sahiptir.

Banka, iş planına uygun olarak işlevsel faaliyetlerini devam ettirmesi sırasında

ortaya çıkan mevcut riskleri ve tahmin edilebilir riskleri kontrol edebilme ve bunların

yaratabileceği olumsuzluklarla başa çıkabilme kabiliyetine sahiptir.

Genel olarak bankada küçük boyutta bazı risk yönetimi zayıflıklarının ve

sorunlarının bulunmasına rağmen, söz konusu zayıflıklar ve sorunlar tanımlanmakta olup

kontrol sistemleri ile risk yönetimi sistemlerini kuvvetlendirici yönde çözüm tedbirleri

alınmaktadır.

Banka yönetim kurulunun ve üst düzey yöneticilerinin gözetimi; belirlenen

politikalar ve risk limitleri; bankanın risk izleme usulleri ile hazırlanan risk raporları ve

yönetim bilgi sistemleri bankanın işlevsel faaliyetlerini idame ettirmesi esnasında ortaya çıkan

bazı sorunlara rağmen genel olarak etkindir.

Bankanın

edilebilmektedir.

riskleri,

genel

olarak,

kabul

edilebilir

bir

ölçüde

kontrol

Risk yönetimi uygulamaları büyük bazı riskleri tanımlamada, izlemede ve kontrol

etmede orta veya düşük düzeyde eksiklikler taşımakta ve kısmen başarısız olabilmektedir.

Yönetim kurulunun, risk yönetimi grubunun ve üst düzey yönetim kademelerinin

yeterli bir düzeyde olmayan yol gösterme ve gözetimi mevcut bulunmaktadır.

Güvenilir risk yönetimi sistemlerinin dört temel unsurundan biri veya birkaçı

düşük düzeyde veya sınırlı olarak idame ettirilebilmektedir.

Yönetim kurulu, üst düzey risk komitesi ve üst düzey yönetim kademeleri

tarafından acil ve ittifakla üzerinde karar verilmiş düzeltici eylemlere ihtiyaç duyulmaktadır.

Bu kategoride yer alan bir banka için, risklerin, genel olarak, normal yoğunlukta bir

denetim ihtiyacından çok daha fazla yoğunlukta bir denetim ihtiyacını ortaya çıkarmayacak, kabul

edilebilir bir ölçüde kontrol edilebildiği mütalaa edilir. Zayıf risk yönetimi kategorisine geçmeye

aday olan bankalarda ilave ve çok yoğun bir denetim ihtiyacı ortaya çıkabilmekle beraber,

bankanın durumu zayıf risk yönetimi kategorisinde yer verilen kriterlerle uyumlu değil ise kabul

edilebilir risk yönetimi kategorisinde izlenmeye devam olunabilir.

Risklerin kontrol edilebilme düzeyinin incelenmesinin, normal yoğunlukta denetim

ihtiyacından daha fazla bir çaba ve dikkati gerektirmesi hususu, tek başına zayıf risk yönetimi

kategorisinde sınıflandırma zorunluluğu doğuracak özel bir kriter olarak kabul edilmez. Bunun

için bu kriterle beraber, söz konusu kategorideki diğer kriterlerin mevcudiyeti de aranır.

Kabul edilebilir risk yönetimi kategorisinde yapılacak sınıflandırma çerçevesinde daha

kesin derecelere ulaşılabilmesi amacıyla, “Yeterli Risk Yönetimi”, “Makul Risk Yönetimi” ve

“Marjinal Risk Yönetimi” şeklinde daha detaylı bir tasnifi öngören alternatif yöntem

RİSK YÖNETİMİ VE GÖZETİM TEKNİKLERİ DAİRESİ

13

BANKACILIK DÜZENLEME ve DENETLEME KURUMU

kullanılabilir. Kabul edilebilir risk yönetimi kategorisinde belirtilen temel kriterler yerine

kullanılabilecek alternatif yönteme ilişkin kriterler şunlardır:

2.a- Yeterli Risk Yönetimi

Yeterli risk yönetimi alt kategorisi, bankanın risk yönetiminin büyük oranda etkin

olduğunu, ancak düşük seviyede eksikliklerin bulunduğunu gösterir. Ancak, bankanın faaliyetleri

sırasında mevcut ve önceden görülebilir risklere karşı önlem alabilme ve bunların getirebileceği

olumsuzluklarla başarıyla baş edebilme kabiliyeti mevcuttur.

Bu alt kategoride;

Bankanın risk yönetimi sistemlerinde düşük seviyedeki yetersizlikler bankaca

fark edilmiş ve tespit edilmiş durumdadır.

Yönetim kurulunun ve üst düzey yönetimin gözetimi, politikalar ve tesis edilen

limitler, risk izleme usulleri, risk raporlamaları ve yönetim bilgi sistemleri bir bütün olarak ve

genelde yeterli düzeyde ve bankanın emin ve güvenilir bir şekilde çalışmasını sağlayacak

etkinlikte bulunmaktadır.

Genel olarak, risklerin kontrol edilmesine ilişkin faaliyetler, ilave veya normalden

farklı, yoğunlaştırılmış bir iç ve dış denetim uygulamasını gerektirecek tarzda değildir.

İç kontroller düşük seviyede yetersizlikler veya eksiklikler gösterebilmesine

rağmen, bunlar normal faaliyet sürecinde düzeltilebilir durumdadır.

Ancak,

bu

yetersizlik ve eksiklikler bankanın emin ve güvenilir bir şekilde çalışmasını önemli derecede

etkileyebilecek seviyede değildir.

2.b- Makul Risk Yönetimi

Makul risk yönetimi alt kategorisi, riskler henüz yeterince kontrol edilebilmekle beraber,

risk yönetimi uygulamalarının bazı hususlarda ve alanlarda yetersiz ve eksik olduğunu ve bu

nedenle sadece ilgili husus ve alanlarda normalden biraz daha fazla ölçüde bir iç ve dış denetime

ihtiyaç bulunabileceğini de ifade eder.

Bu alt kategoride;

Güvenilir risk yönetimi sistemlerinin söz konusu dört temel unsurundan bir veya

daha fazlası bankada belirli düzeyde eksiklerle vasat bir düzeyde idame ettirilmektedir. Bu

durum banka faaliyetlerindeki önemli risklere tam anlamıyla ve yeterli bir düzeyde

odaklanılmasına olanak vermeyebilmektedir.

Yönetim kurulunun, risk yönetimi grubunun ve üst düzey yönetimin bankanın

bütün risklerini yeterli derecede belirleme, izleme ve kontrol etme yeterliliğinin sağlanması

bakımından, banka bünyesinde belirli risk yönetimi uygulamalarının geliştirilmesi

gerekmektedir. Belirlenen mevcut zayıflıklar, politika ve uygulama usullerine uyum

hususunda banka için olumsuz etkide bulunabilecek, sürekli bir biçimde oluşan, kontrollerden

sapmaları veya hataları içerebilmektedir.

RİSK YÖNETİMİ VE GÖZETİM TEKNİKLERİ DAİRESİ

14

BANKACILIK DÜZENLEME ve DENETLEME KURUMU

İç kontroller, önemli ve gerekli kalite unsurlarından yoksun bulunmaktadır. Bu

kalite unsurlarının bulunmamasının başlıca göstergelerinden birisi, özellikle politika ve

uygulama usullerine uyum konusunda aykırılıkların ve/veya devam eden kontrol

uyumsuzluklarının ortaya çıkmasıdır. Banka yönetimi ve ilgili birimler tarafından düzeltici

önlemler alınmadığı takdirde, iç kontrol sistemi ile ilintili riskler, bankanın emin ve güvenilir

bir biçimde faaliyette bulunmasını zayıflatıcı olumsuz etkiler taşıyabilecektir.

2.c- Marjinal (Sınırda) Risk Yönetimi

Marjinal risk yönetimi alt kategorisinde sınıflandırılma, büyük bazı riskleri bir çok yönden

tanımlamada, izlemede ve kontrol etmede bir ölçüde eksik ve kısmen başarısız olan risk

yönetimi uygulamalarını ifade eder. Genelde böyle bir durum, yönetim kurulunun, risk yönetimi

grubunun ve üst düzey yönetim kademelerinin yeterli bir düzeyde olmayan yol gösterme ve

gözetimini yansıtır.

Bu alt kategoride,

Bankada, güvenilir risk yönetimi sistemlerinin dört temel unsurundan biri veya

birkaçının marjinal ya da oldukça sınırdaki bir düzeyde ve sınırlı olarak idame ettirilmektedir.

Bankada yönetim kurulu, üst düzey risk komitesi ve üst düzey yönetim kademeleri tarafından

acil ve ittifakla üzerinde karar verilmiş düzeltici eylemlere ihtiyaç duyulmaktadır.

Bankanın maruz kaldığı birçok önemli risk banka tarafından yeterince tespit

edilememektedir. Risk yönetimindeki eksiklikler, müfettişlerin/ denetim elemanlarının

ve/veya iç kontrol elemanlarının ve/veya risk yönetimi elemanlarının analiz, kontrol ve

inceleme sürecinde yüksek düzeyde dikkat sarf etmelerini ve daha fazla çaba göstermelerini

gerektirmektedir.

Bankada, iç kontrollerde ve/veya muhasebe usullerinde ve/veya denetimsel

standartlara ve gereksinimlere uyum konusunda önemli iyileşmeleri gerektiren, görev ve

sorumlulukların işlevler bazında yetersiz ayrımı gibi tanımlanmış zayıflıklar görülmektedir.

Söz konusu zayıflıklar, gerektiği gibi tespit edilemediği ve önlem alınmadığı

takdirde, güvenilirliği bulunmayan finansal kayıt ve raporların hazırlanmasını ve/veya

bankanın emin ve güvenilir bir şekilde faaliyette bulunmasını ciddi şekilde etkileyebilecek

zararların ortaya çıkmasına neden olabilecektir.

Bu yöndeki olumsuz gelişmelerin devam edebileceği hususunda ciddi endişeler

mevcut olmakla birlikte, bu konuda kesin bir kanaate de sahip bulunulmamaktadır.

3) Zayıf Risk Yönetimi

Bir bankanın risk yönetimi sistemlerine ilişkin olarak yapılan değerlendirmede aşağıda yer

alan hususların birlikte veya ayrı ayrı tespit edilmesi halinde bankanın risk yönetimi sistemlerinin

yeterliliği “zayıf risk yönetimi” olarak derecelendirmeye tabi tutulur. Derecelendirmeye esas

kriterler şunlardır:

RİSK YÖNETİMİ VE GÖZETİM TEKNİKLERİ DAİRESİ

15

BANKACILIK DÜZENLEME ve DENETLEME KURUMU

Bankanın risk yönetimi usullerinde ve iç kontrollerinde ciddi zayıflıklar, önemli

eksiklikler ve yetersizlikler bulunmaktadır.

İç kontroller, bankanın yaşayabilirliğini ciddi biçimde tehdit edecek ölçüde

zayıftır. İç kontrol sisteminde görülen önemli zayıflıkların ve eksikliklerin, bankanın güvenli

ve sağlam bir şekilde işlevsel faaliyetlerini sürdürmesinde önemli derecede olumsuz

etkilerinin bulunabileceği mütalaa edilmektedir.

Bankanın tüm risklerini tanımlaması, izlemesi ve kontrol altında bulundurması

gereken risk yönetimi sistemlerinde ciddi eksiklikler bulunmaktadır.

Güvenilir risk yönetimi sistemlerinin dört temel unsurundan biri veya daha fazlası

tamamen yetersiz durumdadır.

Yönetim kurulu eksikliklerin giderilmesi hususunda gerekli önlemleri almamakta/

alamamakta, yönetme işlevini tam anlamıyla yerine getirememekte ve yönetme yeteneğine

sahip bulunmamaktadır.

İç kontrollere ilişkin devamlı oluşan ihlaller ve/veya politika ve uygulama

usullerine uyulmaması nedeniyle, iç kontrol sistemlerinde önemli zayıflıklar ve eksiklikler

bulunmaktadır.

Görülen söz konusu eksikliklerin ve olumsuz etkilerin giderilmesi amacıyla

düzeltici ve iyileştirici tedbirlerin hızlı bir biçimde uygulanamaması halinde, bu durumun,

hem mali tabloların bankanın gerçek finansal durumunu yansıtmasını engelleyeceği, hem de

önemli zararların ortaya çıkmasına yol açacağı mütalaa edilmektedir.

C. Alternatif Yöntemin Kullanılması

Bankanın risk yönetim sistemlerinin yeterliliğinin değerlendirilmesi aşamasında, “Kabul

Edilebilir Risk Yönetimi” kategorisinde yapılacak sınıflandırma çerçevesinde daha kesin

neticelere ulaşılabilmesi amacıyla bu kategori için daha detaylı bir tasnifi öngören alternatif

yöntem kullanılabilir.

Alternatif yöntemde, bankanın “Kabul Edilebilir” olarak nitelenen risk yönetimi derecesi

“Yeterli Risk Yönetimi”, “Makul Risk Yönetimi” ve “Marjinal Risk Yönetimi” şeklinde,

ayrıntılarına risk yönetimi dereceleri altında yer verilen 3 alt derecede sınıflandırmaya tabi

tutulabilir. Bu yöntem kullanılarak yapılacak sınıflandırma ile değerlendirilen unsurların güçlü

risk yönetimi veya zayıf risk yönetimi kategorilerinden kesin bir biçimde ayrılması sağlanır.

Bu yöntemi, kabul edilebilir risk yönetimi kategorisini güçlü risk yönetimi veya zayıf risk

yönetimi kategorilerinden kesin bir biçimde ayırmakta güçlükle karşılaşan bankalar tercihen

ve/veya Kurumca kendilerinden bu yöntemin kullanılması istenen bankalar kullanırlar.

Bu yöntemi kullanacak bankalar bu durumu Kuruma önceden bildirmek ve bu yönteme

göre yapacakları tasnif ve değerlendirmeye risk değerlendirme matrisinde ve risk değerlendirme

raporunda yer vermek zorundadırlar. Alternatif yöntemde yer alan söz konusu üç kriterden biri ile

RİSK YÖNETİMİ VE GÖZETİM TEKNİKLERİ DAİRESİ

16

BANKACILIK DÜZENLEME ve DENETLEME KURUMU

kendini derecelendirmiş olan bir bankanın risk yönetimi sistemlerini Tablo-1’de belirtilen “Kabul

Edilebilir” düzeyde beyan etmiş olduğu mütalaa edilir ve ilgili banka Net Risk düzeyinin

tespitine yönelik derecelendirmeyi buna göre yapar.

Kabul edilebilir risk yönetimi kategorisinde belirtilen temel kriterlerin kendi

derecelendirmesi için yeterli olduğu kanaatine varmış olan bankalar ile Kurumca kendilerinden

alternatif yöntemin uygulanması talep edilmemiş olan bankalar alternatif yöntemi kullanmak ve

bunu Kuruma bildirmek zorunda değildir.

D. Risk Yönetim Sistemlerinin Gelişim Yönü

Risk Matrisinin hazırlanmasının üçüncü aşamasında risk yönetim sistemlerinin

yeterliliğinin tespitini ve “Güçlü”, “Kabul edilebilir” ve “Zayıf” olarak derecelendirilmesini

takiben bu sistemlerin yeterliliğinin gelişim yönü de belirlenir.

Risk yönetim sistemlerinin sağlamlığının gelişim yönünün belirlenmesi sürecinde “risk

yönetim sistemlerinin gelişim yönü” ve “risk yönetim sistemlerinin beklenen gelişim yönü” olmak

üzere iki farklı değerlendirme ve derecelendirme gerçekleştirilir.

Risk yönetim sistemlerinin değişim yönü, bir önceki döneme ait risk matrisinde işlevsel

faaliyet kollarına ilişkin risk yönetimi dereceleri ile cari döneme ilişkin risk yönetimi dereceleri

karşılaştırılır. Derecelerin değişim yönüne göre risk yönetim sistemlerinin değişim yönü

“Artan”, “Değişmeyen” veya “Azalan” şeklinde ifade edilir.

Risklerin yönetim sistemlerinin beklenen gelişim yönü, bir önceki risk matrisi hazırlama

tarihi ile cari risk matrisinin hazırlanmasında esas alınan tarih arasında geçen sürede ortaya çıkan

gelişmeler; bankada söz konusu sistemlerinin güçlendirilmesi amacıyla tamamlanmış, halen

devam eden ve/veya yapılması planlanan çalışmalar ile bankanın bu sistemlerin geleceğine

yönelik beklentilerine ilişkin bilgi ve veriler kullanılarak gerçekleştirilecek değerlendirme ile

belirlenir. Belirli varsayım ve beklentilere dayalı olarak belirlenen dereceler, “Artan”,

“Değişmeyen” veya “Azalan” şeklinde ifade edilir.

RİSK YÖNETİMİ VE GÖZETİM TEKNİKLERİ DAİRESİ

17

BANKACILIK DÜZENLEME ve DENETLEME KURUMU

4. Net Risk Düzeyinin Belirlenmesi

Bankanın her bir işlevsel faaliyetinin net riski, maruz bulunulan risklerin, risk yönetim

sistemlerince birçok risk yönetim tekniği kullanılmak suretiyle azaltılmasının ardından kalan ve

kontrol sistemlerinin etkin çalışması suretiyle azaltılan risk miktarı olarak ifade edilebilir.

Bankanın net riskleri, maruz bulunulan risklerin seviyesine ve kontrol sistemlerinin etkinliğine

bağlıdır. Örneğin, bankaların hazine birimlerinin piyasa ve operasyonel riskleri genellikle yüksek

seviyelerdedir. Bankalar piyasa risklerinin ölçülmesi için model kullandıkça ve ölçülen risklerin

yönetimi için gerekli tedbirleri aldıkça net risklerinin seviyesi azalacaktır. Diğer taraftan, hazine

birimlerinde gerekli iç kontrollerin yapılmaması, karmaşık türev ürünlerin yoğun bir şekilde

kullanılması, yönetimin bankanın bu alandaki faaliyetlerinin niteliği ve riskleri konusunda yeterli

bilgiye sahip olmaması, kullanılan risk ölçüm modellerinde ortaya çıkabilecek model risklerinin

göz ardı edilmesi vb. hususların varlığı, bankanın hazine faaliyetlerindeki piyasa risklerinin

seviyesi yönetilebilir düzeyde olsa dahi operasyonel risklerinin yüksek olmasına, kontrol

sistemlerinin yetersiz kalmasına, dolayısıyla net riskin yüksek çıkmasına neden olabilecektir.

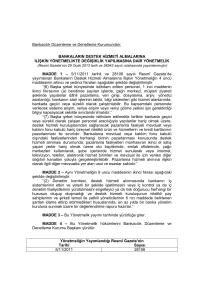

A. Değerlendirme Esasları

Bankanın temel faaliyet alanlarındaki brüt risklerle risk kontrol sistemlerinin etkileşimi

sonucu kalan risk seviyesini gösteren net risk derecesi, bankaların taşıdığı risklerin seviyesine ve

kontrol sistemlerinin etkinliğine bağlı olarak farklılıklar göstermektedir.

Bankanın işlevsel faaliyetlerine ilişkin Net Risklerin belirlenmesi amacıyla, işlevsel

faaliyetler ile bütünleşik risklere ilişkin tespit edilen risk dereceleri ile risk yönetim sistemlerinin

yeterliliğine ilişkin risk yönetimi dereceleri aşağıda yer alan Tablo 1 esas alınarak birlikte

değerlendirilir.

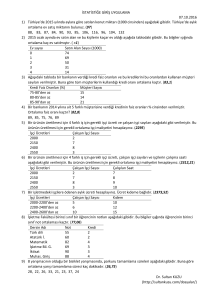

TABLO 1: NET RİSK DERECESİNİN BELİRLENMESİ

RİSK

YÖNETİMİ

SİSTEMLERİ

Zayıf

BRÜT RİSKLER

Düşük

Makul

Yüksek

NET RİSK DÜZEYİ DERECELENDİRMESİ

Düşük veya Makul

Makul veya Yüksek

Yüksek

Kabul Edilebilir

Düşük

Makul

Yüksek

Güçlü

Düşük

Düşük veya Makul

Makul veya Yüksek

RİSK YÖNETİMİ VE GÖZETİM TEKNİKLERİ DAİRESİ

18

BANKACILIK DÜZENLEME ve DENETLEME KURUMU

B. Net Risk Dereceleri

Net Risk düzeyinin tespiti amacıyla kullanılacak derecelendirme kriterleri, temsil ettikleri

risk düzeylerine göre sınıflandırılarak aşağıda belirtilmiştir.

1) Yüksek Net Risk Düzeyi

Yüksek Net Risk Düzeyi derecesine göre,

Değerlendirmeye esas işlevsel faaliyetteki yüksek seviyedeki riskleri risk yönetim

sistemi azaltamamaktadır. Dolayısıyla, risklerin gerçekleşmesi halinde risk yönetim sistemleri

sağlam olsa dahi bankaya verebileceği zarar önemli boyutlardadır.

Faaliyetteki temel riskin toplam seviyesi makul düzeyde olmasına rağmen,

yönetimin riskleri algılaması yetersiz bulunmakta ve değişen koşullara uyum sağlamak için

gerekli yönetim kapasitesi konusunda belirsizlikler bulunmaktadır. Dolayısıyla, önemli

yetersizliklerin bulunduğu zayıf risk yönetimi sistemleri nedeniyle faaliyetteki net risk

seviyesi yüksek seviyelerdedir.

Faaliyetteki makul seviyedeki riskler risk yönetim sistemlerindeki zafiyetler ve

yetersizlikler nedeniyle yeterince azaltılamamaktadır. Faaliyetteki makul seviyedeki riskler ve

kontrol sistemlerindeki bir takım yetersizlikler nedeniyle net risk seviyesi önemli boyutlarda

bulunmaktadır. Ancak risklerin gerçekleşmesi halinde ortaya çıkabilecek zararın miktarının

banka kaynaklarınca karşılanabilecek düzeyde olması beklenmektedir.

2) Makul Net Risk Düzeyi

Makul Net Risk düzeyi derecesine göre;

Faaliyetteki makul seviyedeki riskleri risk yönetim sistemleri gereğince

azaltabilmektedir.

Faaliyetteki düşük risklere rağmen, risk yönetim sistemlerinde önemli derecede

yetersizlikler bulunmaktadır.

Faaliyetteki yüksek seviyedeki risklere rağmen, risk yönetim sistemleri etkin bir

şekilde çalışmakta ve risklerin seviyesini azaltabilmektedir.

Risklerin gerçekleşmesi halinde bankaya vereceği zararın banka kaynaklarınca

karşılanabilecek düzeyde olması beklenmektedir.

3) Düşük Net Risk Düzeyi

Düşük Net Risk düzeyi derecesine göre;

Faaliyetteki temel risklerin seviyesi düşüktür.

RİSK YÖNETİMİ VE GÖZETİM TEKNİKLERİ DAİRESİ

19

BANKACILIK DÜZENLEME ve DENETLEME KURUMU

Faaliyetteki temel risklerin seviyesi orta düzeyde olmasına rağmen, kontrol

sistemleri etkin çalışmakta ve risklerin büyük bir bölümünü azaltabilmektedir.

C. Bankanın Bütünü için Net Riskin Belirlenmesi

Bankanın her bir işlevsel faaliyeti için Tablo 1 esas alınarak ve “Brüt risk” ile “Risk

Yönetim Sistemlerinin Yeterliliği” birlikte değerlendirilerek “Net Risk” seviyesinin

belirlenmesini takiben bankanın bir bütün olarak “Banka Net Risk Düzeyi” belirlenir.

Banka Net Risk düzeyinin belirlenmesi aşamasında her bir işlevsel faaliyet için belirlenen

Net Risk derecesi, söz konusu işlevsel faaliyet için belirlenen önem dereceleri esas alınarak

belirlenen ağırlıklar ile çarpılmak suretiyle bankanın bütünü için Net Risk derecesine ulaşılır.

D. Net Riskin Yönü

Bankanın işlevsel faaliyetlerine ilişkin Net Risk düzeylerinin belirlenmesini takiben söz

konusu Net Risk seviyelerinin gelişim yönü belirlenir.

Risklerin gelişim yönünün belirlenmesi sürecinde “risklerin gelişim yönü” ve “riskin

beklenen gelişim yönü” olmak üzere iki farklı değerlendirme ve derecelendirme gerçekleştirilir.

İşlevsel faaliyetlerin Net Risklerinin değişim yönü, bir önceki döneme ait risk matrisinde

işlevsel faaliyet kollarına verilen Net Risk dereceleri ile cari dönemde verilen Net Risk dereceleri

karşılaştırılır. Derecelerin değişim yönüne göre brüt risklerin değişim yönü “Artan”,

“Değişmeyen” veya “Azalan” şeklinde ifade edilir.

İşlevsel faaliyetlere ilişkin Net Risklerin beklenen gelişim yönü, bir önceki risk matrisi

hazırlama tarihi ile cari risk matrisinin hazırlanmasında esas alınan tarih arasında geçen sürede

ortaya çıkan gelişmelerin, bankanın geleceğe yönelik olarak risklerine ve risk yönetim

sistemlerine ilişkin beklentilerine ilişkin bilgi ve verilerin bankanın çevre faktörlerindeki

değişimlerle birlikte değerlendirilmesi suretiyle belirlenir. Belirli varsayım ve beklentilere dayalı

olarak belirlenen dereceler, “Artan”, “Değişmeyen” veya “Azalan” şeklinde ifade edilir.

Bankanın tamamı için belirlenen nihai Net Risk düzeyinin değişim yönü ile beklenen

gelişim yönü de benzer bir şekilde belirlenerek “Artan”, “Değişmeyen” veya “Azalan” şeklinde

ifade edilir.

RİSK YÖNETİMİ VE GÖZETİM TEKNİKLERİ DAİRESİ

20

BANKACILIK DÜZENLEME ve DENETLEME KURUMU

III. RİSK DEĞERLENDİRME RAPORUNUN HAZIRLANMASI

Risk değerlendirme matrisinin hazırlanmasını müteakip bankanın genel risk profilinin

değerlendirildiği bir Risk Değerlendirme Raporunun hazırlanması zorunludur

Bankanın risk profilinin açıklanacağı Risk Değerlendirme Raporunun hazırlanmasının

temel amacı, bankanın risk odaklı görünümünün kapsamlı bir biçimde ortaya konulması, bu

çerçevede denetim faaliyetlerinin odaklanması gereken alanların belirlenmesinin sağlanması ve

denetim planının dayanacağı bir alt yapının oluşturulmasıdır.

Risk Değerlendirme Raporunun biçimi ve içeriği, bankanın özelliklerine göre esnek bir

yapıda tutulur. Söz konusu rapor risklerin dinamik bir süreçte analizini içereceğinden bankanın

değişen iş strateji ve politikaları ile risk ortamı ve risk profilindeki önemli değişiklikleri de

içerecek şekilde güncel tutulur.

Hazırlanacak Risk Değerlendirme Raporu ana hatlarıyla;

Risk matrisini, bunun özet değerlendirmesini, değerlendirmeye esas alt risk

unsurlarını ve açıklanmasında fayda görülen diğer hususları,

Bankanın önemli fonksiyonlarının, iş birimleri ve temel faaliyet kollarının,

faaliyetlerinin, stratejilerinin, ürünlerinin, banka için risk doğuran kuruluşların ve bankanın

risk profilini etkileyebilecek diğer faktörlerin kısa bir açıklamasını,

Bankanın risk yönetim sistemlerinin yapısının ve işleyişinin ortaya konulmasını,

bankanın risk alma ve yönetme kabiliyetinin değerlendirilmesini, bankanın iç ve dış denetim

bulgularının nasıl ele alındığını ve değerlendirildiğini,

Bankanın sermaye yeterliliğinin ve kârlılığının özet bir değerlendirmesini,

Bankanın, yabancı bir kuruluşun şube veya iştirak, bağlı ortaklık vb. şekillerde bir

parçası olması durumunda, yabancı kuruluşun faaliyetleri, merkezinin bulunduğu ülkedeki

denetim sistemi ve benzeri konularda kısa ve yeterli bir değerlendirmeyi,

Özet olarak, gerçekleştirilen en son değerlendirmeden bu yana ortaya çıkan

önemli olayları, gelişme ve değişmeleri,

Stres testleri ve senaryo analizi teknikleri kullanılarak gerçekleştirilecek

simülasyonlar yoluyla, banka için zarar doğurabilecek risklerin gerçekleşme olasılıkları ile

gerçekleştikleri taktirde ortaya çıkacak zararın boyutları arasındaki ilişkinin vurgulanarak

açıklanması hususunu,

Banka bünyesinde bazı tedbirlerin uygulanıyor olması durumunda, uygulanan

tedbirler konusundaki gelişmeleri,

Ulaşılan temel sonuçlar ile başlıca temennileri

içerir.

RİSK YÖNETİMİ VE GÖZETİM TEKNİKLERİ DAİRESİ

21

BANKACILIK DÜZENLEME ve DENETLEME KURUMU

Bankanın risk profilinin belirlenmesinin yanında, risk profilinde oluşan, banka için

istenmeyen gelişmelerin nedenlerinin de söz konusu raporda ortaya konulması esastır.

RİSK YÖNETİMİ VE GÖZETİM TEKNİKLERİ DAİRESİ

22

BANKACILIK DÜZENLEME ve DENETLEME KURUMU

EK 1: İşlevsel Faaliyetlerin İş Birimleri ve Faaliyet Kolları Bazında Ayrımı

No. İş Birimleri

Faaliyet Kolları (İşlevsel Faaliyetler)

Örnek Faaliyet Grupları

Kredilendirme(*)(Türlerine göre sıralanabilir.)

(1)

Yatırım Bankacılığı

a)Kurumsal Finansman

Sendikasyonlar, özel plasmanlar, ikraz imkanları ve katılımları,

borçlanmayı temsil eden diğer enstrümanlara plasmanlar, menkul

kıymet ihracında satın alma taahhütleri vb.

1-Kurumsal kredilendirme

2-Merkezi Hükümetler / Yerel Yönetimler

Finansmanı(kredilendirme)

3-Tacir Bankacılık

Yatırım bankacılığı faaliyetleri ve tacir bankacılık kapsamında ifa edilen

uluslararası/dış ticaret finansmanı(kredilendirme)

Bankacılık

b)Bireysel Bankacılık- Bireysel Krediler

Perakende kredilendirme ve kredi kartları

Bankacılık

c)Ticari Bankacılık- Ticari Finansman

Proje finansmanı, ihracat finansmanı, ticaret finansmanı, faktoring,

leasing (kiralama), ikrazat, garantiler, kambiyo senetleri(ticari

senetler)mukabili krediler

Diğer perakende(bireysel) bankacılık hizmetleri

(2) Bankacılık

(*)Nakdi ve Gayri Nakdi)

Bireysel Bankacılık Operasyonları

a)Özel Bankacılık

b)Kart Hizmetleri

c) Perakende (Bireysel) Bankacılık

(3) Bankacılık

Mevduat Toplama ve Yatırım ürünleri

Perakende mevduat, varlık portföyleri ve fonlar

a)Özel Bankacılık

b) Perakende (Bireysel) Bankacılık

(4) Yatırım Bankacılığı

Fon Yönetimi ve Alım-Satım (Bilanço dışı

enstrümanların alım-satım işlemleri dahil)

Fonlama, kredilendirme, repo, ters repo, alım-satım aracılığı, değişken

ve sabit getirili enstrümanlar, hisse senetleri, döviz, altın, türev

enstrümanlar, müşteri pozisyonlarını oluşturan menkul kıymetler ve

diğer enstrümanlar, piyasa yapıcılığı operasyonları

a)Fon yönetimi(Hazine) işlemleri

b)Alım-Satım Hizmetleri

c)Piyasa Yapıcılığı

(5) Yatırım Bankacılığı

Mali Yatırımlar ve Plasmanlar

(6)

Müşteri Fonlarının İdaresi ve Saklama

Diğer Faaliyetler

a)Müşteri Fonlarının İdaresi(Varlık Yönetimi)

1-Gönüllü(isteğe bağlı) Fon Yönetimi

2-Görevlendirmeye Bağlı(gönüllü olmayan) Fon

Yönetimi

Bankacılık

(7) Yatırım Bankacılığı

(8) Diğer Faaliyetler

Ortaklık paylarını temsil eden menkul kıymetlere ve benzeri

enstrümanlara yatırımlar

b)Saklama ve Emanet Hizmetleri

Havuzlaştırma, ayrıştırma, perakende, kurumsal, kapalı uçlu, açık uçlu,

özel hisseler

Havuzlaştırma, ayrıştırma, perakende, kurumsal, kapalı uçlu, açık uçlu

Yeddi emin olarak tevdi edilen para ve varlıklar, teminat, mevduat ve

depozito makbuzları, menkul kıymetlerin borç verilmesi(müşteriler),

şirket faaliyetleri

Birleşme ve Devir Almalar (Kurumsal

Finansman)

Sigortacılık Hizmetleri

a)Hayat Sigortası ve Getiri(Nema) Planları

b)Gayri Menkul(Mülk) ve Kaza Sigortası

c)Sağlık Sigortası

d)Reasürans

e)Aracılık(Brokerlik) ve Danışmanlık

(9) Bankacılık

Ödemeler Sistemi (Ödeme ve Takas Hizmetleri)

(10) Diğer Faaliyetler

Bilgi Sistemleri

İnsan Kaynakları

Hukuki İşlemler

Yeni Teknolojiler

Denetim Hizmetleri

Diğer Faaliyetler

(11) Diğer Faaliyetler

(12) Diğer Faaliyetler

(13) Diğer Faaliyetler

(14) Diğer Faaliyetler

(15)

Bankacılık

Ödemeler(tediyeler), tahsiller, takas ve fon transferleri (mutabakat

sağlanması ve işlemlerin sonuçlandırılması)

a)Kurumsal Temsilcilik(Acentelik) Hizmetleri

1-Şirket Temsilciliği Hizmetleri

2-Şirket Portföyleri ve Fonları

Yatırım Bankacılığı

23

b)Diğer Kurumsal Finansman Hizmetleri

Menkul kıymet ihracına aracılık taahhütleri, özelleştirmeler, borçlanma

RİSK YÖNETİMİ VE GÖZETİM TEKNİimkanları

KLERİ D

İRESİ

veAkatılımları(yüksek

verimli araçlar vb), sendikasyonlar,

menkul kıymetlerin uluslararası ve diğer piyasalarda halka arzı, özel

plasmanlar, danışmanlık hizmetleri ve bu konulardaki araştırmalar

Diğer Faaliyetler

c)Perakende Aracılık(Brokerlik)

BANKACILIK DÜZENLEME ve DENETLEME KURUMU

EK 2: Risk Matrisi

N E T R İS K D E R E C E S İ

D E Ğ İ Ş İM Y Ö N Ü

B E K L E N E N G E L İŞ İM Y Ö N Ü

Y A T I R I M B A N K A C IL I Ğ I

K u r u m s a l F in a n s m a n

K u r u m s a l F in a n s m a n

M e r k e z i H ü k ü m e tle r / Y e r e l Y ö n e tim le r F in a n s m a n ı

T a c ir B a n k a c ılık

D a n ış m a n lık H iz m e tle r i

A lım S a t ım F a a l. v e S a t ış la r

S a tış F a a liy e tle r i

P iy a s a Y a p ıc ılığ ı

H u s u s i ( te s c illi) P o z is y o n la r

F o n Y ö n e tim i ( H a z in e ) İş le m le r i

B A N K A C I L IK

B ir e y s e l B a n k a c ılık

P e r a k e n d e ( B ir e y s e l) B a n k a c ılık

Ö z e l B a n k a c ılık

K a r t H iz m e tle r i

T ic a r i B a n k a c ılık

T ic a r i B a n k a c ılık

T a k a s , Ö d e m e le r v b . F a a liy e t le r

H a r ic i M ü ş te r ile r

K u r u m s a l T e m s ilc ilik ( A c e n t e lik ) H iz m e t le r i

S a k la m a v e E m a n e t H iz m e tle r i

A c e n te lik H iz m e tle r i

Ş ir k e t P o r tfö y le r i v e F o n la r ı

D İĞ E R B A N K A C IL I K

V a r lık / P o r t f ö y Y ö n e t im i

İs te ğ e B a ğ lı F o n Y ö n e tim i

G ö r e v le n d ir m e y e B a ğ lı F o n Y ö n e tim i

P e r a k e n d e A r a c ılık ( B r o k e r lik )

P e r a k e n d e A r a c ılık ( B r o k e r lik )

S ig o r t a c ılık

D İĞ E R F A A L İ Y E T L E R

RİSK YÖNETİMİ VE GÖZETİM TEKNİKLERİ DAİRESİ

24

Yönü

Beklenen Gelişim

Değişim Yönü

N e t R is k

Net Risk Düzeyi

Yönü

Beklenen Gelişim

R is k Y ö n e tim i

Değişim Yönü

İç Kontroller

Bilgi Sistemi

Risk Yön.,İzl. ve Yön.

Risk Yön. Polt,

Uyg.Usul.ve Limitler

Yön.Kur. ve Üst

Düz.Yön. Gözetimi

R is k Y ö n e tim S is te m le r i

Yönü

Beklenen Gelişim

Değişim Yönü

Brüt Risk Düzeyi

Diğer Riskler

Strateji Riskİ

İtibar Riski

Likidite Riski

Faiz oranı riski

Operasyonel Risk

Piyasa Riski

Kredi Riski

Derecesi

Nispî Önem

B a n k a d a k i İş le v s e l F a a liy e t le r

Derecesi

B rü t R is k le r

İş le v s e l F a a liy e tle r ile B ü tü n le ş ik R is k le r

Derecesi

D ö n e m i:

Risk Yönetimi

. . . . . B A N K A SI R İ SK D EĞ ER LEN D İ R M E M A TR İ Sİ

H a z ır la m a T a r ih i: