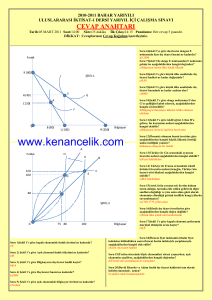

Türkiye Maden Sektörü İhracatına Konjonktürel Faktörlerin Etkisi

advertisement