DIŞ TİCARET

İŞLEMLERİ

Eray Sanver

Yeminli Mali Müşavir

BURSA

Ocak, 2010

Yönetim Merkezi ve Yazışma Adresi:

BURSA SERBEST MUHASEBECİ

VE MALİ MÜŞAVİRLER ODASI

Fevzi Çakmak Caddesi

Fomara İş Merkezi No: 79 Kat:2

OSMANGAZİ / BURSA

Tel: (224) 444 16 44 Faks: (224) 272 62 45

Odamız kitaplarında yer alan yazılarda ileri sürülen görüşler yalnızca yazarına aittir. Yayıncı kuruluş

Bursa SMMM Odası’nı bağlamaz.

Baskı:

Bizim Repro Ofset Matbaacılık

K. Karabekir Cad. Kültür Çarşısı No:7/100

İskitler - Ankara

Tel:(312)3411020 Faks:(312)3413050

ÖNSÖZ

S

on yıllarda ülkemiz ve dünyada globalleşmeye paralel olarak Dış Ticaret alanında öyle inanılmaz gelişmeler ve değişiklikler ortaya çıktı

ki pek çok kavram ve işlem ortadan kalktı, yerine yenileri geldi.Hiç kuşku

yok ki çok uzun olmayacak süreçte bu kavramlarda değişecektir.Bu sürekli değişim bir yandan olumlu etkiler bırakırken diğer yandan da ciddi bilgi

kirliliği,sermayenin uluslar üstü dolaşımı sonucu devletlerin ve milletlerin fakirleşmesi, güven kirliliği gibi maliyetleri de ortaya çıkmaktadır.

Dünyadaki bu değişimden Gümrük Birliği sonrasında ülkemiz dünyadaki

diğer ülkelerden daha da fazla etkilenmeye başlamıştır.Bunun sonucunda da Dış

Ticaretin ‘’ülkelerin ve milletlerin refahının artmasına katkıda bulunmak şeklinde

özetleyebileceğimiz temel felsefesini kaybetmeye başladığımız ortaya çıkmıştır. Bu

nedenle Teorik tartışmalarda her ne kadar dış ticaretimizin arttığı ileri sürülmekte

ise de ülkemize bu refahın yansıyıp yansımadığı hala tartışma konusudur. Bu felsefeyi

tekrar hatırlatmak bu kitabın temel hedeflerinden birisidir.

Son yıllarda Dünya ölçeğin de ortaya çıkan baş döndürücü gelişmeler Mali

Müşavirlik Meslek Mensuplarını da derinden etkilemeye başlamıştır.Bu durumda

mükelleflere mesleğin temel alanları dışında kalan diğer alanlarda da hizmet

verme zarureti ortaya çıkmıştır.Bu alanların başında da Dış Ticaret gelmektedir.

Çünkü ‘’küreselleşen dünya da mükelleflerin büyük bir kısmının Dış Ticaret ile

bağlantısı vardır.Bu neden ile bu kitabın Mali Müşavirlik Meslek Mensuplarına ve

okuyucularına Dış Ticaretin hemen tüm alanlarında toplu bakış açısı verebilmesi

diğer bir amacıdır .

Dış Ticaret sadece ithalat ve ihracattan ibaret değildir. Dış Ticaret ayni zamanda

bir ekonomik planlama aracıdır. Dış Ticaret sistemi içinde var olan ve mükelleflerin

ancak başvurmasıyla istifade edebileceği imkanlar firmalara ciddi rekabet avantajları

sağlayacak niteliktedir. Oysa uzun yıllardır yurt içi ve yurt dışı tecrübelerimizden

bu imkanların yeterince değerlendirilemediğini tespit ettik.Örneğin tarife

kontenjanı imkanı yıllardır kullanılmayan önemli bir dış ticaret aracıdır. Ülkede

yetersiz hammaddelerin yurtdışından vergisiz olarak tedarikinde önemli avantajlar

sağlamaktadır.Kitabımızda okuyuculara bu tür avantajları hatırlatmak istedik.

Bir Büyüğümüzün dediği gibi Devletler gelecekleri için ülke sanayilerini

korumak zorundadırlar.Bu bir ülkenin üretebilme kabiliyetinin de korunmasıdır.

Özellikle son yıllarda dünya ölçeğinde ağır ve haksız rekabet altında üretebilme

kabiliyetini korunması da geçmişe göre çok daha fazla önem kazanmıştır.Haksız

iii

iv

ÖNSÖZ

rekabete karşı koyabilmek için kullanılabilecek mekanizmaların okuyucuya

tanıtılarak bu konudaki düşüncelerin filizlenmesine, ve var olan düşüncelerin süratle

fiiliyata dönüştürülmesine katkıda bulunmak için gerekli doğru bilgileri aktarmak

bu kitabın hazırlanmasının önemli gerekçeleri arasında yer almaktadır.

Bu kitabın Yeminli Mali Müşavirlik sınavlarına hazırlanan meslek mensuplarına

katkıda bulunmak gibi önemli bir amacı daha vardır

Bu kitap yukarıda özetlediğim amaçlar için 2 ciltlik ‘’Gümrük Birliği sonrası Dış

Ticaret İşlemleri ‘’adlı referans çalışmamdan sadeleştirilerek ve güncelleştirilerek

hazırlanmıştır

Bu kitabın da bir referans kitabı olması hedeflenmiştir.Referans kitabından

amaç ise okuyuculara tüm alt gruplar itibarıyla uzun yıllar toplu bilgi verebilme

kabiliyetidir. Bu nedenle kitap hazırlanırken özellikle kolay kolay değişmeyecek

Dış Ticaret mekanizmaları rahat anlaşılacak şekilde anlatılmaya çalışılmıştır.

Sık değişikliklere uğrayacak tebliğler tasarruflu yazılar gibi ikincil kaynaklardan

uzak durulmuş ancak okuyucuların bu düzenlemelerin en son hallerini nerelerde

bulabilecekleri ilgili bölümlerinde belirtilmiştir.

Böylece Dış Ticaret İşlemlerinin başlangıcından sonuna dek kadar tüm süreç

temel unsurlarıyla

bir bütün olarak okuyucuya fikir ve bilgi verecek şekilde

tasarlanmıştır.

Bu kitabın basılması,dağıtılmasını üstlenen Bursa Serbest Muhasebeci ve Mali

Müşavirle Odası Yönetim Kuruluna,

Bizim bu günlere ulaşmamızda büyük katkıları olan anneme ve babama,

Her zaman yardım ve desteklerini esirgemeyen eşime ve oğluma,

Teşekkür ederim.

Kitabın hazırlanmasında yardımları nedeniyle Safiye İpşir Hanım da teşekkürü

fazlasıyla haketmiştir.

Son olarak kitabımızın okuyuculara faydalı olmasını dilerim.

ERAY SANVER

BURSA, OCAK-2010

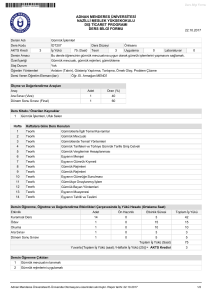

ÖZGEÇMİŞ

Uludağ Üniversitesi İktisadi ve İdari İlimler Fakültesini bitirdikten sonra 1983 yılında Maliye Bakanlığı Gelirler Kontrolörü olarak meslek hayatına başlayan Eray SANVER

,1993 yılında Gümrükler Genel Müdürlüğü Dış İlişkiler Daire Başkanlığına atanmıştır.

Türkiye A.B. Gümrük Birliği Teknik müzakere heyetinde çalışan SANVER, Dünya

Gümrük Örgütünde, Birleşmiş Milletler, Karadeniz Ekonomik İşbirliği Teşkilatı ve Ekonomik İşbirliği Örgütünde(ECO) Türkiye yi temsil etmiştir.

Kariyer Meslekler Rehberi ve Mezuniyet Sonrası Kariyer Mesleklere Hazırlık Rehberi isimli yayınlanmış,

Avrupa Birliğinin Felsefi Temelleri ve Türkiye’nin Tam Üyeliği,Gümrük Birliği Sonrası Dış Ticaret İşlemleri isimli yayınlanmamış

kitapları bulunmaktadır.

Ayrıca mesleki konularda yayınlanmış pek çok makalesi bulunan Eray SANVER

A.B. Koleji(Brüksel) mezunu olup İngilizce ve Fransızca bilmektedir.

SANVER Evli ve bir çocuk babasıdır.

v

İÇİNDEKİLER

KİTAP•I

DIŞ TİCARET İŞLEMLERİ

DIŞ TİCARET İŞLEMLERİ İLE İLGİLİ

ULUSLARARASI DÜZENLEMELER

1. DIŞ TİCARET İŞLEMLERİNİN GENEL ESASLARI .................................................................3

2. DIŞ TİCARET SÖZLEŞMELERİ ...................................................................................................4

2.1. Malın Cinsi, Nev-i ve Kalitesi ......................................................................................................4

2.2. Malın Miktarı ................................................................................................................................4

2.3. Malın Fiyatı ..................................................................................................................................5

2.4. Malın Teslim Yeri, Teslim Şekli ve Zamanı .................................................................................5

2.5. Ödeme Şekli ..................................................................................................................................5

2.6. Ödeme Yeri ve Zamanı ...............................................................................................................5

2.7. İhtilafların Çözümü ......................................................................................................................5

3. DIŞ TİCARETTE TESLİM VE ÖDEME ŞEKİLLERİ İLE KULLANILAN BELGELER ......6

3.I. TESLİM ŞEKİLLERİ ..................................................................................................................6

3.1.1. (EXW)-Exworks-Ticari İşletmede Teslim ............................................................................6

3.1.2. (FCA)-Free Carrier- Taşıyıcıya Teslim ..................................................................................6

3.1.3. (FAS)-Free Alongside Ship-Gemi Bordrosunda Teslim ......................................................7

3.1.4. (FOB)-Free On Board-Gemi Bordasında Teslim ................................................................7

3.1.5. (CFR) Cost and Freight- Mal Bedeli ve Navlun .................................................................7

3.1.6. (CIF)-Cost,Insurance and Freight- Mal Bedeli, Sigorta ve Navlun .....................................7

3.1.7. (CPT)- Carried Paid to- Taşıma ücreti ödenmiş olarak teslim ............................................8

3.1.8. (CIP)-Carrıed and Insurance Paid to-Taşıma, Sigorta ücreti ödenmiş olarak Teslim .........8

3.1.9. (DAF) Deliveried at Frontier –Sınırda Teslim ......................................................................8

3.1.10. (DES) Delivered Ex Ship- Gemide Teslim .........................................................................8

3.1.11. (DEQ) Delivered ExQuasy- Rıhtımda Teslim-Gümrük Vergisi,harçlar ödenmiş teslim .9

3.1.12. (DDU) Delivered Duty Unpaid-Gümrük Vergisi Ödenmeden Teslim .............................9

3.1.13. (DDP) Delivered Duty Paid-Gümrük Resmi Ödenmiş olarak Teslim ..............................9

3.2. ÖDEME ARAÇLARI ve ÖDEME ŞEKİLLERİ .......................................................................9

3.2.1.Peşin Ödeme ve Prefinansman .............................................................................................10

3.2.2.Mal Mukabili Ödeme ..........................................................................................................10

3.2.3.Vesaik Mukabili Ödeme........................................................................................................10

3.2.4.Konsinye ..............................................................................................................................11

3.2.5.Akreditif ................................................................................................................................11

3.2.5.1.Akreditif’in Türleri .......................................................................................................11

3.2.5.1.1.Yükümlülüklerine Göre Akreditifler .......................................................................11

3.2.5.1.1.1.Dönülebilir -Kabili Rucu Akreditif(Revocable L/C) ......................................11

3.2.5.1.1.2.Dönülemez-Gayrikabili Rucu Akreditif(Irrevocable L/C) .............................12

3.2.5.1.1.3.Teyitsiz Akreditif (Unconfirmed L/C) .............................................................12

3.2.5.1.1.4.Teyitli Akreditif(Confirmed L/C) ....................................................................12

3.2.5.1.1.5.Döner Akreditif(Rotatif,Revolving L/C) ........................................................12

3.2.5.1.1.6.Devredilebilir Akreditif(Transferable L/C) .....................................................12

vii

viii

İÇİNDEKİLER

3.2.5.1.1.7.Karşılıklı Akreditifler(Back to Back L/C) ........................................................12

3.2.5.1.1.8.Peşin Akreditif(Red Clause,Down Payment L/C) ..........................................12

3.2.5.1.2.Ödeme Şekillerine göre Akreditifler ......................................................................13

3.2.5.1.2.1.Görüldüğünde Ödemeli Akreditifler (Sight L/C) .........................................13

3.2.5.1.2.2.Vadeli Akreditif (Deferred L/C) ......................................................................13

3.2.5.1.2.3.Kabul Kredili Akreditif (Acceptance L/C).......................................................13

3.2.5.1.3.Teminat Akreditifi (Standby L/C) ........................................................................13

3.2.5.2.Akreditifte Bulunması Gereken Unsurlar .....................................................................13

3.3. DIŞ TİCARETTE KULLANILAN BELGELER ..................................................................14

3.3.1.Faturalar ...............................................................................................................................14

3.3.1.1.Proforma Fatura.............................................................................................................14

3.3.1.2.Ticari Fatura(Orijinal Fatura) .......................................................................................14

3.3.1.3.Navlun Faturası(Freight Invoice) ..................................................................................14

3.3.1.4.Konsolosluk Faturası(Consular Invoice) .......................................................................15

3.3.1.5.Tasdikli Fatura (Certified Invoice) ...............................................................................15

3.3.1.6.Özel Fatura ....................................................................................................................15

3.3.2.Gümrük Beyannameleri ......................................................................................................15

3.3.3.Malın Yüklendiğini Gösteren Belgeler ................................................................................15

3.3.3.1.Konşimento (Bill of Lading) ..........................................................................................15

3.3.3.2.Nakliyeci Makbuzu(forwarder’s Certificate of receipt-FCR) .......................................17

3.3.3.3.Karayolu Taşıma Belgesi(CMR Int. Consigment Note/CMR Road Waybill) ............17

3.3.3.4.Tır Karnesi ....................................................................................................................17

3.3.3.5.Hamule Senedi(Railway Bill) .........................................................................................18

3.3.3.6.Karma Taşıma Belgesi (FIATA Combıned Transport Document) ..............................18

3.3.3.7.House Bill Of Lading ...................................................................................................18

3.3.4.Sigorta Poliçeleri .................................................................................................................18

3.3.4.1.Genel ..............................................................................................................................18

3.3.4.2.Nakliyat Sigortaları ........................................................................................................19

3.3.4.2.1.Çeşitleri ...................................................................................................................19

3.3.4.2.1.1.Emtia nakliyatı sigortaları ................................................................................19

3.3.4.2.1.2.Kıymet nakliyatı sigortaları ..............................................................................19

3.3.4.2.1.3.Tekne ve Navlun Sigortaları ...........................................................................19

3.3.4.2.1.4.Sorumluluk Sigortaları .....................................................................................19

3.3.4.3.Nakliyat Sigortalarında Kullanılan Kavramlar.............................................................20

3.3.4.4.Nakliyat Sigortalarında Fiyatlandırma ..........................................................................20

3.3.5.Finansman Belgeleri .............................................................................................................20

3.3.6.Menşe İspat Belgeleri ...........................................................................................................20

3.3.6.1.Menşe Şahadetnamesi (Certificate of Origin) ...............................................................20

3.3.6.2.ATR Dolaşım Belgesi (A.TR Movement Certificate) ...................................................21

3.3.6.3.EUR.1 Dolaşım Sertifikası (EUR.1 Movement Certificate) .......................................21

3.3.7.Sağlık Belgeleri ....................................................................................................................21

3.3.7.1.Hayvan İhracına İlişkin Sağlık Raporu (Health Certificate For Animal Export).........21

3.3.7.2.Uluslararası Orijin ve Bitki Sağlık Sertifikası (Phytosanitary Certificate) ...................21

3.3.8.Ticari Kalite ve Yeterlilik Belgeleri .....................................................................................21

3.3.8.1.Standart Kontrol Belgesi (Certificate of Inspection) ....................................................21

İÇİNDEKİLER

ix

3.3.8.2.Gözetim Belgesi (Inspection Certificate) ......................................................................22

3.3.8.3.Borsa Tescil Beyannamesi ..............................................................................................22

3.3.8.4.Ekspertiz Raporu (Expertise Report) ............................................................................22

3.3.8.5.Halı Ekspertiz Raporu ...................................................................................................22

3.3.8.6.Hediyelik Eşya İhracatında Ekspertiz Raporu ..............................................................22

3.3.8.7.Lületaşı İhracatında Ekspertiz Raporu ..........................................................................22

3.3.9.Ata Karnesi (ATA Carnet) ....................................................................................................22

3.3.10.Boykot/Kara liste Sertifikası (Boycot/Black List Certificate) ...........................................23

3.3.11.Radyasyon Analiz Belgesi/Sarı Belge (Radiation Certificate) ............................................23

3.3.12.Helal Belgesi (Helal Certificate) ........................................................................................23

3.3.13.Koşer Sertifikası (Kosher Certificate) ................................................................................23

3.3.14.Çeki Listesi (Weight Note) ................................................................................................23

3.3.15.Koli-Ambalaj Listesi (Packing List) ..................................................................................23

3.3.16.Cites Belgesi .......................................................................................................................23

3.3.17.Orman/ Tekeş Nakliye Tezkeresi .......................................................................................23

3.3.18.İmalatçı Analiz Belgesi (Manufacturer’s Analysis Certificate): .........................................23

3.3.19.Spesifikasyon Belgesi (Certificate of Specification): .........................................................24

3.3.20.Döviz Alım Belgesi (DAB) ..................................................................................................24

3.3.21.Kalite Belgeleri (Certificate of Quality) ............................................................................24

3.3.22.Veteriner Belgesi( Veterinary Certificate) ..........................................................................24

3.3.23.Gemi Ölçüm Raporları (Ship’s Ullage Report)..................................................................24

EK

EK-1 Genel Satım Sözleşmesi Örneği .................................................................................................25

KİTAP•II

KAMBİYO MEVZUATI

1-KAMBİYO MEVZUATININ GENEL ESASLARI ......................................................................29

2- BAZI KAVRAMLAR .......................................................................................................................30

Türkiye’de yerleşik kişiler .................................................................................................................30

Dışarıda yerleşik kişiler......................................................................................................................30

Yolcu...................................................................................................................................................30

Türk Parası.........................................................................................................................................30

Türk parası ile ödemeyi sağlayan belgeler .......................................................................................30

Efektif ................................................................................................................................................30

Döviz (kambiyo) ...............................................................................................................................30

Menkul Kıymetler ............................................................................................................................30

Kıymetli Madenler ............................................................................................................................30

İşlenmemiş Altın ................................................................................................................................30

İşlenmiş Altın .....................................................................................................................................31

İşlenmemiş Gümüş ............................................................................................................................31

İşlenmiş Gümüş .................................................................................................................................31

İşlenmemiş Platin .............................................................................................................................31

İşlenmiş Platin ...................................................................................................................................31

Kıymetli Taşlar ..................................................................................................................................31

Kıymetli Eşya .....................................................................................................................................31

x

İÇİNDEKİLER

Merkez Bankası .................................................................................................................................31

Banka ..................................................................................................................................................31

Yetkili Müesseseler.............................................................................................................................31

Diğer Sermaye Piyasası Araçları........................................................................................................31

Kıymetli Maden Aracı Kuruluşları ...................................................................................................31

Aracı Kurum .....................................................................................................................................31

Konvertibl Döviz ...............................................................................................................................31

Döviz Alım Belgesi ............................................................................................................................31

Görünmeyen İşlemler........................................................................................................................32

3- TÜRK PARASI VE DÖVİZ’e İLİŞKİN HÜKÜMLER ................................................................32

Türkiye de yerleşik gerçek ve tüzel kişiler ile yabancıların kambiyo mevzuatı uyarınca yapabileceği

işlemler .......................................................................................................................................32

4- MENKUL VE GAYRİ MENKULLERLE İLGİLİ HÜKÜMLER ............................................34

Kambiyo Mevzuatı Gereğince Menkul Kıymet İşlemleri ...............................................................34

Kambiyo Mevzuatı Gereğince Gayrimenkul İşlemleri ....................................................................35

5-KIYMETLİ MADEN, KIYMETLİ TAŞ VE EŞYALARA İLİŞKİN HÜKÜMLER ...................35

Kıymetli Maden ve Taş Analizinde Yetki Verilecek Ayar Evlerinin Standartları, Seçimi ve Denetim

Esasları .......................................................................................................................................35

Altın, Gümüş ve Platin Depo Hesapları Açılması ve Altın,Gümüş ve platin kredisi

kullandırılmasına Ait Hükümler ................................................................................................35

Altın, Gümüş ve Platin Depo Hesapları ..........................................................................................35

Altın, Gümüş ve Platin Kredileri ......................................................................................................35

6-DIŞ TİCARET İLE İLGİLİ HÜKÜMLER ..................................................................................36

Kambiyo Mevzuatı Gereğince Dış Ticaret Bedellerinin Ödenmesi ................................................36

7-GÖRÜNMEYEN İŞLEMLER .......................................................................................................36

Kambiyo Mevzuatı Gereğince Görünmeyen İşlemler Faslından Yapılan Ödemeler .....................36

8- SERMAYE HAREKETLERİ ..........................................................................................................42

9- KREDİLER ......................................................................................................................................42

Gayri Nakdi Krediler, Garanti ve Kefaletler ....................................................................................43

10-DÖVİZ TEVDİAT VE ALTIN DEPO HESAPLARI ..................................................................44

10.1 Döviz Tevdiat ve Altın Depo Hesapları ....................................................................................44

10.2 Kredi Mektuplu Döviz Tevdiat Hesabı, Süper döviz Hesapları ve işleyisi ...............................44

11- YETKİLİ MÜESSESELER .........................................................................................................45

EKLER ..................................................................................................................................................49

Türk Parası Kıymetini Koruma Hakkında Kanun Kanun No: 1567 ...............................................49

Türk Parası Kıymetini Koruma Hakkında 32 Sayılı Karar 89/14391 ..............................................52

Türk Parası Kıymetini Koruma Hakkında 32 sayılı Karar ile Başbakanlık Hazine Müsteşarlığının

2008-32/34 sayılı Tebliğine İlişkin Türkiye Cumhuriyet Merkez Bankası Genelgesi ............63

Türk Parası Kıymetini Koruma Hakkında 32 sayılı Karara ilişkin Tebliğ (2006-32/32) .................81

Türk Parası Kıymetini Koruma Hakkında 32 sayılı Karara ilişkin Tebliğ ( 2008-32/34) ................90

Türk Parası Kıymetini Koruma Hakkında 32 sayılı Karara ilişkin Tebliğ (2008-32/35) .................98

KİTAP•III İHRACAT MEVZUATI

A- İHRACAT ......................................................................................................................................103

1. Giriş ................................................................................................................................................103

2. Kavramlar ........................................................................................................................................103

İÇİNDEKİLER

xi

2.1. İhracat Nedir? ...........................................................................................................................103

2.2. İhracatçı Kimdir? ......................................................................................................................104

2.3. İhracat Çeşitleri ........................................................................................................................104

2.3.1. Dış Ticaret Mevzuatı Hükümlerine Göre İhracat Çeşitleri ............................................104

2.3.1.1. Özellik Arz Etmeyen İhracat .....................................................................................104

2.3.1.2. Kayda Bağlı İhracat ....................................................................................................104

2.3.1.3. Kredili İhracat .............................................................................................................105

2.3.1.4. Konsinye İhracat ........................................................................................................105

2.3.1.5. İthal Edilmiş Malların İhracatı (Reexport) .................................................................105

2.3.1.6. Serbest Bölgelere Yapılacak İhracat ...........................................................................105

2.3.1.7. Bağlı Muamele veya Takas Yoluyla Yapılacak İhracat ................................................106

2.3.1.8. Ticari Kiralama Yoluyla Yapılacak İhracat .................................................................106

2.3.1.9. Transit Ticaret Yoluyla İhracat ..................................................................................106

2.3.1.10. Bedelsiz İhracat ........................................................................................................107

2.3.1.11. Yurt Dışı Müteahhitlik Hizmetleri Kapsamında Yapılan İhracat .............................108

2.3.1.12. Off-Set Yoluyla İhracat .............................................................................................108

2.3.1.13. Yurt Dışı Fuar ve Sergilere Katılım Yoluyla İhracat .................................................108

2.3.1.14. Sınır Ticaret Yoluyla İhracat .....................................................................................108

2.3.1.15. Hariçte İşleme Rejimiyle İhracat ..............................................................................109

2.3.2. Kambiyo Mevzuatı Hükümlerine Göre İhracat Çeşitleri ................................................109

2.3.2.1. Ödeme Şekillerine Göre İhracat Türleri ....................................................................109

2.3.2.1.1. Alıcı Firma Prefinansmanı, Peşin Ödeme............................................................109

2.3.2.1.2. Akreditifli Ödeme.................................................................................................109

2.3.2.1.3. Vesaik Mukabili Ödeme .......................................................................................109

2.3.2.1.4. Mal Mukabili Ödeme ...........................................................................................109

2.3.2.1.5. Bağlı Muamele Veya Takas ...................................................................................109

3.İhracat Mevzuatının Açıklamaları ...................................................................................................109

3.1. İhracat Mevzuatının Genel Esasları ........................................................................................109

3.1.1.İhracatı Yasak Mallar...........................................................................................................111

3.1.2.İhracatı Kayda Bağlı Mallar ................................................................................................112

3.1.3. İhracatı Ön İzne Bağlı Mallar ............................................................................................114

3.1.4. İhracatı İlgili Diğer Düzenlemeler ....................................................................................115

3.2.2. Düzenlenen Belgeler..........................................................................................................120

3.2.2.1. Genel ...........................................................................................................................120

3.2.2.1.1. Orijinal Fatura ......................................................................................................120

3.2.2.1.2. Navlun Faturası ....................................................................................................120

3.2.2.1.3.Çeki Listesi ...........................................................................................................120

3.2.2.2. İhracatın Yapılacağı Ülkelere Göre Düzenlenen Belgeler ........................................120

3.2.2.2.1. Avrupa Birliği (AB) Ülkelerine İhracat ................................................................120

3.2.2.2.2. EFTA Ülkelerine İhracat .....................................................................................120

3.2.2.2.3. Dünya Ticaret Örgütü (D.T.Ö.)üyesi ülkelere ihracat .......................................121

3.2.2.2.4. Genelleştirilmiş Tercihler Sistemi (GSP) Kapsamında Türkiye’ye Taviz Tanıyan

Ülkelere İhracat ...................................................................................................121

3.2.2.2.5. Rusya Federasyonu’na Doğal Gaz Kapsamında Yapılacak İhracat .....................121

xii

İÇİNDEKİLER

3.2.2.2.6. Birleşmiş Milletler Güvenlik Konseyi Ambargo Kararları Uyarınca İhracatın

Denetime Tabi Olduğu Ülkelere İhracat ............................................................121

3.2.2.2.7. Özel Anlaşma İmzalanan Ülkelere ihracat( Kanada Anlaşması)..........................121

3.2.2.3. İhraç Konusu Ürüne Göre Düzenlenen Belgeler .....................................................121

3.2.2.3.1. Standarda Uygunluk Belgeleri ............................................................................121

3.2.2.3.2. Uluslararası Orijin ve Bitki Sağlık Sertifikası ......................................................122

3.2.2.3.3. Hayvansal Ürünlerle İlgili Sağlık Sertifikası .......................................................122

3.2.2.3.4. Sağlık Sertifikası ..................................................................................................123

3.2.2.3.5. Analiz Raporu ......................................................................................................123

3.2.2.3.6. Halı Ekspertiz Raporu ........................................................................................123

3.2.2.3.7. Hediyelik Eşya Ekspertiz Raporu .......................................................................123

3.2.2.3.8. Lületaşı Pipo İhracatında Ekspertiz Raporu ......................................................123

3.2.2.3.9. Kota Belgesi .........................................................................................................123

3.2.2.4. Diğer Belgeler .............................................................................................................124

3.2.2.4.1. Orman Nakliye Tezkeresi ...................................................................................124

3.2.2.4.2. Kontrole Tabi Eşyada Kontrol Belgesi ...............................................................124

3.2.2.4.3. Tekele Tabi Eşya Nakliye Tezkeresi ....................................................................124

3.2.2.4.4. İhracı İlgili İdarelerin İznine Tabi Eşya İçin Yetkili Makamlarınca Verilen İzin

Kağıtları ...............................................................................................................124

3.2.2.4.5. Eşyanın Yükleneceği Nakil Aracının Geleceğini Bildirir Acente Veya Kumpanya

Belgesi(Gerektiği hallerde ) ................................................................................124

3.2.2.4.6. Kumanya Listesi ..................................................................................................124

3.2.2.4.7. Standardizasyon Kontrol Belgesi ........................................................................124

3.2.2.4.8. Yabancı Ülkelere Seyahat Edenlere Ait Geçici Çıkış Beyannamesi ve

Taahhütnamesi.....................................................................................................124

3.2.2.4.9. Koli müfredat listesi ............................................................................................124

3.2.2.4.10.Dış Ticaret Rejimi Ve Türk Parası Kıymetini Koruma Karar Ve Tebliğlerinin

Gerektirdiği Diğer Belgeler: ..............................................................................124

3.2.2.5. Gümrük İşlemleri Dışında İhracatta Kullanılan Uluslararası Dokümanlar ..............124

3.2.2.5.1. Sevk Belgesi (Konşimento) ..................................................................................125

3.2.2.5.2. Sigorta Belgesi .....................................................................................................125

3.2.3. İhracat İle İlgili Gümrük İşlemleri ...................................................................................125

3.2.4. Alıcısı Tarafından Kabul Edilmeyen veya Alıcısına Teslim Edilemeyen Mallar ..............125

3.2.5. İhracat Bedellerinin Tahsili ................................................................................................126

3.2.5.1. Alacak İskontosu..........................................................................................................126

3.2.5.2. Faktoring .....................................................................................................................126

3.2.5.3. Forfaiting.....................................................................................................................126

3.2.5.4. Swap-Option ...............................................................................................................126

3.2.6. İhracat Bedellerinin Tahsilinde Karşılaşılan Sorunlar ve Çözüm Yolları .........................126

4. İhracat ile İlgili Diğer Hususlar .....................................................................................................127

4.1.Türkiye de İkamet Etmeyenlere Özel Fatura Kapsamında Yapılan Satışlar ............................127

4.2. İhracatta Standart Uygulamaları .............................................................................................127

4.2.1. Kalite Güvence, Çevre, Güvenlik Standartları ile ilgili Açıklama ve Kavramlar .............127

4.2.2.1. I.S.O. ...........................................................................................................................128

4.2.2.1. I.S.O.-9000 .................................................................................................................128

İÇİNDEKİLER

xiii

4.2.2.1. I.S.O.-9000-2000 ........................................................................................................128

4.2.2.1. I.S.O.-9001-2000 .......................................................................................................128

4.2.2.1. I.S.O.-9004-2000 .......................................................................................................128

4.2.2.1. I.S.O.-14000 ...............................................................................................................128

4.2.2.1. I.S.O.-19011-2000 ......................................................................................................129

4.2.2.1. I.S.O.-22000-2005 .....................................................................................................129

4.2.2.2. H.A.C.C.P. ..................................................................................................................130

4.2.2.3. Takip ve İzlenebilirlilik (Tracking-Treasing) Sistemi .................................................130

4.2.2.4. O.H.S.A.S.-18001 ......................................................................................................130

4.2.2.5. Çevre Etiketi Sistemi ..................................................................................................131

4.2.2.6. C.E. İşareti .................................................................................................................131

4.2.2.7. Turquality ...................................................................................................................132

5. İhracatta Devlet Yardımları ............................................................................................................132

5.1. Dış Ticaret Müsteşarlığı (D.T.M ) Tarafından Sağlanan Destekler .......................................133

5.1.1. Araştırma-Geliştirme Yardımları .......................................................................................133

5.1.2. Uluslararası Nitelikteki Yurtiçi İhtisas Fuarlarının Desteklenmesi ..................................134

5.1.3. Yurtdışında Milli veya Bireysel Düzeyde Gerçekleştirilen Fuar Katılımlarının

Desteklenmesi ..................................................................................................................134

5.1.4. Pazar Araştırması Desteği ..................................................................................................134

5.1.5. Eğitim Yardımı ...................................................................................................................134

5.1.6. Yurt Dışında Ofis-Mağaza Açma, İşletme ve Marka Tanıtım Faaliyetlerinin Desteklenmesi

5.1.7. Çevre Maliyetlerinin Desteklenmesi .................................................................................135

5.1.8. Türk Ürünlerinin Yurtdışında Markalaşması ve Turquality İmajının Yerleştirilmesine

Yönelik Faaliyetlerin Desteklenmesi................................................................................135

5.1.9. İstihdam Yardımı ................................................................................................................135

5.1.10. Tarımsal Ürünlerde İhracat İadesi Yardımları ................................................................135

5.2. Sanayi ve Ticaret Bakanlığı(KOSGEB) Tarafından Sağlanan Destekler.................................135

5.2.1. Bilişim Destekleri...............................................................................................................136

5.2.1.1. Bilgisayar Yazılımı Desteği..........................................................................................136

5.2.1.2. E-Ticarete Yönlendirme Desteği ...............................................................................136

5.2.2. Bölgesel Kalkınma Destekleri ...........................................................................................136

5.2.2.1. Ortak Kullanım Amaçlı Makine-Teçhizat Desteği ....................................................136

5.2.2.2. Nitelikli Eleman Desteği ...........................................................................................136

5.2.2.3. Yerel Ekonomi Araştırma Desteği .............................................................................137

5.2.2.4. Altyapı ve Üstyapı Uygulama Projesi Desteği ...........................................................137

5.2.3. Danışmanlık ve Eğitim Destekleri ...................................................................................137

5.2.3.1. KOSGEB Danışmanlık Desteği ................................................................................137

5.2.3.2. KOSGEB Özel Eğitim Desteği .................................................................................137

5.2.3.3. KOSGEB Genel Eğitim Programları ........................................................................138

5.2.4. Girişimciliği Geliştirme Destekleri ...................................................................................138

5.2.4.1. Genel Girişimciliği Geliştirme Programı ..................................................................138

5.2.4.2. Genel Girişimcilik Eğitimi Desteği ............................................................................138

5.2.4.3. Yeni Girişimci Desteği ................................................................................................138

5.2.4.4. İş Geliştirme Merkezi Desteği ...................................................................................139

5.2.5. Kalite Geliştirme Destekleri ..............................................................................................139

xiv

İÇİNDEKİLER

5.2.6. Kredi Destekleri .................................................................................................................139

5.2.6.1. İhracat Kredisi Destek Programları (Can suyu kredileri) .........................................139

5.2.7. Pazar Araştırma ve İhracatı Geliştirme Destekleri ...........................................................140

5.2.7.1. Milli Düzeydeki Yurtdışı Fuarlara Katılım Desteği ..................................................140

5.2.7.2. Diğer Yurtdışı Fuarlara Katılım Desteği ...................................................................140

5.2.8. Teknoloji Geliştirme, Yenilik ve Eğitim Destekleri...........................................................140

5.2.8.1. Teknoloji Araştırma ve Geliştirme Desteği ...............................................................140

5.2.8.2. Sınai Mülkiyet Hakları Desteği ..................................................................................141

5.2.8.3. Tekno-Girişim Sermayesi Desteği ..............................................................................142

5.2.9. Uluslararası İşbirliği Geliştirme Destekleri ......................................................................142

5.2.9.1. İhracat Amaçlı Yurt Dışı Gezisi Desteği .....................................................................142

5.2.9.2. Eşleştirme Desteği ......................................................................................................142

5.3. EXİMBANK Tarafından Sağlanan Destekler ..........................................................................142

5.3.1. İhracat Sigorta Sistemleri .................................................................................................143

5.3.1.1. Eximbank İhracat Kredi Sigortası .............................................................................143

5.3.1.1.1. Kısa Vadeli İhracat Kredi Sigortası ......................................................................143

5.3.1.1.2. Spesifik İhracat Kredi Sigortası ...........................................................................143

5.3.2. İhracat Kredileri ................................................................................................................143

5.3.2.1. Kısa Vadeli İhracat Kredileri.......................................................................................143

5.3.2.1.1. Sevk Öncesi Türk Lirası İhracat Kredisi .............................................................144

5.3.2.1.2. Sevk Öncesi Türk Lirası Kalkınmada Öncelikli Yöreler İhracat Kredisi ............144

5.3.2.4. Sevk Öncesi Döviz İhracat Kredisi .............................................................................144

5.3.2.5. Dış Ticaret Şirketleri (D.T.Ş.) İhracat Kredileri ........................................................144

5.3.3. İhracata Hazırlık Kredileri ................................................................................................144

5.3.3.1. K.O.B.İ. İhracata Hazırlık Kredileri ...........................................................................144

5.3.3.2. Sevk Öncesi Reeskont Kredisi ...................................................................................145

5.3.4. Kısa Vadeli İhracat Alacakları İskonto Programı ..............................................................145

5.3.5. Özellikli Krediler ...............................................................................................................145

5.3.5.1. Yurt Dışı Mağazalar Yatırım Kredisi ...........................................................................145

5.3.5.2. Özellikli İhracat Kredisi ..............................................................................................145

5.3.6. Gemi İnşa ve İhracına Yönelik Teminat Mektubu Programı ............................................145

5.3.7. Yurtdışı Müteahhitlik Hizmetlerine Yönelik Teminat Mektubu Programı ......................145

5.3.8. Döviz Kazandırıcı Hizmetler Kapsamındaki Krediler .....................................................145

5.3.8.1. Uluslararası Nakliyat Pazarlama ve Turizm Pazarlama Kredisi ................................145

5.3.8.2. Döviz kazandırıcı Hizmetler Kredisi ..........................................................................146

5.3.9. İslam Kalkınma Bankası (İKB) Kaynaklı Kredi .................................................................146

5.3.10. Dünya Bankası Kaynaklı İhracat Finansmanı Programı .................................................146

5.3.11. İhracata Yönelik İthalat Finansman Kredisi ...................................................................146

B- DAHİLDE İŞLEME REJİMİ (D.İ.R.) .........................................................................................146

1. Giriş ................................................................................................................................................146

2. Kavramlar ........................................................................................................................................147

3. Uygulama Esasları ..........................................................................................................................149

3.1. Şartlı Muafiyet .........................................................................................................................150

3.2. İthalde Alınan Vergilerin Geri İadesi (Drawnback System) ....................................................152

4. D.İ.R.’den Yararlanma Koşulları ....................................................................................................152

İÇİNDEKİLER

xv

5. Dahilde İşleme İzin Belgesi (D.İ.İ.B.) nasıl alınır ? ........................................................................153

5.1. D.İ.İ.B. İzni Almak için Gerekli Belgeler ................................................................................154

5.2. D.İ.İ.B. Süresi ...........................................................................................................................156

5.3. D.İ.İ.B. Nasıl Kullanılır? ..........................................................................................................156

6. D.İ.İ.B. Nasıl Kapatılır?...................................................................................................................157

7. D.İ.R. Telafi Edici Vergi Uygulamaları ...........................................................................................158

8. D.İ.R.’in İdari ve Hukuki Müeyyideleri ..........................................................................................159

9. İhracat Sayılan Satış ve Teslimler ve D.İ.R. ilişkisi ........................................................................159

10. D.İ.R. ve Vergi Uygulamaları .......................................................................................................161

10.1. D.İ.İ.B Kapsamında İthal Edilen Malların İşlenmiş Olarak İhracında Vergi

Resim Harç İstisnası Uygulaması ...........................................................................................161

10.2. D.İ.İ.B Kapsamında İthal Edilen Malların İşlenmiş Olarak İhraç Kayıtlı

Satış veya Teslimlerinde Gümrük Vergisi Muafiyeti .............................................................162

10.3. D.İ.İ.B Kapsamında İthal Edilen Malların İşlenmiş Olarak Türkiye’de İkamet

Etmeyenlere Özel Fatura ile Satışları ......................................................................................162

10.4. D.İ.İ.B Kapsamında İthal Edilen Malların İthali ve İhracının Ö.T.V. Kar. Durumu ..........163

10.5. D.İ.İ.B Kapsamında İthal Edilen Malların İthali, İhracı veya İhraç Kayıtlı

Tesliminin K.D.V. Karşısındaki Durumu ...............................................................................163

C-HARİÇTE İŞLEME REJİMİ ........................................................................................................167

1.GİRİŞ................................................................................................................................................167

2.Kavramlar .........................................................................................................................................168

3. Uygulama Esasları ..........................................................................................................................169

4.İzin Koşulları ve Müracaat Yerleri....................................................................................................170

5. Hariçte İşleme İzin Belgesi ve Hariçte İşleme İzni almak için gerekli Belgeler ............................170

6.Tekstil ürünleri nin Hariçte İşleme Rejiminden yararlanmasına ilişkin esaslar ..............................171

7.Hariçte İşleme Rejiminde Süreler ...................................................................................................171

8.Hariçte İşleme Rejiminde Vergi Uygulamaları ...............................................................................172

9.Gümrük idarelerince yapılacak işlemler .........................................................................................172

10.Taahhüdün kapatılması ...................................................................................................................173

11.Denetim ve Müeyyideler ...............................................................................................................173

EKLER;

İhracat Kararı ...................................................................................................................................175

İhracat Yönetmeliği..........................................................................................................................178

D.İ.R. Kararı ....................................................................................................................................185

D.İ.R. Tebliği ...................................................................................................................................206

Hariçte İşleme Rejim Kararı ...........................................................................................................253

Hariçte İşleme Rejim Tebliği .........................................................................................................261

KİTAP•IV

İTHALAT MEVZUATI VE DIŞ TİCARET POLİTİKASI ARAÇLARI

Giriş

A-İTHALAT MEVZUATI İÇERİK .................................................................................................277

1.İthalat Çeşitleri .................................................................................................................................280

1.1.Dış Ticaret Mevzuatı Hükümlerine Göre İthalat Çeşitleri ......................................................280

1.1.1.Kesin İthalat ........................................................................................................................280

xvi

İÇİNDEKİLER

1.1.2.Özel Anlaşmalara Dayanan İthalat .....................................................................................280

1.2.Gümrük Mevzuatı Hükümlerine Göre İthalat Çeşitleri ..........................................................280

1.2.1. Vergili İthalat .....................................................................................................................280

1.2.1.1.Akreditifli İthalat..........................................................................................................280

1.2.1.2.Vesaik Mukabili İthalat ................................................................................................281

1.2.1.3.Mal Mukabili İthalat ....................................................................................................281

1.2.1.4.Kabul Kredili İthalat ....................................................................................................281

1.2.1.5.Peşin Ödemeli İthalat ..................................................................................................281

1.2.1.6.Bedelsiz İthalat .............................................................................................................281

1.2.1.7.Sınır Kıyı Ticareti ........................................................................................................281

1.2.2.Muaf İthalatlar ....................................................................................................................283

2.İTHALAT REJİMİNİN GENEL ESLARI ..................................................................................284

2.1.Giriş ..........................................................................................................................................284

2.2.Kavramlar...................................................................................................................................284

2.3.İthalat Rejiminin İçeriği ...........................................................................................................285

2.3.1.Karar ..................................................................................................................................285

2.3.2.Ek Listeler ..........................................................................................................................285

2.3.2.1. I Sayılı Liste (Tarım Ürünleri Listesi) ........................................................................285

2.3.2.2. II Sayılı Liste(Gümrük Birliğine Dahil Ürünler Listesi) ...........................................286

2.3.2.3. III Sayılı Liste(İşlenmiş Tarım Ürünleri Listesi) ........................................................286

2.3.2.4. IV Sayılı Liste(EFTA Listesi) .....................................................................................286

2.3.2.5. V Sayılı Liste( G.V. Askıya Alınan Ürünler Listesi) ...................................................286

2.3.2.6. VI Sayılı Liste(Sivil Hava Taşıtlarında kullanılan Mallar Listesi) ..............................287

2.3.3. İthalat Rejim Karar Ekleri ................................................................................................287

2.3.3.1.Kod Numaralarını Gösterir Bileşim Tablosu (Ek-1) ..................................................287

2.3.3.2.Tarım Payı (1) ve Tarım Payı (2) Listesi (Ek-2) ..........................................................287

2.3.3.3.Genelleştirilmiş Tercihler Sisteminden Yararlanacak Ülkeler Listesi Gelişme

YolundakiÜlkeler. Az Gelişmiş Ülkeler (Ek-3)...........................................................287

2.3.3.5.Sektör Listesi (Ek-4) ....................................................................................................287

2.3.3.5.Ürün Grup Listesi (Ek-5) ...........................................................................................287

2.3.3.6.Kısaltmalar (Ek-6) ........................................................................................................288

2.3.4.İthalat Tebliğleri .................................................................................................................288

2.3.4.1.İthalat (2009/1) Yurt İçinde Düzenlenen Uluslararası Fuarlara İlişkin Tebliğ ...........288

2.3.4.2.İthalat (2009/2)Harp Silahları, Bunların Aksamı ve Parçalarının İthaline +İlişkin

Tebliği ..........................................................................................................................288

2.3.4.3.İthalat (2009/3)Radyoaktif Maddeler ile Bunların Kullanıldığı Cihazların

İthaline İlişkin Tebliğ ..................................................................................................288

2.3.4.4.İthalat-2009/4) Yüksek Yoğunluklu Tatlandırıcıların İthaline İlişkin Tebliğ .............288

2.3.4.5.İthalat (2009/5)Haritalat ve Benzeri Dokümanın İthaline İlişkin Tebliğ ...................288

2.3.4.6.İthalat (2009/6)İthalinde Bakım Onarım ve Servis Garantisi Yeterlilik Belgesi

Aranacak Maddelere ilişkin Tebliğ..............................................................................289

2.3.4.7.İthalat (2009/7)İthalinde Karayolu Uygunluk Belgesi Aranacak Maddelere

İlişkin Tebliğ ................................................................................................................289

2.3.4.8.İthalat (2009/8)Sivil Hava Taşıtlarında Kullanılmaya Mahsus Maddelerin

İthaline ilişkin Tebliği .................................................................................................289

İÇİNDEKİLER

xvii

2.3.4.9.İthalat (2009/ 9)10 Yaşından Eski Olmamak Üzere Kullanılmış Olarak İthal

Edilebilecek Maddelere İlişkin Tebliğ ........................................................................289

2.3.4.10.İthalat (2009/10)Banknot ve Benzeri Kıymetli Evraka Mahsus Kağıtların

İthaline İlişkin Tebliğ .................................................................................................289

2.3.4.11.İthalat (2009/11)Bazı patlayıcı Maddeler, Ateşli Silahlar, Bıçaklar

ve Benzeri Aletlerin İthaline İlişkin Tebliğ ...............................................................290

2.3.4.12.İthalat (2009/12)Çift Kullanımlı Mal. İthalinin Kayda Alınması Hk.Tebliğ ............290

2.3.4.13.İthalat (2009/13)İşçi Sağlığını ve İş Güvenliğini Etkileyen Bazı

Maddelerin İthaline İlişkin Tebliğ ..............................................................................290

2.3.4.14.İthalat (2009/14)Ozon tabakasını İncelten Maddelerin İthaline İlişkin Tebliği .......290

2.3.4.15.İthalat (2009/15)Bazı Boyar Maddelerin İthaline İlişkin Tebliğ ...............................291

2.3.4.16.İthalat (2009/16)Gübre İthaline İlişkin Tebliğ ..........................................................291

2.3.4.17.İthalat (2009/17)Kimyasal Silahlar Sözleşmesi Ekinde Yeralan Kimyasal

Maddelerin İthaline İlişkin Tebliğ ..............................................................................291

2.3.4.18.İthalat (2009/18)Otonom Tarife Kontenjanı Açılması ve Gümrük

Vergisi Askıya Alınacak Ürünlere İlişkin Tebliğ .........................................................292

2.3.4.19.İthalat (2009/19)Genelleştirilmiş Tercihler Sistemine ilişkin Tebliğ .......................292

2.3.4.20.İthalat (2009/20)Bazı Maddelerin İthalatının İzlenmesine İlişkin Tebliğ ................293

2.3.4.21.İthalat (2009/21)Tekstil ürünleri İthalatının Kayda Alınmasına İlişkin Tebliğ.........293

2.3.4.22.İthalat(2009/22) Otonom Tarife Kontenjanları .......................................................293

2.3.4.23.D.Ticaret (2009/ 1)Nesli Tehlike Altında Olan Yaban Hayvanı ve Bitki

İthalatı Dış Ticareti Hakkında Tebliğ.........................................................................293

2.3.4.24.Gıda Maddeleri ve Gıda ile Temasta Bulunan Madde ve Malzemelerin

İthalatında Kontrol Belgesi Uygulaması ve İthalat Aşamasındaki

Kontrol İşlemleri Hakkında Tebliğ(Tebliğ No: 39) ...................................................294

2.3.4.25.Koyun, Keçi, Sığır Gövde Yağı ve İç Yağı İthalatında Kontrol Belgesi

Alınabilmesi İçin Gerekli Şartlar Hakkında Tebliğ(Tebliğ No: 1999/9) ...................294

2.3.4.26.Veteriner Biyolojik Ürünlerin İthalatında Uyulacak Esaslar Hakkında Tebliğ

(Tebliğ No: 2002/37) ..................................................................................................294

2.3.4.27.Yem İthalatında İstenecek Belgeler Hakkında Tebliğ (Tebliğ No: 2008/36)............295

2.3.4.28.Ham Elmas Dış Ti. Düzelenmesi ve Denetlenmesi Tebliği(Tebliğ No 2006/1) ......295

2.3.4.29.Bal İthalatında Kontrol Belgesi Düzenlenirken Aranacak Şartlar ve İthalat

Aşamasındaki Veteriner Kontrolleri Hakkında Tebliğ (Tebliğ No: 2008/3 ...............295

2.3.4.30.Gıda Değeri Olan Hayvanlara Uygulanması Yasaklanan ve Belli Şartlara

Bağlanan Hormon ve Benzeri Maddeler Hakkında T(ebliğ No 2003-18) ................296

2.3.4.31.Biyolojik Mücadele Etmenlerinin Ruhsatlandırılması, İthali, Üretimi

ve Kullanımı Hakkında Tebliğ Tebliğ No 2008/28 ...................................................296

3.İthalat ile İlgili Gümrük İşlemleri ...................................................................................................296

3.1.Ticari Nitelikli Eşyanın İthalinde Aranan/Aranabilecek Belgeler............................................296

3.2.Beyannamenin Tescil Edilerek İdareye Verilmesi Aşamasında Beyannameye Eklenmesi

Gereken/Gerekebilecek Belgeler ............................................................................................296

3.2.1.Orijinal Fatura ...................................................................................................................296

3.2.2.İthal Eşyasına Ait Kıymet Bildirim Formu ........................................................................297

3.2.3.Menşe Şahadetnamesi, EUR.1 ve A.TR Dolaşım Belgeleri ..............................................297

3.2.4.Çeki Listesi .........................................................................................................................297

xviii

İÇİNDEKİLER

3.2.5.Konşimento veya Yük Senedi .............................................................................................297

3.2.6.Navlun Faturası ve/veya Sigorta Poliçesi ...........................................................................297

3.2.7.İşlenmiş Tarım Ürünleri Beyan Formu/Analiz Sonuç Raporu .........................................298

3.2.8.Uygunluk Yazısı/Uygunluk Belgesi; Onay Belgesi, Bakım, Onarım ve Servis

Garantisi Yeterlilik Belgesi, .............................................................................................298

3.2.9.Fon Alındı Makbuzu ..........................................................................................................298

3.3.Beyannamenin Tescilinden Sonra, Eşyanın Tesliminden Önce İbrazı Gerekli Belgeler .........298

3.3.1.İthal Araç Karayolu Uygunluk Belgesi ..............................................................................298

3.3.2.Uygunluk Belgesi ...............................................................................................................298

3.3.3.Kontrol Belgesi ...................................................................................................................298

3.3.4.İthal Lisansı.........................................................................................................................298

3.3.5.Gözetim Belgesi ..................................................................................................................299

4. İthalat İle İlgili Diğer Hususlar ......................................................................................................299

4.1.Dış Ticarette Teknik Düzenlemeler ve Standardizasyon Mevzuatı .........................................299

B- DIŞ TİCARET POLİTİKASI ARAÇLARI ................................................................................307

Giriş .....................................................................................................................................................307

1.1.İthalatta Haksız Rekabetin Önlenmesi Hakkında Mevzuat .........................................................307

1.2.Açıklamalar ................................................................................................................................309

1.2.Anti Damping Soruşturmaları ..................................................................................................309

1.2.1.Başvuru ................................................................................................................................309

1.2.2.Soruşturmanın Açılması ......................................................................................................309

1.2.3.Soruşturma Süreci ..............................................................................................................310

1.2.3.1.İhraç Fiyatı ...................................................................................................................310

1.2.3.2.Normal Değer ..............................................................................................................310

1.2.3.3.Fiyat Karşılaştırması ....................................................................................................310

1.2.3.4.Damping Miktarı ve Marjı hesabı ...............................................................................310

1.2.3.5.Yerli Sanayinin Zararının Tespiti ................................................................................310

1.2.3.6.Bilgilerin Toplanması ...................................................................................................311

1.2.3.7.Yerel İnceleme ..............................................................................................................311

1.2.3.8.Tarafların Dinlenmesi .................................................................................................311

1.2.4.Soruşturmanın Sonuçları ...................................................................................................311

1.2.4.1.Taahhüt .......................................................................................................................311

1.2.4.2.Kesin Önlem ................................................................................................................311

1.2.4.3.Soruşturmanın Kapatılması .........................................................................................312

1.2.5.Geçici Önlem ......................................................................................................................312

1.2.6.Soruşturmanın Süresi .........................................................................................................312

1.2.7.Önlemlerin Yürürlükte Kalma Süresi .................................................................................312

1.2.8.Önlemelerin Gözden Geçirilmesi ......................................................................................312

1.2.9.DTÖ’ye Yapılan Bildirimler ...............................................................................................313

1.3.Anti Sübvansiyon Soruşturmaları .............................................................................................313

2. İthalatta Gözetim ve Korunma Önlemleri, Kota İdaresi ve Tarife Kontenjanı Mevzuatı .............313

2.1.İthalatta Gözetim ve Korunma Önlemleri ...............................................................................314

2.1.1.Soruşturma Açılması ...........................................................................................................314

2.1.2.Soruşturma Sonuçları ........................................................................................................315

2.1.2.1.Gözetim Önlemleri ......................................................................................................315

İÇİNDEKİLER

xix

2.1.2.2.Korunma Önlemleri ....................................................................................................315

2.1.2.3.Geçici Önlem ...............................................................................................................316

2.2. Kota ve Tarife Kontenjanı ........................................................................................................316

2.2.1.İthalatta Kota ve Tarife Kontenjanı Uygulaması ...............................................................316

2.2.2.İhracatta Kota ve Tarife Kontenjanı Uygulaması...............................................................317

3.Belirli Ülke Menşeli Malların İthalatında Gözetim ve Korunma Önlemleri

Uygulanması Hakkında Mevzuat ....................................................................................................318

4.İkili Anlaşmalar, Protokoller veya Diğer Düzenlemeler Kapsamı Dışında, Belirli

Ülkeler Menşeili Tekstil ve Konfeksiyon Ürünleri İthalatında Gözetim ve

Korunma Önlemleri Hak. Mevzuat ................................................................................................319

5. Belirli Tekstil Ürünleri İthalatında Gözetim ve Korunma Önlemleri Hakkında Mevzuat ..........321

6.Türkiyenin Ticari Haklarının Korunması Hakkında Mevzuat ......................................................321

EK:

İthalat Rejim Kararı(95-7606) .............................................................................................................323

İthalat Yönetmeliği ..............................................................................................................................327

İthalat Tebliğleri .................................................................................................................................330

Ham Elmas Dış Ticaretinin Düzelenmesi ve Denetlenmesi Tebliği(Tebliğ No 2006/ 1) .................330

Bal İthalatında Kontrol Belgesi Düzenlenirken Aranacak Şartlar ve İthalat Aşamasındaki

Veteriner Kontrolleri Hakkında Tebliğ (Tebliğ No: 2008/3) .........................................................333

Biyolojik Mücadele Etmenlerinin Ruhsatlandırılması, İthali, Üretimi ve Kullanımı

Hakkında Tebliğ (Tebliğ No 2008/28) ...........................................................................................336

Damızlık Harici Canlı Hayvanlar İle Hayvan Maddelerinin İthalatında Kontrol Belgesi

Düzenlenmesi İçin Alınacak Belgeler Hakkında Tebliğ (200-32) .................................................343

Gıda Değeri Olan Hayvanlara Uygulanması Yasaklanan ve Belli Şartlara Bağlanan

Hormon ve Benzeri Maddeler Hakkında (Tebliğ No 2003-18) .....................................................346

Gıda Maddeleri ve Gıda ile Temasta Bulunan Madde ve Malzemelerin İthalatında

Kontrol Belgesi Uygulaması ve İthalat Aşamasındaki Kontrol İşlemleri hakkında

Tebliğ(Tebliğ No: 39) ......................................................................................................................351

Koyun, Keçi, Sığır Gövde Yağı ve İç Yağı İthalatında Kontrol Belgesi Alınabilmesi

İçin Gerekli Şartlar Hakkında Tebliğ (Tebliğ No: 1999/9) ............................................................356

Veteriner Biyolojik Ürünlerin İthalatında Uyulacak Esaslar Hakkında (Tebliğ No: 2002/37) .........358

Yem İthalatında İstenecek Belgeler Hakkında Tebliğ (Tebliğ No: 2008/36) .....................................364

Nesli Tehlike Altında Olan Yaban Hayvanı ve Bitki İthalatı Dış Ticaretine İlişkin Tebliğ

(Dış Ticaret: 2009/1) .......................................................................................................................367

Yurt İçinde Düzenlenen Uluslararası Fuarlara İlişkin Tebliğ İthalat (2010/1) ..................................368

Harp Silahları, Bunların Aksamı ve Parçalarının İthaline İlişkin Tebliği İthalat (2010/2).................369

Radyoaktif Maddeler ile Bunların Kullanıldığı Cihazların İthaline İlişkin Tebliğ

İthalat (2010/3) ................................................................................................................................370

Yüksek Yoğunluklu Tatlandırıcıların İthaline İlişkin Tebliğ İthalat (2010/4) ....................................372

Haritalat ve Benzeri Dokümanın İthaline İlişkin Tebliğ İthalat (2010/5)..........................................373

İthalinde Bakım Onarım ve Servis Garantisi Yeterlilik Belgesi Aranacak Maddelere

ilişkin Tebliğ İthalat (2010/6) ..........................................................................................................374

İthalinde Karayolu Uygunluk Belgesi Aranacak Maddelere İlişkin Tebliğ İthalat (2010/7)..............377

Sivil Hava Taşıtlarında Kullanılmaya Mahsus Maddelerin İthaline ilişkin Tebliği

xx

İÇİNDEKİLER

İthalat (2010/8) ................................................................................................................................378

Kullanılmış veya yenilestirilmiş Olarak İthal Edilebilecek Bazı Maddelere İlişkin

Tebliğ (2010/9) ................................................................................................................................381

Banknot ve Benzeri Kıymetli Evraka Mahsus Kağıtların İthaline İlişkin Tebliğ